摘要

自 2009 年創立以來,比特幣已經歷了五次重大的價格峰值。到目前為止,該加密貨幣已經達到了約 64,000 美元的歷史高點,並提高了主流採用率。其過程並不穩定,經常受政治、經濟和監管事件之影響。

比特幣平均每年增長 200%。截至 2021 年 8 月,比特幣的市值約為 710,000,000,000 美元,其在加密貨幣市場的主導地位略低於 50%。

像 2014 年 Mt.Gox 交易所遭駭客攻擊和 2020 年股市崩盤這類的事件可以解釋某些短期和中期的價格行為。從長遠來看,您可以透過觀察使用技術、基本面和情緒分析的模型以獲得對此的宏觀視角。

在技術分析方面,比特幣的對數增長曲線和超波理論是兩個有趣的模型。超波理論還將價格與週期性階段的投資者情緒聯繫在一起。在基本面分析方面,庫存流量比模型和梅特卡夫模型可以有效地追蹤比特幣的價格。最終,您可以使用這所有方法的組合,取得一個平衡的視角。

自 2009 年以来,

比特幣 (BTC) 價值大幅上漲,引起了全世界的關注。然而,一切並非一直處於狂飆猛漲的牛市狀態。比特幣也曾經歷過價格下跌和熊市問題。儘管存在波動性,但迄今為止,加密貨幣的表現優於所有傳統資產。比特幣的歷史價格由多種因素的組合所構成,您可以使用不同的技術和觀點對其進行研究。

在我們開始談資料之前,先來看看可以如何分析比特幣的價格歷史。有三種不同的方法:技術分析、基本面分析和情緒分析。每一種類型都有其優缺點,但將之結合起來則可以形成更清晰的畫面。

1.技術分析 (TA):利用歷史價格和

交易量資料來嘗試及預測未來的市場行為。例如,您可以獲取過去 50 天的價格並取平均值,以此來製作一個 50 天的

簡易移動平均線 (SMA)。您可以在資產價格圖表上繪製 SMA 以進行推斷。例如,假設比特幣數週以來一直在 50 日 SMA 以下交易,但隨後突破了該五十日均線。這一趨勢則可能被視為復甦的跡象。

2.基本面分析 (FA):使用資料表示一個專案或

加密貨幣的基本、內在價值。這種類型的研究集中在外部和內部因素,以試圖確定一項資產的實際價值。例如,您可以透過查看比特幣的日常交易來衡量該網路的熱門程度。如果這個數字隨著時間推移而上升,則可能表明該專案具有價值,價格可能會上漲。

3.情緒分析 (SA):利用

市場情緒預測價格走勢。市場情緒包括投資者對一種資產的感覺和情緒。您可以將這些情緒分為看漲情緒和看跌情緒。例如,關於購買比特幣的 Google 趨勢搜尋量的顯著增加可能表明市場情緒積極。

接著,探索影響交易和價格的因素。從比特幣誕生之初,這些因素便隨著時間而有了改變。在 2009 年,比特幣是一種

流動性極低的利基資產。BitcoinTalk 和其他將比特幣的價值視為去中心化貨幣的論壇用戶,會進行

場外交易 (OTC)。我們今天看到的投機活動在過去發揮的作用比起今日要小的多。

中本聰 於 2009 年 1 月 3 日開採了第一塊區塊,獲得了 50 個比特幣的

獎勵。九天之後,他向 Hal Finney 發送了 10 個比特幣,這是第一筆比特幣交易。2010 年 5 月 22 日,比特幣的價格仍低於 0.01 美元。當天,Laszlo Hanyecz 以

10,000 BTC 購買了兩塊披薩,這是第一筆商業比特幣交易。當時,Bitcointalk 論壇的用戶認為這筆交易很新奇有趣。該交易與現在的比特幣使用方式形成了鮮明的對比,現在您可以用

幣安 Visa 卡輕鬆購買日常商品。

隨著比特幣的價格和熱門程度的上升,一個規模不大、不受監管的產業逐步參與到便利的交易和貿易之中。其中包括加密貨幣

交易所和

深層網路市場。由於這些市場和交易所遭到駭客攻擊、關閉或監管,比特幣的價格經常受到巨大影響而有所變動。某些被駭客攻擊的交易所持有大量的比特幣供應,造成了嚴重的價格衝擊以及市場信心不足。我們稍後會進一步探討這個主題。

與早期相比,比特幣現在與傳統資產的共通點更多。零售、金融和政治領域對比特幣的採用之提升,意味著會有更多因素影響到比特幣的價格和交易。機構對虛擬貨幣的投資也在增長,這讓投機活動可以產生更大的影響。這幾點代表著,現在影響比特幣交易的因素往往與早期狀況有所不同。讓我們來討論一些較重要的影響因素。

1. 與早期的狀況相比,現在對比特幣的監管更加普遍。隨著政府開始更深入地了解加密貨幣和區塊鏈技術,他們也逐漸加大了控制和監管力度。監管的收緊和鬆綁對此都有影響。比特幣價格的一些變化與比特幣在某國家/地區被禁止的程度或在另一國家/地區的受歡迎程度有所關聯。

2. 目前,全球經濟狀況是影響比特幣價格和交易的直接因素。例如,生活在

惡性通貨膨脹國家/地區的人民已轉向使用加密貨幣,以對沖通膨。由於 2016 年開始的委內瑞拉經濟危機,我們可以了解到委內瑞拉玻利瓦在 LocalBitcoins 上的交易量創歷史新高。2020 年的股市崩盤見證了比特幣持續一年多的

牛市。比特幣現在被視為一種

價值儲存手段,類似於黃金。在經濟其他領域出現信心低迷時,人們往往就會購買這些資產。

3. 大型公司越來越多的主流使用,可能會引發比特幣價格的上漲。Paypal、Square、Visa 和 Mastercard 都對加密貨幣表示了支援,這也為投資者帶來了信心。零售商甚至開始接受比特幣付款。取消對比特幣的支援也可能引發拋售潮,比如 Elon Musk 在 2021 年 5 月 17 日宣布特斯拉不再接受比特幣付款。在這種情況下,當天的價格從每比特幣不到 55,000 美元跌到了 48,500 美元左右。

4. 投機活動和比特幣期貨等衍生品的增加,推動了市場的額外需求。期貨市場上的交易者和投機者並不是因為比特幣的

基本價值而投資並持有比特幣 ,而是為了獲利而

做空 比特幣,這為比特幣帶來了價格下跌的壓力。這也就是說,比特幣的價格不再僅僅基於效用而已。

自 2009 年以来,比特幣的價格

波動一直很大。上述因素促成了它迄今為止的旅程。儘管其價格有高有低,但仍比剛推出時高出許多。

當我們將比特幣與那斯達克 100 指數和黃金進行比較時,您會發現比特幣的表現遠遠超過了這兩種傳統上表現強勢的資產。您還可以看到它的波動性,比特幣的年度損失百分比也比黃金或那斯達克 100 指數的任何損失都要大(資料來源:

@CharlieBilello)。

| 2011 年 | 2012 年 | 2013 年 | 2014 年 | 2015 年 | 2016 年 | 2017 年 | 2018 年 | 2019 年 | 2020 年 |

比特幣 | 1473% | 186% | 5507% | -58% | 35% | 125% | 1331% | -73% | 95% | 301% |

黃金 | 9.6% | 6.6% | -28.3% | -2.2% | -10.7% | 8.0% | 12.8% | -1.9% | 17.9% | 24.8% |

那斯達克 100 指數 | 3.4% | 18.1% | 36.6% | 19.2% | 9.5% | 7.1% | 32.7% | -0.1% | 39.0% | 48.6% |

根據 CaseBitcoin 的資料,比特幣的 10 年 CAGR(複合年均增長率)為 196.7%。CAGR 衡量的是在考量複利的情況下的資產年增長率。比特幣的價格經歷了五次顯著的峰值,從 2011 年的 1 美元飆升到 2021 年 5 月的 65,000 美元的

歷史高點。讓我們把歷史分成五個不同的高峰。

1. 2011 年 6 月:比特幣的價格從一年前的幾美分飆升到 32 美元。比特幣首次經歷了牛市,隨後又溫和地下跌至 2.10 美元。

2. 2013 年 4 月:年初時,比特幣的價格約為 13 美元,隨後經歷了該年的首次牛市,並在 2013 年 4 月 10 日升至 260 美元。在接下來的兩天裡,價格又暴跌至 45 美元。

3. 2013 年 12 月:到年底時,比特幣的價格在 10 月至 12 月間便上漲了近 10 倍。10 月初,比特幣的交易價格為 125 美元,隨後達到 1,160 美元的峰值。到 12 月 18 日,價格再次跌至 380 美元。

4. 2017 年 12 月:在 2017 年 1 月,比特幣的起價約為 1,000 美元後,到 2017 年 12 月 17 日,其價格飆升至略低於 20,000 美元。這一輪牛市鞏固了比特幣在主流市場中的地位,並引起了機構投資者和政府的注意。

5. 2021 年 4 月:2020 年 3 月,股票市場和加密貨幣市場的崩潰導致其價格持續上漲,到 2021 年 4 月 13 日上漲至 63,000 美元。隨著新冠病毒疫情所帶來的經濟不穩定,比特幣被某些人視為一種價值儲存手段。隨後,比特幣和加密貨幣市場在 2021 年 5 月出現了大幅拋售,之後價格便停滯不前。

我們稍後將使用的基本面和技術模型,並不總能描述我們看到的價格行為。外部因素,包括政治和經濟事件,在很大程度上可以個別分析。一個值得一看的有趣範例,是比特幣早期的一次著名駭客攻擊事件。

Mt. Gox 交易所駭客攻擊事件

Mt. Gox 比特幣交易所駭客攻擊是 2014 年的一起重大事件,導致了比特幣價格的暫時下跌。當時,這家總部位於東京的加密貨幣交易所是市場上最大的加密貨幣交易所,其交易量約佔比特幣總供給量的 70%。自 2010 年成立以來,Mt. Goz一直是多次駭客攻擊的受害者,但依然存活了下來。

然而,2014 年的駭客攻擊事件,導致了大約 850,000 BTC 遭盜竊,並摧毀了交易所的大部分數位資產。Mt.Gox 於 2014 年 2 月 14 日曾暫停提現,導致比特幣價格下跌了約 20%,至 680 美元左右,而本週大部分時間比特幣的交易價格為 850 美元。

最終,駭客盜走了用戶 450,000,000 美元的資金,於是 Mt.Gox 宣告破產。某些過去的用戶聲稱網站的程式碼有問題,且並未及時修復。駭客進行這場攻擊的原因至今仍舊不明,這導致了多起針對該交易所執行長 Mark Karpelès 提出的訴訟和法律行動。

從長遠來看,較小、較不重要的事件對價格的影響較小。出於這個原因,研究解釋比特幣總體積極軌跡的其他方法也很有趣。一種選擇是對使用我們上述已經提及的技術的分析模型進行研究。

基本面分析:庫存流量比模型

庫存流量比模型使用比特幣的有限供應作為可能的價格指標。在基本層面上,比特幣有點像黃金或鑽石。隨著時間的推移,這兩種產品的價格會基於其稀缺性而上漲。這一因素使投資者將其視為價值儲存手段。

如果您用全球流通總供給量(庫存)除以每年生產的總數量(流量),您便可以用這個比率來模擬出比特幣隨時間過去的價格。我們已經知道礦工將挖出新比特幣的確切數量,以及他們大概什麼時候會收到這些比特幣。簡單而言,

挖礦的回報正在下降,這便造成庫存流量比不斷增加。

截至目前为止,庫存流量比由于其在模擬比特幣價格歷史方面的準確性而廣受歡迎。您可以在下方看到 365 天 SMA 和比特幣的歷史價格資料及其對未來的預測。

這種模型確實有一些缺點。隨時間的推移,當比特幣流量抵達零時,這個模型便會崩潰,因為您不能除以零。這種計算方式給出了難以置信的趨於無窮大的價格預測。您可以在我們的

比特幣和庫存流量比模型的文章中,了解更多關於庫存流量比的優缺點。

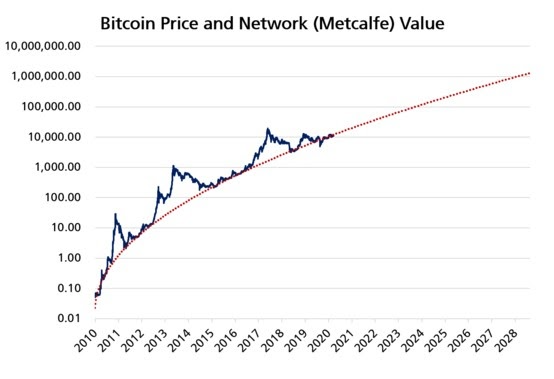

基本面分析:梅特卡夫定律

梅特卡夫定律是一個通用的計算原理,您也可以用於比特幣網路。該定律指出網路的價值與連接的用戶數量的平方呈正比。這確切來說是什麼意思?電話網路便是一個簡單易懂的範例。擁有手機的人越多,網路的價值就越呈指數級增長。

使用比特幣,您可以透過使用活躍的比特幣

錢包位址數量和區塊鏈上其他公開資訊來計算梅特卡夫值。如果您將梅特卡夫值與價格進行對比,您會發現兩者相當吻合。您也可以透過趨勢來預測未來可能的價格。一如

Timothy Peterson 在下圖中所進行的行為。

網路價值與梅特卡夫率 (NVM) 提供了梅特卡夫定律的另一種用法。您可以用比特幣的

市值除以一個近似梅特卡夫定律的公式來計算這個比率。這個公式會使用特定日期活躍的唯一位址的數量作為網路用戶的代替值。唯一位址的定義為具有非零餘額並在當天進行交易的位址。

高於一表示市場估值過高,低於一表示市場估值過低。您可以從以下 Cryptoquant 的圖表中看到其視覺呈現。左軸為 NVM 比率,右軸為網路值。

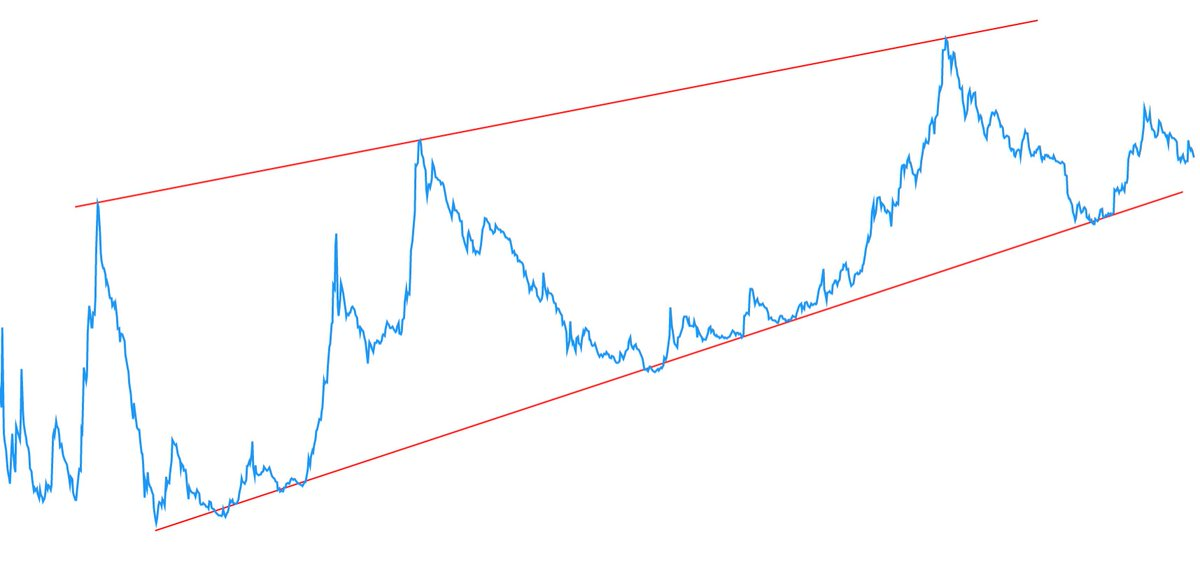

技術分析:比特幣的對數增長曲線

比特幣的對數增長曲線是 2019 年由 Cole Garner 建立的技術分析模型。標準比特幣價格圖表在 X 軸上顯示對數價格與線性時間的對比。然而,如果您記錄了時間,您可以畫出與最近三次牛市的頂部和比特幣市場

支撐水平相符的簡易趨勢線。

這些線可以轉換回我們原始的對數價格圖,為我們提供一個增長曲線,頗準確地符合目前為止比特幣的價格歷史,如以下 LookIntoBitcoin.com 提供的圖表所示。

技術分析:超波理論

超波理論由 Tyler Jenks 提出,試圖透過投資者情緒來解釋價格變化。該理論表明,市場情緒反覆在悲觀和樂觀之間波動。這些感覺通常會導致產生一個超波,而價格便會隨著時間的推移而上升,然後再度反轉成

看跌趨勢。儘管 Jenks 認為這種模式源於市場情緒,但該圖中僅使用了價格資料的技術分析來繪製趨勢線。根據超波理論,每個市場週期有七個階段。

在階段 1、5 和 7 時,資產的價格應保持在

阻力線以下。在階段 2、3、4 和 6 時,價格應保持在支撐線上。並非所有資產都會完全遵守規則,但有證據表明,某些市場中確實存在這種模式。您可以在下方看到一個由

Leah Wald(Valkyrie Investments Inc. 的執行長)生動展示的那斯達克綜合指數 2000 的粗略範例。

一起來看看 2017 年比特幣的牛市行情。如果您應用了超波理論趨勢,您便可以看到除了階段一外,其相當地符合該模式。您也可以看到價格以越來越快的速度上漲,然後產生大致遵循上述階段的大型崩盤。

顯然,有許多理論試圖解釋比特幣的價格歷史。但不管答案為何,比特幣近 200% 的 10 年 CAGR 展示了數位貨幣驚人的崛起。即使在加密貨幣領域,截至 2021 年 8 月,比特幣的市場主導地位也僅略低於 50%,其市值約為 710,000,000,000 美元。

這種巨大增長背後的原因包括加密貨幣的基本面、市場情緒和經濟事件。然而,過去的表現並不代表未來的結果。理解比特幣為何會有如此高的價格軌跡確實對我們有所幫助,但它並未告訴我們未來的趨勢狀況。當我們放眼全局時,比特幣作為一個僅有 12 年歷史的新型資產類別,確實已成熟得令人難以置信。