TL;DR

Analiza fundamentalna krypto polega na zagłębieniu się w dostępnych informacjach o aktywach finansowych. Na przykład możesz spojrzeć na ich zastosowania, liczbę osób z nich korzystających lub zespół stojący za projektem.

Twoim celem jest określenie, czy być może właśnie te aktywa są przecenione lub niedocenione. Na tym etapie możesz wykorzystać zdobyte informacje, aby dostosować swoje pozycje handlowe.

Wprowadzenie

W przypadku analizy fundamentalnej krypto, pomimo podobnego podejścia, jak w przypadku tradycyjnych rynków, nie możemy wykorzystać już dawno przetestowanych i powszechnie używanych narzędzi, gdyż nie będą one w pełni zgodne z tą klasą aktywów. Aby przeprowadzić poprawną analizę fundamentalną krypto, musimy zrozumieć, skąd bierze się ich wartość.

W tym artykule spróbujemy zidentyfikować metryki, które będziesz mógł(-ogła) wykorzystać do stworzenia własnych wskaźników.

Czym jest analiza fundamentalna (FA)?

Analiza fundamentalna (FA) to podejście stosowane przez inwestorów mające na celu wskazanie "faktycznej wartości" aktywów lub firmy. Poprzez wzięcie pod uwagę wielu wewnętrznych i zewnętrznych czynników, jesteśmy w stanie określić, czy aktywa lub biznes są przecenione, czy niedocenione. Następnie możemy wykorzystać tę informację, aby strategicznie otwierać i zamykać nasze pozycje.

Problemy związane z analizą fundamentalną krypto

Dlatego musimy zwrócić uwagę na różne frameworki. Pierwszym krokiem w tym procesie jest identyfikacja silnych metryk. Przez silne rozumiemy te, które nie dają się łatwo zmanipulować. Na przykład obserwujący na Twitterze lub użytkownicy Telegramu/Reddita prawdopodobnie nie są dobrymi wskaźnikami, ponieważ łatwo jest tworzyć fałszywe konta lub kupować zaangażowanie w mediach społecznościowych.

Metryki on-chain

Liczba transakcji

Należy jednak pamiętać, że na tę metrykę trzeba patrzeć z przymrużeniem oka. Tak samo, jak w przypadku aktywnych adresów, nie możemy być pewni, czy czasem jedna strona nie wymienia się funduszami między własnymi portfelami, aby zawyżyć aktywność on-chain.

Wartość transakcji

Aktywne adresy

Aktywne adresy blockchain w danym okresie także mogą być dobrą metryką. Metody obliczania tej wartości są różne, jednak najpopularniejszą jest zsumowanie nadawców i odbiorców każdej transakcji w danym okresie (np. dzień, tydzień, miesiąc). Niektórzy także śledzą łączną liczbę wszystkich unikatowych adresów, dzięki czemu mogą porównywać tę ilość wraz z upływem czasu.

Uiszczone opłaty

Z racji, że koszt miningu rośnie wraz z czasem, a dotacje blokowe maleją, logicznym jest wzrost opłat za transakcje. W przeciwnym razie górnicy przestaliby zarabiać pieniądze i porzuciliby sieć. Miałoby to znaczny wpływ na jej bezpieczeństwo.

Hash rate i stakowana kwota

Dzisiejsze blockchainy używają wielu różnych algorytmów konsensusu, a każdy z nich posiada własne mechanizmy. Biorąc pod uwagę, jak kluczowe są one w kwestii bezpieczeństwa sieci, zagłębianie się w dane związane z nimi może przynieść nam sporo cennych informacji do analizy fundamentalnej.

Czynniki wpływające na ogólny koszt miningu to między innymi aktualna cena aktywów, liczba przetworzonych transakcji i uiszczane opłaty. Oczywiście istotne są także bezpośrednie koszty miningu, czyli prąd i moc obliczeniowa komputerów.

Metryki projektu

Podczas gdy metryki on-chain zajmują się obserwowaniem danych na blockchianie, metryki projektu wynikają z jakościowego podejścia do czynników takich jak wydajność zespołu (jeżeli takowy w ogóle istnieje), biała księga i nachodzące zmiany w projekcie.

Biała Księga (Whitepaper)

Za każdym razem zaleca się przeczytanie białej księgi dowolnego projektu, w który chcesz zainwestować. Jest to techniczny dokument, który pozwoli Tobie dobrze zrozumieć dany projekt krypto. Dobra biała księga powinna definiować cele sieci i dawać nam wgląd w:

- Zastosowaną technologię (czy jest open source?)

- Zastosowania projektu

- Plan jego modernizacji i dodawania nowych funkcji

- Schemat dostaw i dystrybucji monet lub tokenów

Warto następnie przedyskutować te informacje z innymi ludźmi. Co reszta sądzi na temat tego projektu? Czy są jakieś informacje, które powinny zmartwić potencjalnego inwestora? Czy cele projektu wydają się realistyczne?

Zespół

Konkurencja

Porządna biała księga powinna omawiać kwestię potencjalnych zastosowań danych krypto aktywów. Na tym etapie warto porównać projekt z jego konkurencją, a także z przeszłymi infrastrukturami, które ten projekt planuje zastąpić.

W idealnej sytuacji powinniśmy przeprowadzić ten sam proces analizy fundamentalnej dla konkurencji projektu. Wiele aktywów może wyglądać atrakcyjnie, ale dogłębniejsza analiza może wykazać pewne wady i braki.

Ekonomia tokenów i początkowa dystrybucja

Metryki finansowe

Informacje o handlu danymi aktywami, ich cenie, płynności itd. mogą dać nam sporo informacji do analizy fundamentalnej. Jednakże inne interesujące metryki także mogą mieć wpływ na ekonomie protokołu krypto.

Kapitalizacja rynkowa

Sama w sobie kapitalizacja rynkowa może być myląca. W teorii łatwo jest wydać bezużyteczny token o podaży jednego miliona jednostek. Jeżeli chociaż jeden z tych tokenów zostałby zakupiony za $1, wtedy kapitalizacja rynkowa wyniosłaby $1,000,000. Jest to ewidentne zachwianie faktycznej wartości tokena i jest małe prawdopodobieństwo, że rynek zainteresuje się tym tokenem.

Mimo to kapitalizacja rynkowa jest bardzo często wykorzystywana do określenia potencjału sieci. Niektórzy inwestorzy krypto specjalnie szukają monet o "niskiej kapitalizacji", gdyż te mają większą szansę na rozwój niż te z ogromną kapitalizacją. Inni zaś uważają, że duża kapitalizacja oznacza silną sieć i efektywność i z tej racji mają one większą szansę na przetrwanie.

Płynność i wolumen

Na niepłynnych rynkach możemy mięć problemy ze sprzedażą naszych aktywów po "uczciwej" cenie. Wynika to z tego, że żaden z kupców nie chce wejść z nami w transakcje, co pozostawia nam dwie opcje: obniżyć cenę naszych aktywów lub zaczekać na dodatkową płynność.

Zaznajomienie się z płynnością może okazać się bardzo przydatne podczas analizy fundamentalnej. Koniec końców jest to metryka pokazująca nam ogólne zainteresowanie projektem.

Mechanizm podaży

Wskaźniki, metryki i narzędzia analizy fundamentalnej

Zdefiniowaliśmy już metryki jako dane ilościowe, a czasem jakościowe, wykorzystywane w analizie podstawowej. Aczkolwiek same metryki często nie mówią wszystkiego. Aby uzyskać głębszy wgląd w podstawy monety, powinniśmy również przyjrzeć się wskaźnikom.

Wskaźnik często łączy wiele metryk przy użyciu formuł statystycznych, aby tworzyć łatwiejsze do analizy relacje. Jednak nadal istnieje część wspólna między metryką i wskaźnikiem, co sprawia, że definicja jest dość luźna.

Chociaż liczba aktywnych portfeli jest cenna, możemy połączyć ją z innymi danymi, aby uzyskać głębszy wgląd. Możesz wziąć to jako procent wszystkich portfeli lub podzielić kapitalizację rynkową monety przez liczbę aktywnych portfeli. To obliczenie dałoby ci średnią kwotę utrzymywaną przez aktywny portfel. Obydwa pozwoliłyby wyciągnąć wnioski na temat aktywności sieci i zaufania użytkowników do posiadania aktywów. Zagłębimy się w to w następnej sekcji.

Narzędzia analizy fundamentalnej ułatwiają gromadzenie wszystkich tych metryk i wskaźników. Chociaż możesz spojrzeć na surowe dane w eksploratorach blockchain, agregator lub pulpit nawigacyjny pozwolą Ci na bardziej efektywne wykorzystanie czasu. Niektóre narzędzia umożliwiają tworzenie własnych wskaźników z wybranymi metrykami.

Łączenie metryk i tworzenie wskaźników FA

Teraz gdy znamy różnicę między metrykami a wskaźnikami, porozmawiajmy o tym, jak łączymy metryki, aby lepiej zrozumieć kondycję finansową aktywów, z którymi mamy do czynienia. Po co to robić? Cóż, jak wspomnieliśmy w poprzednich sekcjach, każda metryka ma pewne niedociągnięcia. Co więcej, jeśli tylko patrzysz na zbiór liczb dla każdego projektu kryptowalutowego, przeoczasz wiele kluczowych informacji. Rozważ następujący scenariusz:

Moneta A | Moneta B | |

Kapitalizacja Rynkowa | $100 000 000 | $5 000 000 |

Liczba transakcji (6 mies.) | 20 000 000 | 40 000 000 |

Śr. wartość transakcji (6 mies.) | $50 | $100 |

Aktywne adresy (6 mies.) | 30 000 | 2 000 |

To tylko czubek góry lodowej współczynników, które da się stworzyć za pomocą wymienionych dzisiaj metryk. Analiza fundamentalna polega na opracowywaniu systemu, który może być wykorzystywany do tworzenia całościowych opinii o projektach. Im więcej danych zbierzemy, tym lepsze informacje otrzymamy o projekcie.

Kluczowe wskaźniki i metryki FA

Do wyboru jest ogromna liczba wskaźników i metryk. Jako początkujący najlepiej zacząć od kilku najpopularniejszych. Każdy wskaźnik opowiada tylko część historii, więc w swojej analizie używaj różnych z nich.

Stosunek Wartości Sieci do Transakcji (NVT)

Jeśli słyszałeś(-aś) o stosunku ceny do zysku używanym do analizy akcji, wskaźnik wartości transakcji sieciowych (dzienny) zapewnia podobną analizę. Oblicza się go po prostu dzieląc kapitalizację rynkową monety przez dzienny wolumen transakcji.

Używamy dziennego wolumenu transakcji jako substytutu bazowej, nieodłącznej wartości monety. Koncepcja ta opiera się na założeniu, że im większy wolumen poruszający się po systemie, tym większą wartość ma projekt. Jeśli kapitalizacja rynkowa monety wzrośnie, podczas gdy dzienny wolumen transakcji zostanie w tyle, rynek może wejść na obszar bańki. Ceny rosną bez dopasowanego wzrostu wartości instrumentu bazowego. W przeciwnym przypadku cena monety lub tokena może pozostać stabilna, podczas gdy dzienny wolumen transakcji wzrasta. Ten scenariusz może sugerować możliwą okazję do zakupu.

Im wyższa wartość współczynnika, tym większe prawdopodobieństwo pojawienia się bańki. Ten punkt jest zwykle widoczny, gdy stosunek NVT jest powyżej 90-95. Malejący wskaźnik pokazuje, że krypto staje się mniej przewartościowane.

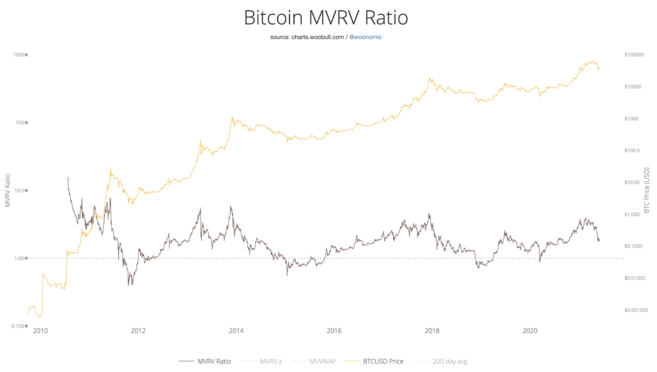

Stosunek Wartości Rynkowej do Zrealizowanej Wartości (MVRV)

Zanim zagłębimy się w te statystyki, musimy zrozumieć, co oznacza zrealizowana wartość dla aktywów krypto. Wartość rynkowa, inaczej zwana kapitalizacją rynkową, to po prostu całkowita podaż monet pomnożona przez aktualną cenę rynkową. Zrealizowana wartość z kolei obniża wartość monet zagubionych w niedostępnych portfelach.

Monety znajdujące się w portfelach są zamiast tego wyceniane według ceny rynkowej w momencie ich ostatniego ruchu. Na przykład Bitcoin utracony w portfelu od lutego 2016 będzie wyceniany tylko na około $400.

Aby uzyskać nasz wskaźnik MVRV, po prostu dzielimy kapitalizację rynkową przez zrealizowaną kapitalizację. Jeśli kapitalizacja rynkowa jest znacznie wyższa niż kapitalizacja zrealizowana, otrzymamy stosunkowo wysoką wartość wskaźnika. Stosunek powyżej 3,7 sugeruje, że może dojść do masowej sprzedaży, podczas której inwestorzy zabierają swoje zyski z powodu zawyżonej wartości monety.

Ta liczba oznacza, że moneta może być obecnie przewartościowana. Można to zobaczyć przed dwiema masowymi sprzedażami Bitcoinów w 2014 roku (MRVR około 6) i 2018 (MRVR około 5). Jeśli wartość jest zbyt niska, poniżej 1, rynek jest niedowartościowany. Taka sytuacja byłaby dobrym punktem do zakupu, ponieważ presja kupna rośnie i podnosi cenę.

Model Stock-to-flow

Wskaźnik Stock-to-flow jest popularnym wskaźnikiem ceny kryptowaluty, zwykle o ograniczonej podaży. Model traktuje każdą kryptowalutę jako stały, deficytowy zasób podobny do metali szlachetnych lub kamieni. Ponieważ istnieje znana ograniczona podaż bez możliwości znalezienia nowych źródeł, inwestorzy wykorzystują te aktywa jako magazyn wartości.

Jak widać, stosunek Stock-to-flow był dość dobrym wskaźnikiem ceny Bitcoina. Cena Bitcoina została nałożona na średnią z 365 dla dni wskaźnika i pokazuje dobre dopasowanie. Model ma jednak pewne wady.

Na przykład złoto ma obecnie stosunek Stock-to-flow wynoszący około 60, co oznacza, że wydobycie obecnej podaży złota przy obecnym przepływie zajęłoby 60 lat. Bitcoin będzie mniej więcej na dobrej drodze do osiągnięcia wskaźnika 1600 za około 20 lat, ustalając prognozy cenowe i kapitalizację rynkową wyższą niż obecne bogactwo świata.

Modele Stock-to-flow również mają problemy z deflacją, ponieważ sugerowałoby to cenę ujemną. Z uwagi na to, że ludzie gubią klucze do swoich portfeli i a produkcja nowych bitcoinów z czasem ustanie, zobaczylibyśmy ujemny stosunek. Widzielibyśmy, jak ruch Stock-to-flow zmierza w kierunku nieskończoności, a następnie staje się ujemny, gdy wyświetlamy go graficznie.

Przykłady narzędzi Analizy Fundamentalnej

Baserank

Baserank to platforma badawcza aktywów krypto, która agreguje informacje i recenzje od analityków i inwestorów. Krypto otrzymuje ogólny wynik od 0 do 100 po zebraniu średniej z każdego wyniku recenzji. Chociaż istnieje kilka recenzji premium dla subskrybentów, użytkownicy bezpłatni nadal mogą zobaczyć kompleksowy przegląd recenzji w podziale na sekcje, w tym zespół, użyteczność i ryzyko inwestycyjne. Jeśli masz mało czasu i potrzebujesz szybkiego przeglądu projektu lub monety, agregator taki jak Baserank jest odpowiedni do tego zadania. Zawsze jednak powinieneś(-naś) zagłębić się w projekty, którymi jesteś zainteresowany(-a), zanim zainwestujesz.

Crypto Fees

Jak można się domyślić po nazwie, to narzędzie pokazuje opłaty każdej sieci za ostatnie 24 godziny lub siedem dni. Jest to łatwy wskaźnik do wykorzystania podczas analizy ruchu i wykorzystania sieci blockchain. Sieci o wysokich opłatach zwykle cieszą się dużym zainteresowaniem.

Jednak nie powinieneś(-naś) brać tego wskaźnika za wartość nominalną. Niektóre blockchainy są budowane z myślą o niskich opłatach, co sprawia, że porównanie z innymi sieciami jest trudne. W takich przypadkach najlepiej jest spojrzeć na liczbę w połączeniu z kwotą transakcji lub inną metryką. Na przykład monety o dużej kapitalizacji rynkowej, takie jak Dogecoin lub Cardano, są nisko na ogólnych wykresach ze względu na niskie opłaty transakcyjne.

Glassnode Studio

Glassnode Studio oferuje pulpit nawigacyjny wyświetlający szeroki zakres metryk i danych on-chain. Jak większość oferowanych narzędzi, jest ono oparte na subskrypcji. Jednak ilość bezpłatnych danych on-chain, które oferuje, jest dość dogłębna, oraz odpowiednia dla inwestorów-amatorów. Znacznie łatwiej jest znaleźć wszystkie informacje w jednym miejscu, niż zbierać je samemu za pomocą eksploratorów blockchain. Główną siłą Glassnode jest ogromna liczba kategorii metrycznych i podkategorii, które możesz przeglądać. Jeśli jednak interesują Cię projekty Binance Smart Chain, jesteś tutaj bardzo ograniczony(-a).

Przemyślenia końcowe

Analiza fundamentalna przeprowadzona w prawidłowy sposób może dać nam cenne informacje na temat kryptowalut, których może nie wskazać analiza techniczna. Umiejętność oddzielenia ceny rynkowej od "prawdziwej" wartości sieci może okazać się nieoceniona podczas handlu. Oczywiście są też sytuacje, w których FA nie ma za wiele zastosowań, zaś TA rozwiera swoje skrzydła. Dlatego większość traderów używa obydwu do tworzenia swojej strategii handlowej.

Tak jak z większością rzeczy w handlu, nie istnieje jedna FA, która będzie sprawdzać się w przypadku wszystkich projektów. Mamy nadzieje, że ten artykuł pomógł Ci lepiej zrozumieć czynniki stojące za tworzeniem wskaźników FA, dzięki czemu będziesz lepiej otwierać i zamykać swoje pozycje podczas handlu aktywami krypto.