Jag är för lat för att läsa, så vad är TL;DR?

Rädsla, osäkerhet och tvivel (Fear, Uncertainty, and Doubt/FUD): spridandet av rädsla och desinformation för att få en fördel.

Rädsla för att missa något (Fear Of Missing Out/FOMO): känslan som gör att du panikköper.

HODL: köp och behåll under lång tid!

BUIDL: håll huvudet kallt och bygg nästa finansiella system.

SAFU: tillgångarna är säkra!

Avkastning på investering (ROI): hur mycket pengar du tjänar (eller förlorar).

Toppresultat (All-Time High/ATH): det högsta priset som någonsin registrerats!

Lägstanivå (All-Time Low/(ATL): det lägsta priset som någonsin registrerats.

Gör din egen efterforskning (Do Your Own Research/DYOR): lita inte på andra, utan bekräfta själv.

Due Diligence (DD): smarta personer fattar beslut baserade på fakta.

Bekämpning av penningtvätt (Anti Money Laundering/AML): regler som hindrar brottslingar från att dölja sina pengar.

Känn din kund (Know Your Customer/KYC): regler som gör att börser verifierar din identitet.

Introduktion

Oavsett om du är på aktiemarknaden, sysslar med dagshandel, valutor eller är ny inom kryptovaluta, kommer du att höra många handelstermer som kanske låter obekanta. FOMO, ROI, ATH, HODL – vad betyder alla dessa? Handel och investeringar har sina egna språk och det kan vara lite lurigt att lära sig alla dessa nya termer. De kan dock vara ganska användbara, om du vill hålla jämna steg med vad som händer på finansmarknaderna.

I den här artikeln har vi sammanställt några av de viktigaste handelstermerna du bör veta om du handlar med kryptovaluta.

1. Rädsla, osäkerhet och tvivel (Fear, Uncertainty, and Doubt/FUD)

Även om det inte bara är en handelsterm, används FUD ofta i samband med finansmarknaderna. FUD är en strategi som syftar till att missgynna ett visst företag, en viss produkt eller ett projekt genom att sprida felaktig information om det. Målet är att skapa rädsla och få en fördel på något sätt. Detta kan vara en konkurrensfördel eller taktisk fördel, eller för att dra nytta av en aktiekursnedgång orsakad av de potentiellt dåliga nyheterna.

Som du kanske förstår är FUD ganska vanligt i kryptovalutavärlden. I många fall kan investerare använda blankning i en tillgång och sedan släppa potentiellt skadliga eller vilseledande nyheter när positionen har fastställts. På så sätt kan stora vinster göras, genom blankning eller köp av säljoptioner. De kan också positionera sig med "over-the-counter" (OTC)-erbjudanden i förväg.

I många fall visar sig informationen vara falsk, eller åtminstone vilseledande. I vissa fall visar den sig dock vara sann. Det är alltid bra att försöka överväga båda sidor. Det kan vara bra att tänka på vilka incitament andra kan ha genom att offentligt dela vissa åsikter.

2. Rädsla för att missa något (Fear Of Missing Out/FOMO)

FOMO är den känsla som investerare känner när de flockas för att köpa en tillgång i rädsla för att missa vinstmöjligheten. Eftersom det är starka känslor inblandade kan FOMO från ett stort antal personer leda till häftiga prisrörelser. Investerare som handlar från tillgång till tillgång utifrån "FOMO" som hela havet stormar kan ofta signalera de senare stadierna av en tjurmarknad.

Om du har läst vår artikel om misstag i teknisk analys (TA) vet du att extrema marknadsförhållanden kan ändra de vanliga reglerna på marknaderna. När känslorna skenar kan många investerare hoppa in i positioner på grund av FOMO. Detta kan leda till utökade drag i båda riktningarna och fånga många handlare som försöker handla mot den stora massan.

FOMO används också ofta när man utformar appar för sociala medier. Har du någonsin undrat varför det vanligtvis är svårare att se inlägg på tidslinjer på sociala medier i helt kronologisk ordning? Detta är också relaterat till FOMO. Om användarna kunde kolla alla inlägg sedan deras senaste inloggning skulle de ha en känsla av att de har sett alla de senaste inläggen.

Genom att medvetet blanda äldre och nyare inlägg på tidslinjen siktar sociala medieplattformar på att ge FOMO till användarna. På så sätt fortsätter användarna att komma tillbaka om och om igen i rädsla om att de har missat något viktigt.

3. HODL

HODL är en term som kommer från en felstavning av "hold". Det är i grunden kryptovalutans motsvarighet till köp- och behållstrategin. HODL dök ursprungligen upp i ett nu känt inlägg på BitcoinTalk-forumet under 2013. Termen kom genom ett stavfel i titeln: "I AM HODLING."

Med HODL:ing menas att man håller fast vid investeringarna trots prisfall. Det används också ofta i samband med investerare ("HODL:ers") som visserligen inte är bra på kortsiktig handel, men vill få prisexponering för kryptovaluta. Termen kan också användas för investerare som har verkligen tror på ett visst coin och avser att hålla fast vid sin investering under en längre period.

HODL:ing-strategin liknar investeringsstrategin köp och behåll som kommer från de traditionella marknaderna. Köp och behåll-investerare försöker hitta undervärderade tillgångar och hålla fast vid dem under en lång tid. Många investerare antar denna strategi för Bitcoin.

Om du har läst vår artikel om genomsnittlig dollarkostnad (DCA) vet du att detta skulle ha varit en mycket lönsam strategi för Bitcoin. Om du bara hade köpt 10 USD av BTC varje vecka under de senaste fem åren, skulle du ha tjänat mer än sju gånger din ursprungliga investering!

4. BUIDL

BUIDL är en derivatterm av HODL. Den beskriver vanligtvis användare i kryptovalutabranschen som fortsätter att bygga, oavsett prisfluktuationer. Huvudidén är att de som tror på kryptobranschen fortsätter att bygga upp ekosystemet, oavsett brutala björnmarknader. I den meningen bryr sig "BUIDL:ers" verkligen om vad blockkedjor och kryptovalutor kan ge till världen och de arbetar aktivt mot detta mål.

BUIDL är ett tankesätt som syftar till att exemplifiera hur kryptovalutor inte bara handlar om spekulation, utan om att ta denna teknik till folket. Det fungerar som en påminnelse om att hålla huvudet kallt och fortsätta bygga den infrastruktur som mycket väl kan bli användbart för miljarder människor i framtiden. Dessutom förstår BUIDL:ers att de team som fortsätter att bygga med ett långsiktigt tankesätt sannolikt kommer att göra det bra på lång sikt.

5. SAFU

SAFU kommer från ett meme som laddades upp av Bizonacci. Det innehåller Binances VD, Changpeng Zhao (CZ), som sa att "tillgångarna är säkra" under oplanerade plattformsunderhåll.

Videon blev viral inom kryptovalutavärlden. Som svar har Binance etablerat Secure Asset Fund for Users (SAFU) – en nödförsäkringsfond som finansieras av 10 % från handelsavgifterna. Dessa tillgångar lagras i en separat kall plånbok. Tanken är att SAFU ska täcka förlusten av användarnas tillgångar i extrema fall och erbjuda ett extra skydd för Binance-användarna. Det är därför du ofta kan höra frasen "tillgångarna är safu."

6. Avkastning på investering (ROI)

Avkastning på investering (ROI) är ett sätt att mäta ett investeringsresultat. ROI mäter avkastningen på en investering i förhållande till den ursprungliga kostnaden. Det är även ett bekvämt sätt att jämföra resultatet mellan olika investeringar.

Så här beräknar du ROI: Du tar det aktuella värdet av investeringen och subtraherar den ursprungliga investeringskostnaden. Sedan delar du det beloppet med den ursprungliga kostnaden.

ROI = (Aktuellt värde - Ursprunglig kostnad)/Ursprunglig kostnad

Låt oss säga att du köpte Bitcoin för 6 000 USD. Det nuvarande marknadspriset på Bitcoin är 8 000 USD.

ROI = (8 000 - 6 000)/6000

ROI = 0,33

Det betyder att du har gjort 33 % i vinst på din ursprungliga investering. Kom ihåg att ta hänsyn till de avgifter (eller räntesatser) som du måste betala, för att få en mer exakt bild.

Enbart siffror ger dock inte hela sanningen. När man jämför investeringar spelar även andra faktorer in. Vilka är riskerna? Hur lång är tidsperioden? Hur likvid är tillgången? Kan avvikelse påverka ditt inköpspris? ROI är inte det ultimata måttet i sig, men det är ett användbart verktyg för att mäta dina investeringsresultat.

Att beräkna positionsstorlek är avgörande när det handlar om investeringsavkastning. Om du vill läsa om en enkel formel som hjälper dig att effektivt hantera risker kan du kolla in Så här beräknar du positionsstorlek inom handel.

7. Toppresultat (All-Time High/ATH)

Vi behöver nog inte förklara den här, eller hur? Toppresultatet är det högsta registrerade priset på en tillgång. Som exempel var ATH för Bitcoin under tjurmarknaden 2017 hela 19 798,86 USDT för BTC/USDT-paret på Binance. Detta innebär att detta var det högsta priset som Bitcoin handlades för detta marknadspar.

En övertygande aspekt av en tillgång som når toppresultatet är tanken att nästan alla som någonsin har köpt ligger på plus. Om en tillgång har varit utsatt för en långvarig björnmarknad kommer många handlare som håller förlorande tillgångar sannolikt att vilja lämna marknaden när deras position når plus-minus-noll.

Men om tillgången går mot sin ATH finns det inga säljare kvar som väntar på att lämna vid plus-minus-noll. Det är därför som vissa hänvisar till ATH-nivåer som så kallade "blue sky breakouts", eftersom det inte nödvändigtvis finns några uppenbara motståndsområden framöver.

ATH-nivåer åtföljs också ofta av en ökad handelsvolym. Varför? Dagshandlare kan också hoppa på möjligheten med marknadsorder för att göra en snabb vinst och sälja till ett högre pris.

Betyder ATH att priset bara kommer att fortsätta stiga för alltid? Naturligtvis inte. Handlare och investerare kommer att se till att hämta vinster någon gång och kan ställa in gränsorder vid vissa prisnivåer. Detta gäller särskilt om tidigare toppresultatnivåer fortsätter att nås om och om igen.

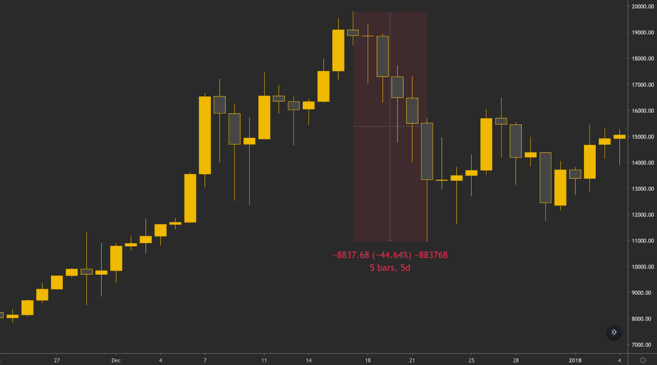

Paraboliska rörelser kan ofta ge mycket kraftiga prisfall, eftersom många investerare rusar till utgången när de inser att den uppåtgående trenden kan komma att ta slut. Kolla in prisfallet efter Bitcoins paraboliska 20 000 USD-nivå i december 2017.

Bitcoin sjunker från 20 000 USD till 11 000 USD på fem dagar.

Efter att ha nått en ATH på 19 798,86 USD så tappade Bitcoin nästan 45 % på några dagar. Det är därför som det alltid är viktigt att hantera risker och alltid använda stoppa-förlust.

8. Lägstanivån (All-Time Low/ATL)

Motsatsen till ATH kallas lägstanivån (All-Time Low/ATL) och är det lägsta priset på en tillgång. Som exempel var BNB:s lägstanivå 0,5 USDT för BNB/USDT-marknadsparet under den första handelsdagen.

Att nå en lägstanivå på en tillgång kan leda till en liknande effekt som när man når toppresultatet – men i motsatt riktning. Många stopporder kan aktiveras när den tidigare lägstanivån nås, vilket leder till en kraftig nedgång.

Eftersom det inte finns någon prishistorik under den tidigare lägstanivåerna kan marknadsvärdet bara fortsätta att sjunka och hamna lägre och lägre. Eftersom det inte nödvändigtvis finns logiska punkter för att det ska sluta, är det mycket riskabelt att köpa under sådana tider.

Många handlare kommer att vänta på en bekräftad trendförändring med ett viktigt glidande medelvärde eller någon annan indikator för att ens tänka på att gå in i en lång position. Annars kan de sitta med Svarte Petter under en lång tid och bli fast i en position som fortsätter att gå lägre och lägre.

➟Vill du komma igång med kryptovaluta? Köp Bitcoin på Binance!

9. Gör din egen efterforskning (Do Your Own Research/DYOR)

När det gäller finansmarknaderna är DYOR en term som är nära besläktad med fundamental analys (FA). Den betyder att investerare bör göra sin egen efterforskning om sina investeringar och inte lita på att andra gör det åt dem. "Lita inte på någon utan att verifiera" är en vanlig fras på kryptovalutamarknaderna med liknande betydelse.

De mest framgångsrika investerarna kommer att göra sin egen efterforskning och komma till sina egna slutsatser. Därför måste alla som vill bli framgångsrika på finansmarknaderna ha sina egna unika handelsstrategier. Detta kan även leda till meningsskiljaktigheter mellan olika investerare, vilket är en helt naturlig del av investeringar och handel. En investerare kan tro på en tillgång, medan en annan tror på blankning.

Olika åsikter kan ge olika strategier och framgångsrika handlare och investerare kommer att ha väldigt olika strategier. Huvudidén är att de alla gjorde sin egen efterforskning, kom till sina egna slutsatser och fattade sina investeringsbeslut baserat på dessa slutsatser.

10. Due Diligence (DD)

Due diligence (DD) är lite relaterat till DYOR. Detta hänvisar till den undersökning och efterforskning som en rationell person eller ett företag förväntas göra innan en överenskommelse med en annan part.

När rationella företagsenheter kommer överens, förväntas det att de gör sin due diligence på varandra. Varför? Varje rationell aktör vill se till att det inte finns några potentiella röda flaggor i samband med affären. Hur skulle de annars kunna jämföra de potentiella riskerna med de förväntade fördelarna?

Detsamma gäller för investeringar. När investerare letar efter potentiella investeringar måste de göra sin egen due diligence på projektet, för att säkerställa att de kan ta hänsyn till alla risker. Annars kommer de inte att ha kontroll över sina investeringsbeslut och kan komma att göra felaktiga val.

11. Bekämpning av penningtvätt (Anti Money Laundering/AML)

Bekämpning av penningtvätt (AML) hänvisar till ett antal regler, lagar och förfaranden som syftar till att förhindra brottslingar från att dölja sina olagligt erhållna pengar som en legitim inkomst. AML-förfaranden gör det mycket svårare för brottslingar att "tvätta" sina pengar, genom att dölja dem eller få det att framstå som att de kommer från legitima källor.

Brottslingar kommer alltid att leta efter nya sätt att dölja den verkliga källan till sina tillgångar. På grund av finansmarknadernas komplexitet kan det finnas många olika sätt att göra detta på. Derivatprodukter som består av derivatprodukter och andra komplexa marknadsmöjligheter kan göra det ganska svårt (men inte omöjligt) att spåra den verkliga källan till tillgångar.

AML-regler kräver att finansinstitut som banker övervakar sina kunders transaktioner och anmäler misstänkt aktivitet. På så sätt är brottslingar mindre benägna att komma undan med att tvätta olagligt erhållna tillgångar.

12. Känn din kund (Know Your Customer/KYC)

Börser och handelsplattformar måste följa nationella och internationella riktlinjer. Som exempel måste New York Stock Exchange (NYSE) och NASDAQ följa regler som fastställts av USA:s regering.

Känn din kund (KYC) eller Know Your Client-riktlinjerna säkerställer att institutioner som underlättar handel med finansiella instrument verifierar sina kunders identitet. Varför är detta viktigt? Den främsta anledningen bakom detta är att minimera risken för penningtvätt.

Dessutom gäller KYC-reglerna inte bara finansbranschen. Många andra enheter måste också följa dessa riktlinjer. KYC-riktlinjerna är i allmänhet en del av en mycket bredare policy mot penningtvätt (AML).

Sammanfattningsvis

Handelstermerna inom kryptovalutabranschen kan verka lite förvirrande till en början. Men nu kan du en del av dem, så att du kan känna dig mer SAFU med alla dessa förkortningar. Se till att använda DYOR på FUD, undvika FOMO för ett coin som har nått ATH och fortsätt med HODL:ing och BUIDL:ing!

Fortfarande sugen på att lära dig mer om handelstermer för kryptovaluta? Kolla in vår plattform för vanliga frågor: Fråga akademin. Där kan du få dina frågor besvarade av Binance-communityn.