Saya malas membaca, apa TL;DR-nya?

Apakah Anda berada di pasar saham,

perdagangan harian Forex, atau baru mengenal

mata uang kripto, Anda pasti akan menemui banyak istilah yang mungkin terdengar asing. FOMO, ROI, ATH, HODL, apa artinya ini semua? Perdagangan dan investasi memiliki bahasa sendiri, dan mempelajari semua istilah baru ini bisa jadi menakutkan. Namun, bisa juga sangat berguna jika Anda ingin mengikuti perkembangan di pasar keuangan.

Dalam artikel ini, kami telah mengumpulkan beberapa istilah perdagangan terpenting yang harus Anda ketahui jika Anda memperdagangkan kripto.

Meskipun tidak secara eksklusif merupakan istilah perdagangan,

FUD sering digunakan dalam konteks pasar keuangan. FUD adalah strategi yang bertujuan untuk mendiskreditkan perusahaan, produk, atau proyek tertentu dengan menyebarkan informasi yang salah. Bertujuan menanamkan rasa takut demi mendapatkan keuntungan. Ini bisa menjadi keunggulan kompetitif atau taktis untuk mengambil untung dari penurunan harga saham yang disebabkan oleh berita yang berpotensi merusak.

Mungkin Anda sudah menduga, FUD cukup umum di dunia

kripto. Dalam banyak kasus, para investor kemungkinan akan memasuki

posisi short terhadap suatu aset, kemudian merilis berita yang berpotensi berbahaya atau menyesatkan mengenai aset tersebut. Dengan cara ini, keuntungan besar dapat diperoleh dengan shorting atau membeli

opsi put. Mereka juga kemungkinan telah bertransaksi lewat over-the-counter (OTC) sebelumnya.

Dalam banyak kasus, informasi tersebut ternyata tidak benar, atau paling tidak menyesatkan. Namun, selalu baik untuk mencoba mempertimbangkan semua sisi argumen. Mungkin akan sangat membantu, jika kita memikirkan tentang keuntungan apa yang akan didapatkan seseorang jika ia membagikan pendapat tertentu secara publik.

FOMO adalah emosi yang dirasakan para investor ketika berbondong-bondong membeli suatu aset karena takut kehilangan peluang keuntungan. Karena ada emosi yang terlibat, FOMO dapat menyebabkan pergerakan parabola suatu harga. Para investor yang "FOMO-ing" dari satu aset ke aset lainnya bisa menandakan tahap

bull market selanjutnya.

Jika Anda telah membaca artikel kami mengenai

kesalahan Analisis Teknikal (TA), Anda pasti sudah tahu bahwa kondisi pasar yang ekstrem dapat mengubah aturan pasar yang biasa. Ketika emosi merajalela, banyak investor memasuki posisi karena FOMO. Ini dapat menyebabkan pergerakan yang diperpanjang di kedua arah dan menjebak banyak pedagang yang mencoba melakukan perdagangan melawan kerumuman.

FOMO juga biasa digunakan saat mendesain aplikasi media sosial. Pernahkah Anda bertanya-tanya mengapa lebih sulit untuk melihat postingan di timeline media sosial dalam urutan kronologis? Ini juga ada hubungannya dengan FOMO. Jika pengguna dapat memeriksa semua postingan sejak login terakhir mereka, mereka akan merasa bahwa mereka telah melihat semua postingan terbaru.

Dengan sengaja menggabungkan postingan lama dan yang lebih baru di timeline, platform media sosial bertujuan untuk menanamkan FOMO kepada pengguna. Dengan cara ini, pengguna terus memeriksa berulang kali karena takut kehilangan sesuatu yang penting.

HODL merupakan istilah yang berasal dari kesalahan mengeja "hold" atau "tahan" dalam bahasa Indonesia. Digunakan di lingkungan

kripto yang mirip dengan

strategi beli dan hold. HODL awalnya muncul di

postingan di forum BitcoinTalk pada tahun 2013. Istilah tersebut merupakan kesalahan ejaan dalam judul: "I AM HODLING."

HODLing mengacu pada sikap yang tetap menyimpan investasi meskipun

harga turun. Juga biasa digunakan dalam konteks investor ("HODLers") yang dianggap tidak pandai dalam

perdagangan jangka pendek, tetapi ingin menikmati aksi harga di dunia kripto. Istilah ini juga dapat digunakan untuk investor yang memiliki keyakinan tinggi dalam koin tertentu dan berniat untuk mempertahankan dan menyimpan investasi mereka untuk jangka waktu yang lebih lama.

Strategi HODLing mirip dengan

strategi investasi beli dan hold yang berasal dari pasar tradisional. Investor beli dan hold mencoba menemukan aset yang undervalued dan menyimpannya untuk waktu yang lama. Banyak investor mengadopsi strategi ini untuk

Bitcoin.

Jika Anda telah membaca artikel kami mengenai

dollar-cost averaging (DCA), Anda pasti sudah tahu bahwa strategi ini sangat menguntungkan untuk Bitcoin. Jika Anda membeli hanya $10 BTC setiap minggu selama lima tahun terakhir, nilai investasi Anda akan naik lebih dari tujuh kali lipat dari nilai awal!

BUIDL merupakan istilah turunan dari HODL. Biasanya menggambarkan pelaku industri kripto yang terus membangun dan berinovasi terlepas dari fluktuasi harga. Ide utamanya adalah bahwa penganut industri kripto sejati akan terus membangun ekosistem, meskipun berada dalam bear market yang brutal. Dengan pengertian ini, "BUIDLers" benar-benar peduli terhadap inovasi

blockchain dan mata uang kripto di dunia, dan mereka secara aktif bekerja untuk tujuan ini.

BUIDL adalah pola pikir yang bertujuan untuk memberikan contoh bagaimana mata uang kripto bukan hanya tentang

spekulasi, tetapi juga tentang bagaimana memperkenalkan teknologi ini ke banyak orang. Berfungsi sebagai pengingat untuk tetap bertekad dan terus membangun infrastruktur yang akan dapat melayani miliaran orang dengan sangat baik di masa depan. Selain itu, BUIDLers memahami bahwa tim yang terus membangun dengan pola pikir jangka panjang kemungkinan besar akan berhasil dalam jangka panjang.

SAFU berasal dari meme yang diunggah oleh

Bizonacci. Meme ini menunjukkan CEO Binance, Changpeng Zhao (CZ), yang mengatakan "funds are safe" selama pemeliharaan sistem platform yang tidak terjadwal.

Video tersebut menjadi viral di ranah mata uang kripto. Sebagai respons, Binance kemudian membentuk

Secure Asset Fund for Users (SAFU), dana asuransi darurat yang didanai dari 10% biaya perdagangan. Dana ini disimpan dalam

cold wallet terpisah. Idenya adalah bahwa SAFU dapat menutupi hilangnya dana pengguna dalam kasus yang ekstrem, menawarkan perlindungan tambahan bagi pengguna Binance. Inilah mengapa Anda mungkin sering mendengar ungkapan "funds are safu."

Return on Investment (ROI) adalah cara untuk mengukur kinerja investasi. ROI mengukur pengembalian investasi dibandingkan terhadap biaya awal. Ini juga merupakan cara yang nyaman untuk membandingkan kinerja beberapa investasi yang berbeda.

Begini cara Anda menghitung ROI. Anda mengambil nilai investasi saat ini dan mengurangkan biaya awal investasi. Kemudian Anda membagi angka tersebut dengan biaya awal.

ROI = Nilai Saat Ini - Biaya Awal / Biaya Awal

Katakanlah Anda membeli

Bitcoin dengan harga $6.000. Harga pasar Bitcoin saat ini adalah $8.000.

ROI = 8000-6000/6000

ROI = 0,33

Ini berarti investasi Anda 33% naik dari investasi awal. Perlu juga memperhitungkan biaya (atau suku bunga) yang harus Anda bayarkan untuk mendapatkan gambaran yang lebih akurat.

Namun, angka mentah bukanlah gambaran keseluruhan. Saat membandingkan investasi, faktor lain juga berperan. Apa saja

risikonya? Bagaimana kerangka waktunya? Seberapa

likuid aset tersebut? Dapatkah

slippage memengaruhi harga pembelian Anda? ROI bukanlah metrik utama, tetapi merupakan alat yang berguna untuk mengukur kinerja investasi.

Yang satu ini mungkin tidak perlu dijelaskan lagi, bukan?

All-Time High adalah harga tertinggi yang pernah tercatat dari suatu aset. Misalnya, ATH Bitcoin selama bull market 2017 adalah 19.798,86 USDT pada pasangan

BTC/USDT di Binance. Ini berarti bahwa angka tersebut merupakan harga tertinggi Bitcoin yang diperdagangkan pada pasangan pasar ini.

Salah satu aspek menarik dari suatu aset yang mencapai All-Time High adalah bahwa hampir setiap orang yang pernah membelinya mendapatkan keuntungan. Jika suatu aset berada dalam

bear market yang berkepanjangan, banyak pedagang yang menyimpan dan menahan kantong yang merugi, kemungkinan besar ingin keluar dari pasar ketika posisi mencapai

break-even.

Namun, jika aset menembus ATH-nya, tidak ada penjual tersisa yang menunggu untuk keluar pada titik break-even. Inilah sebabnya mengapa beberapa orang menyebut ATH sebagai "terobosan langit biru," karena belum tentu terdapat area resistance di depan.

Ditembusnya ATH juga sering kali disertai dengan lonjakan

volume perdagangan. Mengapa?

Pedagang harian juga kemungkinan akan memanfaatkan peluang dengan menggunakan

market order untuk mendapatkan laba cepat dan menjual dengan harga lebih tinggi.

Apakah ditembusnya ATH berarti harga akan terus naik selamanya? Tentu saja tidak. Pedagang dan investor akan mencari keuntungan, dan kemudian kemungkinan akan memasang

limit order pada tingkat harga tertentu. Keadaan ini berlaku terutama jika level All-Time High sebelumnya terus-menerus ditembus.

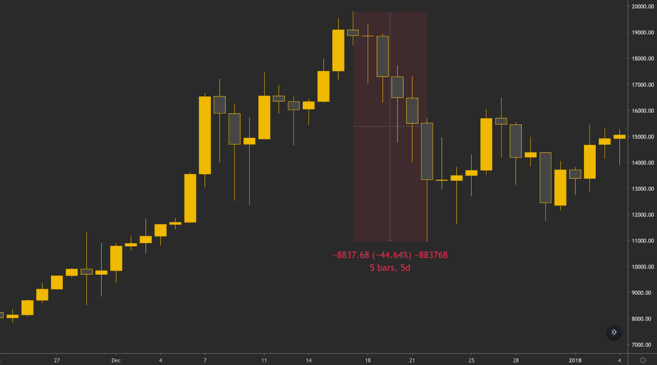

Pergerakan parabola seringkali bisa berakhir dengan penurunan harga yang sangat tajam, karena banyak investor bergegas keluar begitu mereka menyadari tren naik mungkin akan segera berakhir. Lihat penurunan harga setelah pergerakan parabola Bitcoin ke harga $20.000 pada bulan Desember 2017.

Bitcoin jatuh dari $20.000 ke $11.000 dalam lima hari.

Setelah mencapai ATH $19.798,86, Bitcoin jatuh hampir 45% dalam hitungan hari. Inilah sebabnya mengapa selalu penting untuk

mengelola risiko dan selalu menggunakan

stop-loss.

Kebalikan dari ATH, All-Time Low (ATL), adalah harga terendah suatu aset. Misalnya, All-Time Low

BNB adalah 0,5 USDT pada pasangan pasar

BNB/USDT di hari pertama perdagangan.

Ditembusnya All-Time Low suatu aset dapat menyebabkan efek yang sama seperti saat menembus All-Time High – tetapi dalam arah yang berlawanan. Banyak stop order mungkin akan terpicu ketika All-Time Low sebelumnya ditembus, yang mengarah ke penurunan yang tajam.

Karena tidak ada riwayat harga di bawah All-Time Low sebelumnya, nilai pasar bisa terus turun, terjun semakin jauh ke bawah. Karena belum tentu ada titik logis untuk menghentikannya, membeli pada saat-saat seperti ini sangat berisiko.

Banyak pedagang akan menunggu perubahan tren yang dikonfirmasi oleh

moving average atau

indikator lain untuk mempertimbangkan memasuki

posisi long. Jika tidak, mereka bisa menyimpan

kantong berisi investasi tersebut untuk waktu yang lama, terjebak dalam posisi yang terus menurun.

➟Ingin memiliki mata uang kripto? Beli Bitcoin di Binance!

Ketika berbicara mengenai pasar keuangan, DYOR adalah istilah yang terkait erat dengan

Analisis Fundamental (FA). Ini berarti bahwa investor harus melakukan penelitian sendiri atas investasi mereka dan tidak bergantung pada orang lain. "Don't trust, verify" adalah frasa yang umum digunakan di pasar mata uang kripto dengan arti serupa.

Investor paling sukses akan melakukan penelitian sendiri dan mengambil kesimpulan sendiri. Dengan demikian, siapa pun yang ingin sukses di pasar keuangan harus memiliki

strategi perdagangan unik milik sendiri. Hal ini juga bisa menyebabkan ketidaksepakatan antara para investor, yang merupakan bagian yang sepenuhnya alami di dunia investasi dan perdagangan. Seorang investor mungkin bullish terhadap suatu aset, sementara yang lain mungkin bearish, tidak ada masalah.

Pendapat yang berbeda bisa mengakomodasi strategi yang berbeda, dan pedagang serta investor yang sukses akan memiliki strategi yang sangat berbeda satu sama lain. Ide utamanya adalah bahwa mereka semua melakukan penelitian sendiri, mengambil kesimpulan sendiri, dan membuat keputusan investasi berdasarkan kesimpulan tersebut.

Uji tuntas atau due diligence (DD) terkait dengan DYOR. Mengacu pada penelitian dan pengamatan yang dilakukan oleh orang atau bisnis sebelum mencapai kesepakatan dengan pihak lain.

Ketika pihak-pihak bisnis mencapai kesepakatan, umumnya mereka akan melakukan uji tuntas satu sama lain. Mengapa? Pihak mana pun ingin memastikan bahwa tidak ada potensi bahaya dalam kesepakatan itu. Jika ini tidak dilakukan, bagaimana masing-masing pihak dapat membandingkan potensi risiko dengan manfaat yang diharapkan?

Hal yang sama berlaku dalam investasi. Ketika investor mencari investasi, mereka perlu melakukan uji tuntas sendiri terhadap proyek untuk memastikan bahwa mereka dapat memperhitungkan semua risiko. Jika tidak, mereka tidak akan bisa mengendalikan keputusan investasi, dan mungkin justru akan membuat pilihan yang salah.

Anti Pencucian Uang atau

Anti Money Laundering (AML) mengacu pada sejumlah peraturan, undang-undang, dan prosedur yang bertujuan untuk mencegah siapa pun menyamarkan uang yang mereka peroleh secara ilegal. Prosedur AML mempersulit pihak jahat untuk "mencuci" uang mereka sampai bersih dengan menyembunyikan atau menyamarkannya seolah-seolah berasal dari sumber yang sah.

Pihak jahat akan selalu mencari cara untuk menyembunyikan sumber dana mereka yang sebenarnya. Karena kompleksitas pasar keuangan, ada banyak cara untuk melakukannya.

Produk derivatif yang berasal dari produk derivatif di atasnya, dan intrik pasar lainnya yang kompleks bisa mempersulit proses penelusuran sumber dana (meskipun tidak mustahil).

Peraturan AML mewajibkan lembaga keuangan seperti bank untuk memantau transaksi nasabahnya dan melaporkan aktivitas yang mencurigakan. Dengan cara ini, pihak jahat cenderung tidak bisa lolos dari pencucian uang yang diperoleh secara ilegal.

Bursa saham dan platform perdagangan lainnya harus mematuhi kebijakan nasional dan internasional. Misalnya, Bursa Efek New York (NYSE) dan NASDAQ harus mematuhi peraturan yang ditetapkan oleh pemerintah Amerika Serikat.

Kebijakan

Know Your Customer/Client (KYC) atau Kenali Pelanggan/Klien Anda memastikan bahwa lembaga yang memfasilitasi perdagangan instrumen keuangan memverifikasi identitas pelanggan mereka. Mengapa ini penting? Alasan utamanya adalah untuk meminimalkan risiko pencucian uang.

Selain itu, kebijakan KYC tidak hanya berlaku bagi pelaku industri keuangan. Banyak segmen lain yang juga harus mematuhi pedoman ini. KYC umumnya merupakan bagian dari kebijakan Anti Pencucian Uang (AML).

Istilah-istilah

perdagangan Kripto pada awalnya mungkin agak membingungkan. Tapi sekarang Anda sudah tahu sebagian besar, jadi Anda bisa merasa lebih SAFU dengan semua singkatan-singkatan ini. Pastikan untuk DYOR jika menerima FUD, jangan FOMO membabi buta terhadap koin yang sudah mencapai ATH, dan tetap HODLing dan BUIDLing!

Masih ingin belajar lebih banyak mengenai istilah-istilah perdagangan kripto? Lihat platform tanya jawab kami,

Ask Academy, di mana pertanyaan Anda dijawab oleh komunitas Binance.