Me da pereza leer, ¿cuál es el resumen (TL;DR)?

- Fear, Uncertainty, and Doubt (FUD): en español "Miedo, Incerteza y Duda", es la propagación de miedo y desinformación para obtener una ventaja.

- Fear of Missing Out (FOMO): en español "Temor a perderse algo", es la emoción que uno siente al comprar motivado por el pánico.

- HODL: ¡Compra y haz "hold" (conserva) el activo durante mucho tiempo!

- BUIDL: no perder nunca el foco y seguir construyendo el próximo sistema financiero.

- SAFU: ¡Los fondos están a salvo!

- Retorno de la Inversión (ROI): cuánto dinero ganas (o pierdes).

- All-Time High (ATH): ¡El precio más elevado que se ha registrado!

- All-Time Low (ATL): El precio más bajo que se ha registrado.

- Do Your Own Research (DYOR): en español "Haz tu propia investigación", es decir, no confíes, verifica.

- Due Diligence (DD): término técnico que se puede traducir como "diligencia debida", significa que la gente inteligente toma sus decisiones en base a hechos.

- Anti Money Laundering (AML): en español "Antilavado de dinero", son regulaciones que evitan que los criminales oculten sus fondos.

- Know Your Customer (KYC): en español "Conozca a su cliente", son regulaciones que llevan a los exchanges a verificar tu identidad.

Si participas en el mercado de valores, haces

day trading de

Forex, o eres nuevo en el mundo de las

criptomonedas, escucharás un montón de términos de trading que te sonarán familiares. FOMO, ROI, ATH, HODL, ¿qué significan cada uno? El trading y la inversión disponen de su propio lenguaje, y puede resultar abrumador aprender todos esos términos nuevos. Sin embargo, pueden ser muy útiles si quieres estar al día con lo que ocurre en los mercados financieros.

En este artículo, hemos compilado algunos de los términos de trading más importantes que deberías conocer si tradeas criptomonedas.

Aunque no se trata de un término exclusivo del trading,

FUD se utiliza a menudo en el contexto de los mercados financieros. FUD alude a una estrategia que se propone desacreditar una compañía, producto o proyecto concreto, difundiendo información falsa sobre éste. El objetivo es infundir miedo y lograr de alguna forma una ventaja. Ésta puede ser una ventaja competitiva o táctica, o aprovecharse de la caída del precio de una acción como resultado de informaciones potencialmente perjudiciales.

Como te imaginarás, el FUD es bastante habitual en el sector de las

criptomonedas. En muchos casos, habrá inversores que abran una

posición corta en un activo, y a continuación publiquen noticias potencialmente dañinas o perjudiciales, una vez la posición ya haya sido colocada. De esta forma, pueden lograrse grandes beneficios mediante la venta a corto o la compra de

opciones put (opciones de venta). También podrían posicionarse mediante acuerdos extrabursátiles (OTC) de antemano.

En muchos casos, la información acaba siendo falsa, o como mínimo engañosa. En algunos casos, sin embargo, resulta verdadera. Siempre es bueno tratar de valorar todos los aspectos de la cuestión. Puede ser de ayuda pensar en qué incentivos puede tener la gente al compartir públicamente ciertas opiniones.

FOMO es la emoción que sienten los inversores cuando se lanzan en tropel a comprar un activo por miedo a perder la oportunidad de obtener un beneficio. Dado que hay emociones fuertes involucradas, el FOMO experimentado por un gran número de personas puede llevar a movimientos del precio parabólicos. La existencia de inversores "FOMOando" de un activo a otro como en un juego de sillas, puede a menudo indicar que nos hallamos en las etapas finales de un

mercado alcista.

Si has leído nuestro artículo sobre

Errores del Análisis Técnico (AT), sabrás que las condiciones extremas del mercado pueden alterar las reglas habituales de los mismos. Cuando las emociones están descontroladas, muchos inversores pueden lanzarse a abrir posiciones por FOMO. Esto puede provocar movimientos amplios en ambas direcciones, y puede atrapar a muchos traders que tratan de tradear en sentido inverso a la masa.

El FOMO también se emplea de manera habitual en el diseño de aplicaciones de redes sociales. ¿Te has preguntado alguna vez por qué es normalmente más difícil visualizar las publicaciones de los "timelines" de redes sociales en orden estrictamente cronológico? Esto también está relacionado con el FOMO. Si los usuarios pudieran consultar todas las publicaciones desde su último inicio de sesión, tendrían la sensación que han visto todos los últimos posts.

Al mezclar deliberadamente en el "timeline" publicaciones nuevas y viejas, las plataformas de tipo red social pretenden generar FOMO en los usuarios. De esta forma, los usuarios tienden a consultarlas una y otra vez por miedo a perderse algo importante.

HODL es un término derivado de un error ortográfico en la palabra "hold". En las

criptomonedas es básicamente el equivalente de la

estrategia de compra y conservación (hold). El término HODL apareció por primera vez en un célebre

post del foro BitcoinTalk en 2013. El término sería fruto de un error ortográfico en el título: "I AM HODLING".

HODLing hace referencia a la acción de conservar inversiones a pesar de

caídas en el precio. También se utiliza de manera habitual en un contexto de inversores ("HODLers") que admiten no ser buenos en el

trading a corto plazo, pero desean tener exposición al precio de criptomonedas. También puede ser usado para referirse a inversores que tienen una gran convicción respecto a una moneda concreta, y pretenden mantener su inversión por un periodo de tiempo prolongado.

La estrategia HODLing es similar a la de

compra y conservación de la inversión (hold) proveniente de los mercados tradicionales. Los inversores que emplean la compra y conservación (hold) tratan de encontrar activos infravalorados y mantenerlos por un periodo prolongado. Muchos inversores adaptan esta estrategia a

Bitcoin.

Si has leído nuestro

artículo sobre Dollar-Cost Averaging (DCA), sabrás que en el caso de Bitcoin ésta habría sido una estrategia muy rentable. Si hubieras comprado $10 de BTC cada semana durante los últimos cinco años, ¡habrías multiplicado por más de siete tu inversión original!

BUIDL es un término derivado de HODL. Habitualmente describe a los participantes de la industria de las criptomonedas que continúan creando (build) independientemente de las fluctuaciones del precio. La idea principal es que los verdaderos creyentes de la industria de las cripto siguen creando a pesar de brutales mercados bajistas. En este sentido, los "BUIDLers" se preocupan de una forma genuina por lo que el

blockchain y las criptomonedas pueden aportar al mundo, y trabajan de un modo activo para alcanzar dicho objetivo.

BUIDL es una actitud que se propone demostrar que las criptomonedas no son sólo

especulación, sino brindar la tecnología a las masas. Actúa como un recordatorio para no perder el foco y seguir creando la infraestructura que bien puede llegar a dar servicio a miles de millones de personas en el futuro. Además, los BUIDLers comprenden que los equipos que siguen creando con una mentalidad a largo plazo, con el tiempo probablemente tendrán éxito.

El término SAFU se originó a partir de un meme colgado por

Bizonacci. Éste incluía al CEO de Binance, Changpeng Zhao (CZ), diciendo que "los fondos estaban a salvo (safe)" durante un mantenimiento de la plataforma no programado.

El vídeo se hizo viral dentro del ámbito de las criptomonedas. En respuesta al mismo, Binance establecería el

Secure Asset Fund for Users (SAFU), un fondo asegurador de emergencia que se financia con un 10% de las comisiones de trading. Dicho fondo se almacena en una

cold wallet independiente. La idea es que el SAFU pueda cubrir la pérdida de fondos de usuarios en casos extremos, ofreciendo de esta forma una capa de protección extra para los usuarios de Binance. Es por ello que posiblemente a menudo escucharás la frase "funds are safu" (los fondos están safu/a salvo).

El Retorno de la Inversión (ROI) es una forma de medir el rendimiento de una inversión. El ROI mide el retorno de una inversión respecto a su coste original. Es también una forma idónea de comparar el rendimiento de distintas inversiones.

Aquí puedes ver cómo se calcula el ROI. Tomas el valor actual de la inversión y restas el coste original de la misma. A continuación, divides el número resultante por el coste original.

ROI = Valor Actual - Coste Original / Coste Original

Pongamos por caso que compraste

Bitcoin a $6.000. Y el precio de mercado actual de Bitcoin es $8.000.

ROI = 8000-6000/6000

ROI = 0.33

Esto significa que estás un 33% por encima de tu inversión original. Vale la pena tener en cuenta también las comisiones (o tasa de interés) que deberás pagar, para así obtener una imagen más exacta.

Sin embargo, los números brutos no son el panorama completo. Al comparar inversiones, también entran en juego otros factores. ¿Cuáles son los

riesgos? ¿Cuál es el horizonte temporal? ¿Qué tan

líquido es el activo? ¿Puede el

deslizamiento afectar el precio de compra? El ROI no es la métrica definitiva en sí misma, pero es una herramienta útil para medir el rendimiento de tus inversiones.

Probablemente no tengamos que explicar este, ¿verdad? El

All-Time High (máximo histórico) es el precio más alto registrado de un activo. Por ejemplo, el ATH de Bitcoin durante el mercado alcista de 2017 fue de 19,798.86 USDT en el par

BTC / USDT en Binance. Esto significa que este fue el precio más alto por el que se tradeó Bitcoin en este par de mercado.

Un aspecto convincente de un activo que alcanza el All-Time High es la idea de que casi todos los que alguna vez compraron obtienen ganancias. Si un activo ha estado en un

mercado bajista prolongado, es probable que muchos traders con bolsas perdedoras quieran salir del mercado cuando su posición alcance el

punto de equilibrio.

Sin embargo, si el activo incumple su ATH, no quedan vendedores esperando salir al punto de equilibrio. Es por eso que algunos se refieren a las infracciones de ATH como "rupturas de cielo azul", ya que no hay necesariamente áreas de resistencia obvias por delante.

Los rompimientos de ATH también suelen ir acompañados de un aumento en el

volumen de trading. ¿Por qué? Los

Day traders también pueden aprovechar la oportunidad con

órdenes de mercado para obtener ganancias rápidas y vender a un precio más alto.

¿El rompimiento ATH significa que el precio seguirá subiendo para siempre? Por supuesto no. Los traders e inversores buscarán obtener ganancias en algún momento y pueden establecer

órdenes límite a ciertos niveles de precios. Esto es especialmente cierto si los niveles máximos históricos anteriores siguen rompiéndose una y otra vez.

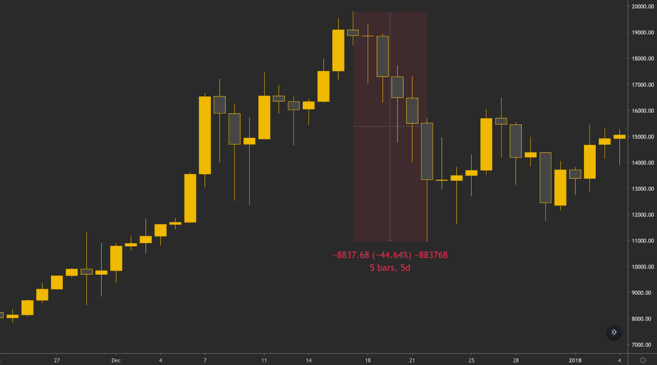

Los movimientos parabólicos a menudo pueden terminar en caídas de precios muy bruscas, ya que muchos inversores se apresuran a salir una vez que se dan cuenta de que la tendencia alcista puede estar llegando a su fin. Ve la caída de precios después del movimiento parabólico de Bitcoin a $20,000 en diciembre de 2017.

Bitcoin cae de $20,000 a $11,000 en cinco días.

Después de alcanzar un ATH de $ 19,798.86, Bitcoin cayó casi un 45% en cuestión de días. Es por eso que siempre es crucial

administrar el riesgo y siempre usar un

stop-loss.

Lo contrario de ATH, el All-Time Low (ATL) (mínimo histórico) , es el precio más bajo de un activo. Por ejemplo, el All-Time Low de

BNB fue de 0,5 USDT en el par de mercado

BNB / USDT el primer día de trading.

Romper un All-Time Low en un activo puede generar un efecto similar al de romper el All-Time High, pero en la dirección opuesta. Muchas órdenes stop pueden activarse cuando se rompe el All-Time Low anterior, lo que lleva a un fuerte movimiento hacia abajo.

Dado que no hay un historial de precios por debajo del All-Time Low anterior, el valor de mercado puede seguir bajando, descendiendo cada vez más. Dado que no hay puntos necesariamente lógicos para que se detenga, comprar durante esos momentos es muy arriesgado.

Muchos traders esperarán un cambio de tendencia confirmado en una

media móvil importante o algún otro

indicador para incluso considerar ingresar a una

posición en largo. De lo contrario, podrían terminar sosteniendo la

bolsa durante mucho tiempo, atrapados en una posición que sigue bajando cada vez más.

➟¿Buscas empezar con criptomonedas? ¡Compra bitcoins en Binance!

Cuando se trata de los mercados financieros, DYOR es un término estrechamente relacionado con el

Análisis Fundamental (FA). Significa que los inversores deben hacer su propia investigación sobre sus inversiones y no depender de otros para que lo hagan por ellos. "No confíes, verifica" es una frase de uso común en los mercados de criptomonedas con un significado similar.

Los inversores más exitosos harán su propia investigación y llegarán a sus propias conclusiones. Como tal, cualquiera que quiera tener éxito en los mercados financieros tendrá que idear su propia

estrategia trading única. Esto también puede dar lugar a desacuerdos entre diferentes inversores, lo que es una parte completamente natural de la inversión y el trading. Un inversor puede ser alcista sobre un activo, mientras que otro puede ser bajista.

Diferentes opiniones pueden adaptarse a diferentes estrategias, y los traders e inversores exitosos tendrán estrategias tremendamente diferentes. La idea principal es que todos hicieron su propia investigación, llegaron a sus propias conclusiones y tomaron sus decisiones de inversión basadas en esas conclusiones.

La Due Diligence (DD) (Diligencia debida) está algo relacionada con DYOR. Se refiere a la investigación y el cuidado que se espera que realice una persona racional o un negocio antes de llegar a un acuerdo con otra parte.

Cuando las entidades comerciales racionales llegan a un acuerdo, se espera que realicen su debida diligencia entre sí. ¿Por qué? Cualquier actor racional quiere asegurarse de que no haya señales de alerta potenciales con el trato. De lo contrario, ¿cómo podrían comparar los riesgos potenciales con los beneficios esperados?

Lo mismo ocurre con las inversiones. Cuando los inversores están buscando posibles inversiones, deben hacer su propia diligencia debida en el proyecto para asegurarse de que pueden tener en cuenta todos los riesgos. De lo contrario, no tendrán el control de sus decisiones de inversión y pueden terminar tomando decisiones equivocadas.

Anti Money Laundering (Anti Lavado de Dinero) (AML) se refiere a una serie de regulaciones, leyes y procedimientos que tienen como objetivo evitar que los delincuentes disfracen su dinero obtenido ilegalmente como ingresos legítimos. Los procedimientos AML hacen que sea mucho más difícil para los delincuentes "lavar" su dinero de forma limpia al ocultarlo o disfrazarlo de fuentes legítimas.

Los delincuentes siempre buscarán formas de ocultar la verdadera fuente de sus fondos. Debido a la complejidad de los mercados financieros, puede haber muchas formas diferentes de hacerlo. Los

productos derivados compuestos por productos derivados y otras maquinaciones complejas del mercado pueden dificultar (aunque no imposible) rastrear la verdadera fuente de fondos.

Las regulaciones AML requieren que las instituciones financieras, como los bancos, monitoreen las transacciones de sus clientes e informen sobre actividades sospechosas. De esta manera, es menos probable que los delincuentes se salgan con la suya con el lavado de fondos obtenidos ilegalmente.

Las bolsas de valores y las plataformas de trading deben cumplir con las directrices nacionales e internacionales. Por ejemplo, la Bolsa de Valores de Nueva York (NYSE) y el NASDAQ tienen que cumplir con las regulaciones establecidas por el gobierno de los Estados Unidos.

Las directrices de

Know Your Customer (Conozca a su cliente) (KYC) garantizan que las instituciones que facilitan el trading de instrumentos financieros verifiquen la identidad de sus clientes. ¿Porque es esto importante? La principal razón detrás de esto es minimizar el riesgo de lavado de dinero.

Además, las regulaciones de KYC no solo son válidas para los participantes de la industria financiera. Muchos otros segmentos también deben cumplir con estas pautas. Las pautas de KYC son generalmente parte de una política contra el lavado de dinero (AML) mucho más amplia.

Los términos del

trading de criptomonedas pueden parecer un poco confusos al principio. Pero ahora conoces una buena parte de ellos, por lo que puedes sentirte más SAFU con todas estas abreviaturas. ¡Asegúrate de DYOR en FUD, no caer ciegamente en FOMO en una moneda que haya llegado a ATH, y sigue HODLING y BUIDling!

¿Todavía estás ansioso por aprender más sobre los términos del trading de criptomonedas? Consulta nuestra plataforma de preguntas y respuestas,

Ask Academy, donde puedes obtener respuestas a tus preguntas por parte de la comunidad de Binance.