Je suis trop paresseux pour tout lire, faites moi un résumé !

Que vous soyez sur le marché boursier, que vous pratiquiez le

day trading, le

Forex, ou que vous soyez novice en matière de

cryptomonnaies, vous entendrez de nombreux termes de trading qui peuvent vous sembler peu familiers. FOMO, ROI, ATH, HODL, que signifient-ils ? Le trading et l'investissement ont leur propre langue, et il peut être intimidant d'apprendre tous ces nouveaux termes. Cependant, ils peuvent être très utiles si vous voulez suivre ce qui se passe sur les marchés financiers.

Dans cet article, nous avons compilé certains des termes de trading les plus importants que vous devez connaitre si vous tradez des cryptomonnaies.

Bien qu'il ne s'agisse pas d'un terme exclusivement utilisé en trading, le

FUD est souvent utilisé dans le contexte des marchés financiers. Le FUD est une stratégie visant à discréditer une entreprise, un produit ou un projet particulier en diffusant des informations erronées à son sujet. Le but est d'inspirer la peur et de prendre l'avantage d'une manière ou d'une autre. Il peut s'agir d'un avantage concurrentiel ou tactique ou de la possibilité de tirer profit d'une baisse du cours des actions causée par une nouvelle potentiellement préjudiciable.

Comme vous le pensez, le FUD est assez courant dans l'espace des

cryptomonnaies. Dans de nombreux cas, les investisseurs peuvent entrer dans une

position courte sur un actif, puis répandre les nouvelles potentiellement nuisibles ou trompeuses lorsque la position a été établie. Ainsi, de gros profits peuvent être réalisés en vendant à découvert ou en achetant des

options put. Ils peuvent également se positionner avec des accords de gré à gré (OTC) au préalable.

Dans de nombreux cas, les informations s'avèrent être fausses, ou au moins trompeuses. Dans certains cas, cependant, il s'agit d'informations véridiques. Il est toujours bon d'essayer de considérer tous les côtés d'un argument. Il peut être utile de réfléchir aux incitations que les gens peuvent avoir en partageant publiquement certaines opinions.

Le

FOMO est l'émotion que ressentent les investisseurs lorsqu'ils s'empressent d'acheter un actif de peur de manquer une opportunité de profit. Comme il s'agit d'émotions fortes, le FOMO d'un grand nombre de personnes peut entraîner des mouvements de prix paraboliques. Les investisseurs effectuant du « FOMO » d'un actif à un autre dans un jeu de chaises musicales peuvent souvent signaler les derniers stades d'un

marché haussier.

Si vous avez lu notre article sur les

erreurs d'analyse technique, vous savez que les conditions extrêmes du marché peuvent changer les règles habituelles des marchés. Lorsque les émotions sont omniprésentes, de nombreux investisseurs peuvent se lancer dans des prises de position en raison du FOMO. Cela peut conduire à des mouvements prolongés dans les deux sens et peut piéger de nombreux traders qui tentent de contre-attaquer le mouvement prédominant.

Le FOMO est également couramment utilisé lors de la conception d'applications de réseaux sociaux. Vous êtes-vous déjà demandé pourquoi il est généralement plus difficile de voir les publications sur les chronologies des médias sociaux dans un ordre strictement chronologique ? Cela est également lié au FOMO. Si les utilisateurs pouvaient consulter toutes les publications depuis leur dernière connexion, ils auraient le sentiment d'avoir vu toutes les dernières publications.

En mélangeant délibérément des messages plus anciens et plus récents sur un fil, les plateformes de réseaux sociaux visent à instiller le FOMO chez les utilisateurs. De cette façon, les utilisateurs continuent de revenir encore et encore pour craindre de rater quelque chose d'important.

HODL est un terme dérivé d'une mauvaise orthographe de « hold ». Il s'agit en fait de l'équivalent pour les

cryptomonnaies de la stratégie

« buy and hold ». À l'origine, HODL est apparu dans une

publication célèbre sur le forum BitcoinTalk en 2013. Le terme était une faute d'orthographe dans le titre : « I AM HODLING ».

Le HODLing consiste à conserver ses investissements malgré les

baisses de prix. Il est aussi couramment utilisé dans le contexte d'investisseurs (« HODLers ») qui admettent ne pas être doués pour le

trading à court terme, mais qui veulent s'exposer au prix des cryptomonnaies. Il peut également être utilisé pour les investisseurs qui ont une conviction élevée dans une monnaie particulière et qui ont l'intention de conserver leur investissement pendant une période plus longue.

La stratégie HODL est similaire à la

stratégie d'achat et de conservation des marchés traditionnels. Les investisseurs « buy and hold » essaient de trouver des actifs sous-évalués et de les conserver pendant longtemps. De nombreux investisseurs adoptent cette stratégie pour le

Bitcoin.

Si vous avez lu notre

article sur l'investissement programmé, vous savez qu'il s'agit d'une stratégie très rentable pour Bitcoin. Si vous aviez acheté seulement 10 $ de BTC chaque semaine au cours des cinq dernières années, vous auriez gagné plus de sept fois votre investissement initial !

BUIDL est un terme dérivé de HODL. Il décrit généralement les participants de l'industrie des cryptomonnaies qui continuent de développer des solutions, indépendamment des fluctuations de prix. L'idée principale est que les vrais croyants de l'industrie des cryptomonnaies continuent à construire l'écosystème indépendamment des marchés baissiers brutaux. En ce sens, les « BUIDLers » se soucient sincèrement de ce que la

blockchain et les cryptomonnaies peuvent apporter au monde, et ils travaillent activement à cet objectif.

BUIDL est un état d'esprit qui vise à démontrer que les cryptomonnaies ne sont pas seulement une question de

spéculation, mais qu'il s'agit d'apporter cette technologie aux masses. Cela nous rappelle que nous devons garder la tête baissée et continuer à construire l'infrastructure qui pourrait très bien servir à des milliards de personnes dans le futur. En outre, les BUIDLers comprennent que les équipes qui continuent à construire dans une optique de long terme ont toutes les chances de réussir sur le long terme.

SAFU tire son origine d'un mème téléchargé par

Bizonacci. Il représente le PDG de Binance, Changpeng Zhao (CZ), disant « les fonds sont en sécurité » lors de la maintenance imprévue de la plateforme.

La vidéo est devenue virale dans la sphère des cryptomonnaies. En réponse, Binance a créé le

Secure Asset Fund for Users (SAFU), un fonds d'assurance d'urgence financé par 10 % des frais de trading. Ces fonds sont stockés dans un

portefeuille hors ligne séparé. L'idée est que le SAFU peut couvrir la perte de fonds de l'utilisateur dans des cas extrêmes, offrant une couverture supplémentaire de protection aux utilisateurs de Binance. C'est pourquoi vous entendez souvent l'expression « les fonds sont safu ».

Le retour sur investissement est un moyen de mesurer la performance d'un investissement. Le ROI mesure les rendements d'un investissement par rapport au coût initial. C'est également un moyen pratique de comparer les performances de différents investissements.

Voici comment calculer le retour sur investissement. Vous prenez la valeur actuelle de l'investissement et soustrayez le coût initial de l'investissement. Ensuite, divisez ce nombre par le coût initial.

ROI = (Valeur actuelle - Coût initial) / Coût initial

Supposons que vous ayez acheté

Bitcoin à 6 000 $. Le prix actuel du marché du Bitcoin est maintenant de 8 000 $.

ROI = (8000 - 6000) / 6000

ROI = 0,33

Cela signifie que vous êtes en plus value de 33 % sur votre investissement initial. Il vaut également la peine de prendre en compte les frais (ou taux d'intérêt) que vous devez payer pour obtenir une image plus précise.

Cependant, les chiffres bruts ne donnent pas une vision globale. Lorsque l'on compare des investissements, d'autres facteurs entrent également en jeu. Quels sont les

risques ? Quel est l'horizon temporel ? Quel est le degré de

liquidité de l'actif ? Le

glissement peut-il affecter votre prix d'achat ? Le retour sur investissement n'est pas l'indicateur ultime en soi, mais c'est un outil utile pour mesurer les performances de vos investissements.

Nous n'avons probablement pas besoin d'expliquer celui-ci, n'est-ce pas ? Le

All-Time High est le prix le plus élevé enregistré pour un actif. Par exemple, l'ATH du bitcoin pendant le marché haussier de 2017 était de 19 798,86 USDT sur la paire

BTC/USDT sur Binance. Cela signifie qu'il s'agit du prix le plus élevé auquel le Bitcoin a été échangé sur cette paire de marché.

L'un des aspects les plus convaincants d'un actif qui dépasse son record de prix est l'idée que presque tous ceux qui en ont acheté ont réalisé un bénéfice. Si un actif a connu un

marché baissier prolongé, de nombreux traders détenant des quantités de fonds en moins-value voudront probablement sortir du marché lorsque leur position atteindra

un point mort.

Cependant, si l'actif franchit dépasse son ATH, il n'y a plus de vendeurs qui attendent de sortir à leur prix d'entrée initial. C'est pourquoi certains qualifient les franchissements de l'ATH de « blue sky breakouts (cassure par ciel bleu) », car il n'y a pas nécessairement de zones de résistance évidentes devant nous.

Le franchissement de l'ATH signifie-t-il que le prix va continuer à augmenter pour toujours ? Bien sûr non. Les traders et les investisseurs cherchent à prendre des profits à un moment donné et peuvent définir des

ordres Limit à certains niveaux de prix. C'est particulièrement vrai si les ATH sont dépasses encore et encore.

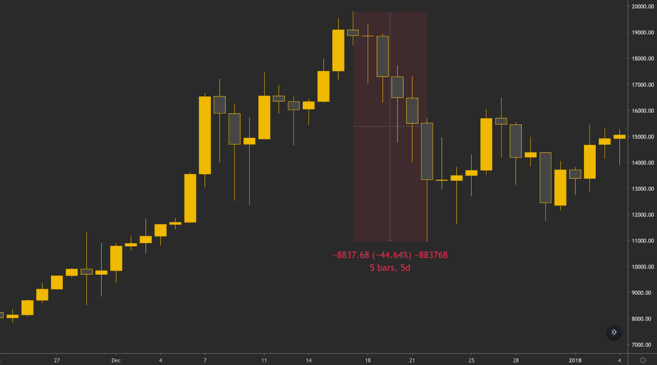

Les mouvements paraboliques peuvent souvent se finir par des baisses de prix très violentes, car beaucoup d'investisseurs se précipitent pour sortir de leur position une fois qu'ils se rendent compte que la tendance à la hausse arrive à sa fin. Découvrez la baisse de prix après la hausse parabolique de Bitcoin jusqu'à 20 000 $ en décembre 2017.

Le bitcoin passe de 20 000 $ à 11 000 $ en cinq jours.

Après avoir atteint un ATH de 19 798,86 $, Le Bitcoin a chuté de près de 45 % en quelques jours. C'est pourquoi il est toujours crucial de

gérer le risque et de toujours utiliser un

stop-loss.

L'inverse de l'ATH, l'ATL (All-Time Low), est le prix le plus bas d'un actif. Par exemple, le plus bas historique de

BNB était de 0,5 USDT sur la paire

BNB/USDT le premier jour de trading.

La rupture d'un point bas historique sur un actif peut entraîner un effet similaire à celui de la rupture d'un plafond historique, mais dans la direction opposée. De nombreux ordres stop peuvent se déclencher lorsque le prix passe en dessous de prix le plus bas précédent, provoquant une baisse brutale.

Puisqu'il n'y a pas d'historique pour ces niveaux de prix, la valeur du marché peut simplement continuer à baisser, encore et encore. Comme il n'y a pas nécessairement de points logiques pour arrêter la baisse, il est très risqué d'acheter pendant ces périodes.

De nombreux traders attendront un changement de tendance confirmé par une importante

moyenne mobile ou un autre

indicateur pour envisager d'entrer dans une

position longue. Sinon, ils pourraient finir avec un

« bag » pendant longtemps, piégés dans une position qui continue de perdre de la valeur.

➟Vous souhaitez vous lancer dans les cryptomonnaies ? Achetez des bitcoins sur Binance !

Lorsqu'il s'agit de marchés financiers, DYOR est un terme étroitement lié à l'

Analyse fondamentale (AF). Cela signifie que les investisseurs doivent faire leurs propres recherches sur leurs investissements et ne pas compter sur d'autres personnes pour le faire pour eux. « Ne faites pas confiance, vérifiez » est une expression couramment utilisée sur les marchés des cryptomonnaies et dont la signification est similaire.

Les investisseurs les plus prospères feront leurs propres recherches et tireront leurs propres conclusions. Par conséquent, toute personne souhaitant réussir sur les marchés financiers devra élaborer sa propre

stratégie de trading. Cela peut également entraîner des désaccords entre différents investisseurs, ce qui fait partie intégrante de l'investissement et du trading. Un investisseur peut être haussier sur un actif, tandis qu'un autre peut être baissier.

Des opinions différentes peuvent s'accommoder de stratégies différentes, et les traders et investisseurs qui réussissent auront des stratégies très différentes. L'idée principale est qu'ils ont tous fait leurs propres recherches, sont arrivés à leurs propres conclusions et ont pris leurs décisions d'investissement sur la base de ces conclusions.

La diligence raisonnable (DD) est un peu liée au DYOR. Il s'agit de l'étude et de l'attention dont une personne rationnelle ou une entreprise est censée preuve avant de venir à un accord avec une autre partie.

Lorsque des entités commerciales rationnelles viennent à un accord, on s'attend à ce qu'elles fassent preuve de diligence raisonnable les unes sur les autres. Pourquoi ? Tout acteur rationnel veut s'assurer qu'il n'y a pas de signes alarmants potentiels dans l'affaire. Sinon, comment pourraient-ils comparer les risques potentiels aux bénéfices attendus ?

Il en va de même pour les investissements. Lorsque les investisseurs recherchent des investissements potentiels, ils doivent effectuer leur propre contrôle préalable du projet afin de s'assurer qu'ils prennent en compte tous les risques. Sinon, ils ne maîtriseront pas leurs décisions d'investissement et risquent de faire de mauvais choix.

La lutte contre le blanchiment d'argent (AML) fait référence à un certain nombre de règlements, de lois et de procédures qui visent à empêcher les criminels de déguiser leur argent obtenu illégalement en revenu légitime. Les procédures AML rendent beaucoup plus difficile pour les criminels de « blanchir » leur argent en le masquant ou en le faisant passer pour des fonds provenant de sources légitimes.

Les criminels chercheront toujours des moyens de dissimuler la véritable source de leurs fonds. En raison de la complexité des marchés financiers, il peut y avoir de nombreuses manières de le faire.

Les produits dérivés composés de produits dérivés et d'autres machines complexes du marché peuvent rendre le suivi de la véritable source de fonds assez difficile (mais pas impossible).

La réglementation en matière de lutte contre le blanchiment d'argent exige que les institutions financières telles que les banques surveillent les transactions de leurs clients et signalent toute activité suspecte. De cette façon, les cybercriminels sont moins susceptibles de s'adonner au blanchiment en tout impunité.

Les exchanges et les plateformes de trading doivent être conformes aux directives nationales et internationales. Par exemple, la Bourse de New York (NYSE) et le NASDAQ doivent se conformer aux réglementations définies par le gouvernement américain.

Les directives

Know Your Customer (KYC) garantissent que les institutions facilitant le trading d'instruments financiers vérifient l'identité de leurs clients. Pourquoi est-ce important ? La raison principale derrière cela est de minimiser le risque de blanchiment d'argent.

En outre, les réglementations KYC ne sont pas seulement valables pour les participants de l'industrie financière. De nombreux autres secteurs doivent également se conformer à ces directives. Les directives KYC constituent généralement un élément d'une politique de lutte contre le blanchiment d'argent (AML) beaucoup plus large.

Les termes de

trading de cryptomonnaies peuvent sembler un peu déroutants au début. Mais maintenant vous en connaissez une bonne partie, vous pouvez donc vous sentir plus SAFU avec toutes ces abréviations. Assurez-vous de DYOR sur les FUD, de ne pas vous laisser aveuglément tenter par le FOMO dans une monnaie qui a atteint son ATH, continuez à HODLer et BUIDLer !

Vous souhaitez toujours en savoir plus sur les termes de trading des cryptomonnaies ? Consultez notre plateforme de questions-réponses,

Ask Academy, où la communauté Binance répondra à vos questions.