Sono troppo pigro per leggere, posso avere un sommario?

Se sei attivo nel mercato azionario, fai

day trading nel

Forex, oppure un principiante delle

criptovalute, ci sono buone probabilità di imbattersi in diversi termini legati al trading che potrebbero sembrare inconsueti. FOMO, ROI, ATH, HODL, cosa significano? Il trading e gli investimenti hanno un linguaggio tutto loro, e può essere difficile memorizzare tutti questi nuovi termini. Tuttavia, possono rivelarsi alquanto utili per stare al passo con i mercati finanziari.

In questo articolo, abbiamo raccolto alcuni dei termini più importanti che dovresti conoscere se fai trading di criptovalute.

Sebbene non sia esclusivamente un termine di trading,

FUD viene spesso usato nel contesto dei mercati finanziari. FUD è una strategia che mira a screditare una compagnia, un prodotto o un progetto spargendo disinformazione su di esso. L'obiettivo è quello di infondere paura e ottenere un beneficio di qualche tipo. Può trattarsi di un vantaggio competitivo o tattico, oppure di un guadagno dovuto al calo dei prezzi causato dalle notizie potenzialmente dannose.

Come prevedibile, il FUD è piuttosto comune nel settore delle

criptovalute. In molti casi, gli investitori potrebbero aprire una

posizione short su un asset e in seguito rilasciare notizie potenzialmente dannose o fuorvianti. In questo modo, è possibile ottenere grandi profitti tramite short o

opzioni put. Chi utilizza questo metodo potrebbe inoltre prepararsi in anticipo con accordi over-the-counter (OTC).

In molti casi, le informazioni risultano essere false, o per lo meno ingannevoli. A volte, però, si rivelano esatte. È sempre utile cercare di considerare tutti gli aspetti della questione. Una pratica che può essere d'aiuto in questi scenari è pensare ai possibili incentivi delle persone che diffondono pubblicamente certe opinioni.

FOMO è l'emozione che provano gli investitori quando accorrono a comprare un asset per paura di lasciarsi sfuggire l'opportunità di profitto. Viste le forti emozioni coinvolte, la FOMO su un grande numero di persone può portare a movimenti di prezzo parabolici. Il passaggio da parte degli investitori da un asset all'altro "seguendo" la FOMO, come nel gioco della sedia, può spesso segnalare le fasi finali di un

bull market.

Se hai già letto il nostro articolo sugli

errori nell'Analisi Tecnica (TA), saprai che condizioni estreme possono cambiare le regole dei mercati. Quando tutti si lasciano trasportare dalle emozioni, molti investitori tendono ad aprire posizioni seguendo la FOMO. Questo può in seguito portare a movimenti estesi in entrambe le direzioni, rischiando di intrappolare diversi trader che cercano di andare contro corrente.

Il termine FOMO viene usato spesso nella progettazione delle app di social media. Ti sei mai chiesto perché di solito è più difficile vedere post sui social media in ordine strettamente cronologico? Anche questo è legato alla FOMO. Se gli utenti potessero leggere tutti i post pubblicati dopo il loro ultimo accesso, avrebbero l'impressione di aver visto tutti i contenuti più recenti.

Mischiando intenzionalmente post vecchi e nuovi sulla timeline, le piattaforme di social media cercano di causare FOMO negli utenti, per fare in modo che continuino a ritornarci per paura di lasciarsi sfuggire qualcosa di importante.

HODL è un termine che deriva da un errore ortografico della parola inglese "hold." Sostanzialmente, è l'equivalente

crypto della

strategia buy and hold. La prima apparizione di HODL risale all'ormai famoso

post del 2013 sul forum BitcoinTalk, un errore di battitura nel titolo: "I AM HODLING."

HODLing, a volte tradotto in HODLare, si riferisce al conservare investimenti nonostante

cali di prezzo. Viene anche usato comunemente nel contesto degli investitori ("HODLer") che non se la cavano con il

trading a breve termine, ma vogliono comunque ottenere un'esposizione al prezzo delle criptovalute. Inoltre, potrebbe indicare investitori che hanno una grande fiducia in una moneta particolare e sono intenzionati a mantenere il proprio investimento per un periodo più lungo.

La pratica di HODL è simile alla

strategia di investimento buy and hold proveniente dai mercati tradizionali. Gli investitori che la applicano cercano di trovare asset sottovalutati e conservarli per molto tempo. Molti adottano questa strategia per

Bitcoin.

Se hai già letto il nostro

articolo sui piani di accumulo del capitale (PAC), saprai che questa strategia si è rivelata altamente redditizia nel caso di Bitcoin. Se avessi comprato solo 10$ in BTC ogni settimana per gli ultimi cinque anni, il tuo investimento originale sarebbe ora sette volte più grande!

BUIDL è un termine derivato da HODL. Di solito descrive i partecipanti nel settore delle criptovalute che continuano a costruire a prescindere dalle fluttuazioni dei prezzi. L'idea principale è che i veri sostenitori del mondo crypto continuano a sviluppare l'ecosistema senza dare conto a brutali bear market. In questo senso, ai "BUIDLer" importa davvero quello che la

blockchain e le criptovalute possono portare nel mondo, e lavorano attivamente per raggiungere questo obiettivo.

BUIDL è una mentalità che punta a esemplificare come le criptovalute non sono solo la

speculazione, ma riguardano anche la diffusione di questa importante tecnologia alle masse. Agisce da promemoria per tenere la testa bassa e continuare a costruire l'infrastruttura che potrebbe davvero servire miliardi di persone nel futuro. Inoltre, i BUIDLer comprendono che i team costantemente impegnati con una mentalità a lungo termine hanno più probabilità di successo nel futuro.

SAFU nasce da un meme pubblicato da

Bizonacci in cui il CEO di Binance, Changpeng Zhao (CZ), ripete il mantra "funds are safe" durante una manutenzione non programmata della piattaforma.

Il video è diventato virale nelle cerchie crypto. Per tutta risposta, Binance ha creato il

Secure Asset Fund for Users (SAFU), un fondo assicurativo di emergenza finanziato dal 10% delle commissioni di trading. Questi fondi sono conservati in un

cold wallet separato. Il concetto è che il SAFU può coprire la perdita di fondi in casi estremi, offrendo un livello di protezione aggiuntivo agli utenti di Binance. Per questo motivo potresti sentire spesso la frase "funds are safu."

Il Return on Investment (ROI), tradotto come ritorno sugli investimenti, è un indice usato per misurare la redditività di un investimento. Il ROI misura i rendimenti di un investimento relativi al suo costo originale. Inoltre, è un metodo pratico per confrontare le prestazioni di investimenti diversi.

Ecco come calcolare il ROI. Si prende il valore attuale dell'investimento e si sottrae il suo costo originale. Quindi, si divide il numero ottenuto per il costo originale.

ROI = (Valore Attuale - Costo Originale) / Costo Originale

Supponiamo di aver comprato

Bitcoin a 6.000$. Il prezzo di mercato attuale di Bitcoin è ora pari a 8.000$.

ROI = (8.000-6.000)/6.000

ROI = 0,33

Questo significa che hai ottenuto un guadagno del 33% sul tuo investimento originale. Inoltre, occorre considerare le commissioni (o il tasso d'interesse) da pagare per ottenere un'analisi più accurata.

Tuttavia, i semplici numeri non offrono un quadro completo. Quando mettiamo a confronto degli investimenti, dobbiamo esaminare altri fattori. Quali sono i

rischi? Qual è l'orizzonte temporale? Quanto è

liquido l'asset? Lo

slippage può influenzare il prezzo di acquisto? Il ROI di per sé non è il parametro definitivo, ma resta comunque uno strumento utile per misurare le prestazioni dei tuoi investimenti.

Probabilmente non c'è bisogno di spiegarlo, no? Con il termine

All-Time High, tradotto come massimo storico, si indica il prezzo più alto registrato per un asset. Per esempio, l'ATH di Bitcoin durante il bull market del 2017 è stato di 19.798,86 USDT sul cambio

BTC/USDT di Binance. Ciò significa che questo è il prezzo più alto raggiunto da Bitcoin in questo mercato.

Un aspetto interessante da evidenziare, quando un asset raggiunge un All-Time High, quasi tutti quelli che l'hanno comprato sono in profitto. Se un asset si trova in un

bear market prolungato, molti trader si ritrovano con investimenti in perdita e probabilmente cercheranno di uscire dal mercato quando la loro posizione raggiunge un punto di

pareggio.

Tuttavia, se l'asset sorpassa il suo ATH, non ci sono venditori rimasti in attesa di uscire al punto di pareggio. Per questo motivo, qualcuno indica il superamento degli ATH come "blue sky breakout," in quanto non ci sono più evidenti zone di resistenza all'orizzonte.

I superamenti degli ATH sono inoltre spesso accompagnati da un picco nel

volume di trading. Perché? I

day trader potrebbero cogliere al volo l'opportunità con

ordini market per realizzare un rapido profitto e vendere a un prezzo maggiore.

Superare l'ATH significa che il prezzo continuerà ad aumentare per sempre? Ovviamente no. A un certo punto, i trader e gli investitori cercheranno di incassare i profitti e potrebbero piazzare

ordini limit a determinati livelli di prezzo. Questo vale soprattutto se gli All-Time High continuano ad essere superati ripetutamente.

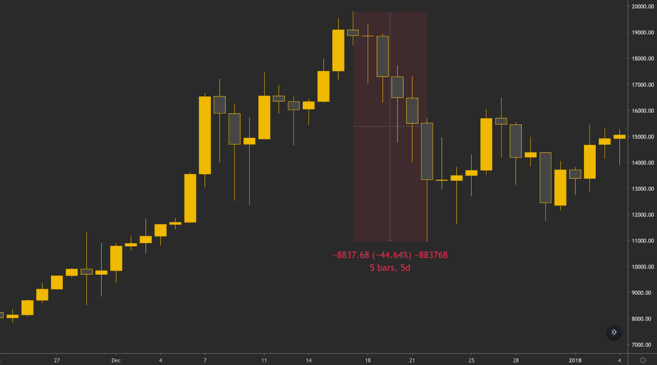

Spesso i movimenti parabolici finiscono in un brusco calo dei prezzi, quando un grande numero di investitori corrono verso l'uscita una volta compreso che il trend rialzista potrebbe volgere al termine. Dai un'occhiata al crollo dei prezzi dopo il movimento parabolico di Bitcoin a 20.000$ di dicembre 2017.

Bitcoin crolla da 20.000$ a 11.000$ in cinque giorni.

Dopo aver raggiunto un ATH di 19.798,86$, Bitcoin ha perso quasi il 45% del suo valore nel giro di pochi giorni. Per questo è fondamentale

gestire il rischio e usare sempre uno

stop-loss.

L'opposto dell'ATH, un All-Time Low (ATL), o minimo storico, è il prezzo più basso di un asset. Per esempio, l'All-Time Low di

BNB è di 0,5 USDT, segnato nel mercato

BNB/USDT nel primo giorno di trading.

Rompere l'All-Time Low di un asset può portare a effetti simili al superamento di un All-Time High – ma nella direzione opposta. In questo scenario potrebbero attivarsi un gran numero di stop-loss, portando a un forte ribasso.

Dato che l'asset non ha mai toccato prezzi inferiori al precedente All-Time Low, il valore di mercato può semplicemente continuare a scendere, precipitando sempre più in basso. E considerando che non esistono necessariamente punti logici in cui potrebbe fermarsi, comprare in questi periodi è molto rischioso.

Molti trader attenderanno un'inversione di tendenza confermata da un importante

media mobile o da qualche altro

indicatore prima di considerare una

posizione long. Altrimenti, potrebbero trovarsi in mano una

bag per molto tempo, intrappolati in una posizione che continua a scendere sempre più in basso.

➟Vuoi iniziare con le criptovalute? Compra Bitcoin su Binance!

Nel contesto dei mercati finanziari, il termine DYOR è strettamente correlato all'

Analisi Fondamentale (FA). L'obiettivo della sigla è ricordare agli investitori di condurre una ricerca individuale prima di investire, invece di contare sui giudizi di altri. "Don't trust, verify" è un'espressione d'uso comune nei mercati crypto con un significato simile.

Gli investitori di maggior successo svolgono ricerche per conto loro e arrivano a conclusioni proprie. Pertanto, chiunque voglia avere successo nei mercati finanziari dovrà elaborare una propria

strategia di trading specifica. Questo potrebbe inoltre portare a disaccordi tra diversi operatori, una parte completamente naturale degli investimenti e del trading. Un investitore potrebbe essere rialzista su un asset, mentre un altro potrebbe essere ribassista.

Diverse opinioni possono formare strategie differenti, trader e investitori di successo avranno strategie estremamente diverse. Il concetto principale è che tutti svolgono una ricerca propria, raggiungendo conclusioni autonomamente e prendendo decisioni di investimento basandosi su di esse.

La due diligence (DD) è in un certo senso legata al concetto di DYOR. Si riferisce alla ricerca e allo studio che una persona o un'azienda razionale dovrebbe portare a termine prima di raggiungere un accordo con una controparte.

Quando due entità commerciali razionali stringono un accordo, ci si aspetta che facciano le dovute verifiche l'una sull'altra. Perché? Qualsiasi operatore razionale vuole garantire che non ci siano potenziali campanelli d'allarme nell'accordo. Altrimenti, come potrebbero confrontare i potenziali rischi con i benefici previsti?

Lo stesso vale per gli investimenti. Quando gli investitori sono alla ricerca di potenziali opportunità, devono svolgere la due diligence sul progetto per assicurarsi che stiano prendendo in considerazione tutti i rischi. Altrimenti, non avranno il controllo sulle proprie decisioni di investimento e potrebbero fare scelte sbagliate.

Anti Money Laundering (AML) fa riferimento a un insieme di normative, leggi e procedure volte a impedire ai criminali di camuffare denaro ottenuto illegalmente come reddito legittimo. Le procedure di AML rendono molto più difficile per i criminali "riciclare" denaro nascondendolo o facendolo passare per un'entrata legale.

I criminali cercheranno sempre modi per nascondere la vera fonte dei loro fondi. A causa della complessità dei mercati finanziari, possono esserci molti modi per farlo. I

prodotti derivati composti da altri prodotti derivati, così come altre complesse macchinazioni di mercato, possono offuscare la vera fonte di fondi (ma non del tutto).

Le normative AML impongono agli istituti finanziari come le banche di monitorare le transazioni effettuate dai loro clienti e segnalare qualsiasi attività sospetta. In questo modo, i criminali hanno meno probabilità di riuscire a riciclare fondi ottenuti illegalmente.

Le borse e le piattaforme di trading devono rispettare le linee guida nazionali e internazionali. Per esempio, il New York Stock Exchange (NYSE) e il NASDAQ devono conformarsi con le regolamentazioni stabilite dal governo degli Stati Uniti.

Le linee guida

Know Your Customer (KYC) o Know Your Client garantiscono che le istituzioni agevolatrici del trading di strumenti finanziari verificano l'identità dei propri clienti. Perché è importante? Il motivo principale alla base di questa pratica è minimizzare il rischio di riciclaggio di denaro sporco.

Inoltre, le normative KYC non sono solo valide per i partecipanti del settore finanziario. Molti altri settori devono rispettarle. Le linee guida sono generalmente una parte di una ben più ampia normativa Anti Money Laundering (AML).

I termini legati al

trading di criptovalute possono sembrare complicati in un primo momento, ma ora ne conosci una buona parte quindi puoi sentirti più SAFU con tutte queste abbreviazioni. Assicurati di DYOR sul FUD, non seguire ciecamente la FOMO su una moneta che ha raggiunto il suo ATH, e continua con HODL e BUIDL!

Vuoi saperne ancora di più sui termini del trading crypto? Dai un'occhiata alla nostra piattaforma Q&A,

Ask Academy, in cui puoi ricevere risposte alle tue domande dalla comunità di Binance.