Résumé

Le Forex est le plus grand marché mondial en volume de trading et en liquidité. Les courtiers, les entreprises, les gouvernements et d'autres agents économiques tradent des devises et des produits dérivés du forex pour permettre le commerce international.

Les traders utilisent également le marché à des fins spéculatives. Il existe diverses opportunités d'arbitrage avec des taux de change et des taux d'intérêt, ce qui en fait un marché populaire pour trader en grand volume ou avec des effets de levier.

Le marché du forex se compose de paires de devises fiat et leurs marchés respectifs. Ces paires sont généralement achetées et vendues par lot. Un lot standard contient 100 000 unités de la devise de base de la paire, mais d'autres tailles plus petites sont disponibles, allant jusqu'à 100 unités.

Les traders utilisent couramment l'effet de levier pour augmenter les montants qu'ils peuvent investir avec leur capital. Vous pouvez également compenser le risque en utilisant des contrats Futures et des swaps pour trader une paire de devises à un prix spécifique à l'avenir. La combinaison de ces deux instruments avec d'autres stratégies et produits de trading crée une variété d'opportunités d'investissement pour les traders forex.

Introduction

Même si vous ne tradez pas de devises vous-même, le marché international des devises joue souvent un rôle important dans votre vie quotidienne. Si les effets d'une baisse du marché boursier ne sont pas toujours aussi évidents, un changement de la valeur de votre monnaie peut affecter le prix des biens et des services. Si vous avez été à l'étranger, vous avez également probablement dû échanger votre devise et payer un taux qui dépend des taux actuels du forex.

Le Forex est une classe d'actifs unique qui diffère des actions, des matières premières et des obligations. Lorsque nous nous penchons sur ce qui le rend différent, il est facile de comprendre pourquoi il existe un besoin pour un marché du forex aussi global et important en terme volume.

Qu'est-ce que le Forex ?

Le trading Forex ou FX (à partir de foreign exchange) est l'achat et la vente de devises souveraines et d'autres produits forex. Lorsque l'on échange des devises dans une banque ou un bureau de change, les taux que l'on trouve sont déterminés directement par ce qui se passe sur le marché forex.

Les mouvements des taux de change sont basés sur une combinaison de conditions économiques, d'événements mondiaux, de taux d'intérêt, de politique et d'autres facteurs. Par conséquent, le forex est hautement liquide et possède le plus grand volume de trading par rapport aux autres marchés financiers.

Le marché du forex comprend deux principales activités : le trading pour faciliter les transactions de l'économie et le trading spéculatif. Pour les entreprises et autres entités opérant sur les marchés internationaux, l'achat et la vente de devises étrangères sont une nécessité. Récupérer vos fonds dans votre pays ou acheter des biens à l'étranger est un cas d'utilisation clé du marché forex.

Les spéculateurs constituent l'autre visage du trading FX. Le trading à court terme et à volume élevé, qui tire parti de très faibles fluctuations des cours des devises, est courant. Le Forex est un marché plein de d'opportunités d'arbitrage pour les spéculateurs, ce qui explique en partie le vaste volume sur ce marché.

Les traders cherchent également à gagner de l'argent avec des opportunités à long terme telles que des taux d'intérêt fluctuants. Les événements économiques et la géopolitique provoquent également d'importantes fluctuations de long terme sur ces marchés. En achetant une devise maintenant et en la détenant, vosu pouvez réaliser des gains sur le long terme. Vous pouvez également convenir des taux de change des années à l'avance avec des contrats Futures dans un pari dans le sens ou contre le marché.

La trading Forex peut être difficile pour les petits utilisateurs. Sans emprunter ou sans disposer d'un capital initial élevé, le trading d'arbitrage et le trading à court terme deviennent beaucoup plus difficiles. Cet aspect a conduit les banques et les institutions financières internationales à fournir la majeure partie du volume que nous percevons aujourd'hui sur le marché des changes.

Qu'est-ce qu'une paire forex ?

Au niveau le plus élémentaire, le marché du forex contient des paires de devises décrivant le prix relatif entre celles-ci. Si vous avez déjà tradé des cryptomonnaies, vous connaissez un peu le fonctionnement du marché forex. La première devise indiquée dans une paire est la devise de base. La seconde est la devise échangée ou de cotation. Nous exprimons la devise de cotation comme une valeur liée à une seule unité de la devise de base.

GBP/USD indique le prix de 1 £ en USD. Ce rapport est indiqué sous la forme d'un nombre, tel que 1,3809, indiquant que 1 £ vaut 1,3809 $. La paire GBP/USD est l'une des paires les plus fréquemment tradées et est connue sous le nom de câble. Ce surnom provient d'un câble transatlantique du XIXe siècle qui relayait ce taux entre les bourses de Londres et de New York.

En ce qui concerne le trading forex, de nombreux marchés liquides sont présents. Parmi les paires dont le volume de trading est le plus élevé, citons USD/JPY, GB/USD, USD/CHF et EUR/USD. Ces paires sont connues sous le nom de « majeures » et comprennent le dollar américain, le yen japonais, la livre sterling britannique, le franc suisse et l'euro.

Pourquoi les gens tradent-ils sur le forex ?

Le marché forex n'est pas qu'une affaire de spéculation. Les banques, les entreprises et les autres parties qui ont besoin d'accéder à des liquidités étrangères participent au trading sur devises pour faciliter les transactions internationales. Les entreprises se mettent également d'accord à l'avance sur les taux de change pour se couvrir. Un autre cas d'utilisation est celui des gouvernements pour constituer des réserves et atteindre des objectifs économiques, y compris le maintien de la valeur de la monnaie ou la stimulation des importations/exportations.

Pour les traders individuels, il existe également des caractéristiques attrayantes sur le marché du forex :

L'effet de levier permet même aux petits traders d'investir avec des sommes de capital plus importantes que ce à quoi ils ont accès en fonds propres.

Les coûts d'entrée sont faibles, car il est possible d'acheter de faibles montants de devise. L'achat d'une action sur le marché boursier peut vous coûter des milliers de dollars, alors que vous pouvez entrer sur le marché des changes pour 100 $.

Vous pouvez tradez à presque tout moment, ce qui rend le forex adapté à tous les horaires.

Il y a une grande liquidité sur le marché, ainsi qu'un faible spread Bid-Ask.

Les options et les futures sont des produits standard. La vente à découvert du marché est possible pour les traders qui ne veulent pas seulement acheter et vendre spot au prix actuel du marché.

Où les gens tradent-ils sur le forex ?

Contrairement aux actions qui se tradent principalement sur des marchés boursiers centralisés comme le NYSE ou le NASDAQ, le trading sur devises se produit dans des hubs du monde entier. Les participants peuvent traiter directement entre eux par le biais du marché de gré à gré (OTC) ou utiliser un énorme réseau de banques et de courtiers sur le marché interbancaire.

La supervision de ce commerce international peut être compliquée en raison des différentes réglementations de chaque devise. Si de nombreuses juridictions disposent d'agences qui supervisent le trading sur le marché national, leur portée internationale est limitée. Bien qu'ils peuvent avoir besoin d'acquérir une licence ou de passer par un courtier accrédité pour les opérations de change, cela n'empêche pas les traders d'utiliser simplement d'autres marchés moins réglementés pour leurs activités.

Quatre grandes zones présentent le plus grand volume de trading sur devises : New York, Londres, Tokyo et Sydney. Comme le marché FX n'a pas de point central, vous devriez être en mesure de trouver un courtier qui peut vous aider à trader des devises dans le monde entier.

Il existe une grande variété d'options disponibles pour les services de courtage en ligne qui sont généralement gratuits. Vous ne paierez pas de commission directe, mais les courtiers en devises maintiennent un spread entre le prix qu'ils proposent et le prix réel du marché. Si vous débutez, choisissez un courtier qui vous permet de trader des micro-lots. Nous aborderons ce point plus loin, mais c'est de loin le moyen le plus accessible pour vous de commencer à trader le forex.

Qu'est-ce qui rend le trading sur forex unique ?

Le Forex présente de nombreux aspects qui le rendent différent des autres marchés financiers :

Il offre une couverture géographique considérable. 180 monnaies étrangères sont reconnues dans le monde, ce qui crée des marchés pour celles-ci dans presque tous les pays.

Il est extrêmement liquide et présente un volume de trading massif.

Ses prix de marché sont affectés par de nombreux facteurs macroéconomiques. Cela inclut la politique, les conditions économiques, la spéculation, les transferts de fonds, etc.

Il est ouvert au trading quasiment 24 heures sur 24 et cinq jours par semaine. Vu que le marché n'est pas entièrement centralisé, une bourse ou un courtier est presque toujours ouvert pour vous. Les marchés sont fermés le week-end, mais il est encore possible de trader après les heures de bureau sur certaines plateformes.

Ses marges bénéficiaires peuvent être faibles à moins de trader avec un volume important. De légères différences dans le taux de change peuvent être rendues rentables par le biais d'un trade de grande ampleur.

Comment les gens tradent-ils sur le forex ?

Il existe plusieurs choix en matière de forex pour lesquels les traders individuels peuvent opter. Le moyen le plus simple est d'acheter une devise sur le marché Spot et de la conserver. Par exemple, vous achetez des EUR avec la paire USD/EUR. Si la monnaie d'échange s'apprécie, vous pouvez la vendre contre votre monnaie de base et réaliser un gain.

Vous pouvez également utiliser un effet de levier pour augmenter le montant du capital utilisable. Dans ce cas, vous pouvez trader en utilisant des fonds empruntés tant que vous êtes en mesure de couvrir les pertes latentes. Vous pouvez également envisager les options du Forex, qui vous permettent d'acheter ou de vendre une paire à un prix défini et à une date spécifique. Les contrats Futures sont également populaires, vous obligeant à conclure une transaction à un prix convenu à une date ultérieure.

L'un des aspects passionnants du trading forex est la possibilité de réaliser un gain grâce aux différences de taux d'intérêt. Les banques centrales du monde entier ont établi des taux d'intérêt différents qui offrent des opportunités d'investissement aux traders forex. En échangeant vos liquidités et en les déposant dans une banque étrangère il vous est possible de gagner plus d'intérêts que dans votre pays.

Il y a toutefois des frais supplémentaires, incluant les frais de transfert, les frais bancaires et les différents régimes fiscaux. Vous devez tenir compte de tous les coûts supplémentaires possibles pour que vos stratégies fonctionnent. Les opportunités d'arbitrage et les gains sont souvent minimes, vos marges seront donc étroites. Des frais inattendus peuvent effacer l'intégralité des gains attendus.

Qu'est-ce qu'un pdb ?

Un pdb (point de base) est le petit incrément possible pour une paire forex. Si on regarde de nouveau GBP/USD :

Un mouvement à la hausse ou à la baisse de 0,0001 serait le pas minimal (1 pdb). Cependant, pas toutes les devises se tradent à quatre décimales. Toute paire incorporant le yen japonais comme cotation a normalement un pdb de 0,01 en raison de l'absence de décimalisation de la monnaie.

Pipettes

Certains courtiers et bourses dérogent à la norme et proposent des paires qui étendent le nombre de décimales. GBP/USD, par exemple, passera à cinq décimales plutôt qu'à quatre. USD/JPY est généralement deux décimales, mais peut aller jusqu'à trois. Cette décimale supplémentaire est appelée pipette.

Qu'est-ce qu'un lot dans le trading du Forex ?

Dans le trading du Forex, les devises sont achetées et vendues en quantités spécifiques appelées lots. Contrairement aux marchés boursiers, ces lots de devises sont tradés à des valeurs fixes. Un lot correspond généralement à 100 000 unités de la devise de base dans une paire, mais il existe également des quantités plus petites que vous pouvez acheter, notamment des mini, micro et nano lots.

Lorsque vous travaillez avec des lots, il est facile de calculer vos gains et vos pertes avec les changements de pdb (les pips). Voyons par exemple la paire EUR/USD :

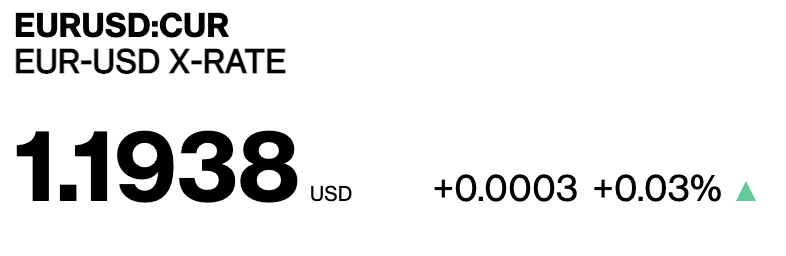

Si vous achetez un lot standard d'EUR/USD, vous avez acheté 100 000 € pour 119 380 $. Si la prix de la paire augmente d'un pdb et que vous vendez votre lot, cela revient à une augmentation de 10 unités dans la devise de cotation. Cela signifie que vous vendrez vos 100 000 € pour 119 390 $ et que vous avez gagné 10 $. Si le prix augmente de dix pdb, le bénéfice sera de 100 $.

Alors que le trading est de plus en plus digital, les tailles de lot standard ont diminué en faveur d'une plus grande flexibilité. De l'autre côté du spectre, les grandes banques ont même augmenté la taille de leurs lots standard jusqu'à 1 million pour s'adapter à l'important volume rencontré.

Comment l'effet de levier fonctionne-t-il dans le trading du Forex?

L'une des caractéristiques uniques du marché forex réside dans des marges bénéficiaires relativement faibles. Pour améliorer vos gains, vous devrez augmenter les volumes que vous tradez. Les banques peuvent faire cela facilement, mais les individus peuvent ne pas avoir accès à suffisamment de capitaux et peuvent plutôt utiliser un effet de levier.

L'effet de levier vous permet d'emprunter de l'argent à un courtier avec une garantie relativement faible. Les courtiers présentent les effets de levier comme une multiplication du capital fourni, par exemple, 10 x ou 20 x étant égal à 10 fois ou 20 fois vos fonds. 10 000 $ combiné à un effet de levier de 10x revient à trader 100 000 $.

Pour emprunter cet argent, les traders conservent un montant de marge qu'un courtier utilise pour couvrir les éventuelles pertes. Une marge de 10 % correspond à 10 x, 5 % de marge à 20 x et 1 % à 100 x. Grâce à l'effet de levier, vous constatez les pertes ou gains totaux d'un investissement en fonction du montant total investit. En d'autres termes, l'effet de levier amplifie vos gains et vos pertes.

Jetons un œil à la paire EUR/USD à titre d'exemple. Si vous souhaitez acheter un lot de cette paire (100 000 €), vous aurez besoin d'environ 120 000 $ au tarif actuel. Si vous êtes un petit trader n'ayant pas accès à ces fonds, vous pouvez envisager d'obtenir un effet de levier de 50 x (marge de 2 %). Dans ce cas, vous ne devez fournir que 2 400 $ pour accéder à 120 000 $ sur le marché des devises.

Si la paire baisse de 240 pdb (2 400 $), votre position sera clôturée et votre compte liquidé (vous perdrez tous vos fonds). Lorsque vous utilisez l'effet de levier, des petits mouvements de prix peuvent provoquer d'importants gains ou pertes. La plupart des courtiers vous permettront d'augmenter la marge sur votre compte et de le recharger si nécessaire.

Comment se couvrir sur le marché du Forex ?

Avec n'importe quelle devise flottante, il est toujours possible que le taux de change varie. Alors que les spéculateurs tentent de réaliser des gains à partir de la volatilité, d'autres valorisent la stabilité. Par exemple, une entreprise qui prévoit de se développer à l'international peut vouloir bloquer un taux de change pour mieux planifier ses dépenses. Elle peut le faire assez facilement grâce à un processus appelé « couverture ».

Même les spéculateurs peuvent vouloir bloquer un taux de change spécifique pour se protéger contre un choc économique ou une crise financière. Vous pouvez commencer à couvrir vos taux de change à l'aide de divers instruments financiers. Les méthodes les plus courantes sont l'utilisation de contrats Futures ou d'options. Avec un contrat Futures, un investisseur ou un trader est obligé d'échanger un montant donné à un taux spécifié à une date ultérieure.

Contrats Futures

Supposons que vous concluez un contrat Futures pour acheter beaucoup d'EUR/USD à 0,8400 (achat de 100 000 USD pour 84 000 €) par an. Vous pouvez, peut-être, vendre en zone Euro et souhaiter rapatrier vos gains. Un contrat Futures supprime le risque d'une appréciation du dollar US contre l'euro et aide à prévoir ses finances. Dans ce cas, si le dollar américain s'apprécie, chaque euro permettra d'acheter moins de dollars lors du rapatriement des fonds.

Si le dollar américain s'apprécie et que la paire EUR/USD est à 1,0000 dans un an, sans contrat Futures, le taux spot serait de 100 000 $ pour 100 000 €. Cependant, au lieu de ce taux, vous prendriez un contrat pour un lot d'EUR/USD à 0,8400 (100 000 $ pour 84 000 €). Dans cet exemple simple, vous aurez économisé un coût de 16 000 € par lot, sans tenir compte des frais.

Options

Les options offrent un moyen similaire à une couverture pour réduire le risque. Mais contrairement aux contrats Futures, les options vous donnent le choix d'acheter ou de vendre un actif à un prix prédéterminé à ou avant une date précise. Après avoir payé un prix d'achat (la prime), un contrat d'option peut vous protéger contre l'appréciation ou la dépréciation indésirable d'une paire de devises.

Par exemple, si une entreprise britannique vend des biens et des services aux États-Unis, elle peut acheter une option d'achat GBP/USD. Cet instrument leur permet d'acheter GBP/USD à une date ultérieure à un prix prédéterminé. Si la livre s'est appréciée ou a maintenu son cours au moment du paiement en dollars américains, l'entreprise n'a perdu que le prix payé pour le contrat d'option. Si la livre se déprécie par rapport au dollar, l'entreprise se sera couverte avec succès contre la dépréciation et profitera d'un meilleur prix que celui du marché.

Pour en savoir plus sur les contrats Futures et les contrats d'options, consultez les articles Que sont les contrats forward et les contrats futures ?et Que sont les contrats d'options ?.

Arbitrage à intérêt couvert

Avec des taux d'intérêt différents dans le monde entier, les traders du forex peuvent arbitrer ces différences tout en compensant le risque d'un mouvement des taux de change. L'un des moyens les plus courants de le faire est l'arbitrage de taux d'intérêt couverts. Cette stratégie de trading couvre les mouvements de prix futurs des pares de devises pour réduire le risque.

Étape 1 : Trouver une opportunité d'arbitrage

Prenons, par exemple, la paire EUR/USD avec un taux de 1,400. Le taux d'intérêt des dépôts dans la zone euro est de 1 %, tandis que celui des États-Unis est de 2 %. Ainsi, 100 000 euros investis dans la zone euro vous rapporteront 1 000 euros de gains au bout d'un an. Toutefois, si vous pouviez investir l'argent aux États-Unis, il vous donnerait un gain de 2 000 € si le taux de change reste le même. Toutefois, cet exemple simplifié ne prend pas en compte les frais, les coûts bancaires et autres dépenses que vous devez également prendre en compte.

Étape 2 : couvrir votre taux de change

À l'aide d'un contrat Futures d'un an EUR/USD avec un taux d'intérêt Futures de 1,4100, vous pouvez profiter du taux d'intérêt amélioré aux USA et garantir un rendement fixe. Le taux forward est le taux de change convenu utilisé dans le contrat.

Une banque ou un courtier calcule ce taux avec une formule mathématique qui tient compte des différents taux d'intérêt et du prix comptant actuel. Le taux Futures ajoute une prime ou une décote par rapport au taux spot en fonction des conditions du marché. Pour préparer l'arbitrage, nous entrons dans un contrat futures pour acheter un lot d'EUR/USD à un taux de 1,41 dans un an.

Étape 3 : Réliser l'arbitrage

Dans cette stratégie, vous vendez un lot d'EUR/USD à 1,400 sur le marché Spot pour obtenir 140 000 $ à un coût de 100 000 €. Une fois que vous avez reçu les fonds issus du trade, déposez-les aux États-Unis pendant un an avec un taux d'intérêt de 2 %. À la fin de l'année, vous aurez un total de 142 800 $.

Ensuite, vous pouvez convertir les 142 800 $ en euros. Avec le contrat Futures, vous revendez les 142 800 $ au taux de 1,4100 convenu, ce qui vous donne environ 101 276,60 €.

Étape 4 : Comparer les gains réalisés

Comparez les gains que vous réalisez avec et sans la couverture du taux, en supposant que toutes chosent sont égales par ailleurs. Après avoir passé en revue la stratégie d'arbitrage couvert des intérêts aux États-Unis, vous obtiendrez 101 276,60 €. Si vous n'aviez pas de couverture, vous auriez 102 000 €, comme mentionné précédemment. Alors pourquoi les gens se couvrent-ils si cela entraîne une baisse des gains ?

Les traders se couvrent principalement pour éviter le risque de fluctuations du taux de change. Une paire de devises reste rarement stable sur un an. Ainsi, même si les gains sont inférieurs à 723,40 €, nous avons réussi à garantir un gain d'au moins 1 276,60 €. Autre facteur : nous supposons que la banque centrale ne modifiera pas le taux d'intérêt au cours de l'année, ce qui n'est pas toujours vrai.

Pour conclure

Pour toute personne intéressée par l'économie internationale, le commerce et les affaires mondiales, le marché forex constitue une alternative unique aux actions. Le trading Forex peut sembler moins accessible que les crypto ou les actions pour les petits investisseurs. Mais avec l'essor des courtiers en ligne et la concurrence croissante dans l'offre de services financiers au public, le forex n'est plus si hors de portée. De nombreux traders du forex s'appuient sur l'effet de levier pour générer des gains décents. Ces stratégies comportent un risque élevé de liquidation. Veillez donc à bien comprendre les mécanismes avant de prendre des risques.