TL;DR

Το συνάλλαγμα είναι η μεγαλύτερη αγορά στον κόσμο με βάση τον όγκο συναλλαγών και τη ρευστότητα. Μεσάζοντες, επιχειρήσεις, κράτη και άλλοι οικονομικοί παράγοντες πραγματοποιούν συναλλαγές με νομίσματα και παράγωγα συναλλάγματος για να ωθήσουν το διεθνές εμπόριο.

Οι επενδυτές χρησιμοποιούν επίσης την αγορά για κερδοσκοπικούς λόγους. Υπάρχουν διάφορες ευκαιρίες αρμπιτράζ με ισοτιμίες και επιτόκια, καθιστώντας την αγορά δημοφιλή για συναλλαγές σε μεγάλο όγκο ή με μόχλευση.

Η αγορά συναλλάγματος αποτελείται από ζεύγη νομισμάτων fiat και τις σχετικές τιμές αγοράς τους. Αυτά τα ζεύγη συνήθως αγοράζονται και πωλούνται με την παρτίδα. Μια τυπική παρτίδα περιέχει 100.000 μονάδες του βασικού νομίσματος του ζεύγους, αλλά υπάρχουν και άλλα μικρότερα μεγέθη διαθέσιμα, που κυμαίνονται έως και στις 100 μονάδες.

Οι επενδυτές χρησιμοποιούν συνήθως τη μόχλευση για να αυξήσουν τα ποσά τα οποία μπορούν να επενδύσουν με το κεφάλαιό τους. Μπορείτε επίσης να αντισταθμίσετε τον κίνδυνο χρησιμοποιώντας προθεσμιακά συμβόλαια και swap για να πραγματοποιήσετε συναλλαγή με ένα ζεύγος νομισμάτων για μια συγκεκριμένη τιμή στο μέλλον. Ο συνδυασμός αυτών των δύο μέσων με άλλες στρατηγικές και προϊόντα συναλλαγών δημιουργεί μια ποικιλία επενδυτικών ευκαιριών για τους επενδυτές συναλλάγματος.

Εισαγωγή

Ακόμα κι αν δεν πραγματοποιείτε οι ίδιοι συναλλαγές με συνάλλαγμα, η διεθνής αγορά νομισμάτων παίζει συχνά σημαντικό ρόλο στην καθημερινή σας ζωή. Αν και οι επιπτώσεις μιας πτώσης στο χρηματιστήριο δεν είναι πάντα τόσο εμφανείς, μια αλλαγή στην αξία του νομίσματός σας μπορεί να επηρεάσει την τιμή των αγαθών και των υπηρεσιών. Εάν έχετε πάει στο εξωτερικό, πιθανότατα θα έπρεπε επίσης να ανταλλάξετε το νόμισμά σας και να πληρώσετε μια ισοτιμία που εξαρτάται από τις τρέχουσες τιμές και προσφορές του συναλλάγματος.

Το συνάλλαγμα είναι μια μοναδική κατηγορία περιουσιακών στοιχείων, η οποία διαφέρει από τις μετοχές, τα εμπορεύματα και τα ομόλογα. Όταν εξετάζουμε τα σημεία στα οποία διαφοροποιείται, είναι ξεκάθαρο γιατί υπάρχει τόσο μεγάλη αγορά και ανάγκη για την πραγματικά παγκόσμια αγορά συναλλάγματος.

Τι είναι το συνάλλαγμα;

Οι συναλλαγές συναλλάγματος ή FX (από το foreign exchange, δηλαδή ξένο συνάλλαγμα) είναι η αγορά και η πώληση κρατικών νομισμάτων και άλλων προϊόντων συναλλάγματος. Όταν ανταλλάσσουμε νομίσματα σε μια τράπεζα ή σε ένα ανταλλακτήριο συναλλάγματος, οι ισοτιμίες που βρίσκουμε καθορίζονται απευθείας από αυτά που συμβαίνουν στην αγορά συναλλάγματος.

Οι μεταβολές στις συναλλαγματικές ισοτιμίες εξαρτώνται από ένα μείγμα οικονομικών συνθηκών, παγκόσμιων γεγονότων, επιτοκίων, πολιτικής και άλλων παραγόντων. Ως αποτέλεσμα, το συνάλλαγμα είναι υψηλής ρευστότητας και έχει τον μεγαλύτερο όγκο συναλλαγών σε σύγκριση με άλλες χρηματοπιστωτικές αγορές.

Η αγορά συναλλάγματος περιλαμβάνει δύο κύριες δραστηριότητες: συναλλαγές που διευκολύνουν τις οικονομικές συναλλαγές και κερδοσκοπικές συναλλαγές. Για εταιρείες και άλλες οντότητες που δραστηριοποιούνται σε διεθνείς αγορές, η αγορά και η πώληση ξένων νομισμάτων είναι απαραίτητη. Η επιστροφή των κεφαλαίων στη χώρα σας ή η αγορά αγαθών στο εξωτερικό είναι μια βασική περίπτωση χρήσης της αγοράς συναλλάγματος.

Οι κερδοσκόποι είναι η άλλη πλευρά των συναλλαγών FX. Οι βραχυπρόθεσμες συναλλαγές υψηλού όγκου, οι οποίες εκμεταλλεύονται πολύ μικρές διακυμάνσεις στις τιμές των νομισμάτων, είναι συνηθισμένες. Το συνάλλαγμα είναι μια αγορά γεμάτη ευκαιρίες αρμπιτράζ για τους κερδοσκόπους, εξηγώντας εν μέρει τον τεράστιο όγκο συναλλαγών στην αγορά.

Οι επενδυτές μπορούν επίσης να κερδίσουν χρήματα με μακροπρόθεσμες ευκαιρίες, όπως τα κυμαινόμενα επιτόκια. Τα γεγονότα στην οικονομία και η γεωπολιτική προκαλούν επίσης σοβαρές διακυμάνσεις στις αγορές συναλλάγματος με την πάροδο του χρόνου. Με την αγορά και τη διακράτηση ενός νομίσματος τώρα, μπορεί να υπάρξει κέρδος μακροπρόθεσμα. Μπορείτε επίσης να συμφωνήσετε για τις ισοτιμίες χρόνια πριν, με συμβάσεις Futures σε ένα στοίχημα υπέρ ή κατά της αγοράς.

Οι συναλλαγές συναλλάγματος μπορεί να αποτελούν πρόκληση για μικρότερους χρήστες. Χωρίς δανεισμό ή μεγάλο αρχικό κεφάλαιο, το αρμπιτράζ και οι βραχυπρόθεσμες συναλλαγές γίνονται πολύ πιο δύσκολες. Αυτή η πτυχή έχει οδηγήσει τις διεθνείς τράπεζες και τα χρηματοπιστωτικά ιδρύματα να παρέχουν το μεγαλύτερο μέρος του όγκου που βλέπουμε στην αγορά συναλλάγματος.

Τι είναι το ζεύγος συναλλάγματος;

Στο πιο βασικό επίπεδο, η αγορά συναλλάγματος περιέχει ζεύγη νομισμάτων που περιγράφουν τη σχετική τιμή μεταξύ των δύο. Εάν έχετε ήδη πραγματοποιήσει συναλλαγές με κρυπτονομίσματα, θα είστε κάπως εξοικειωμένοι με τον τρόπο που λειτουργεί η αγορά συναλλάγματος. Το πρώτο νόμισμα που εμφανίζεται σε ένα ζεύγος είναι το βασικό νόμισμα. Το δεύτερο είναι το νόμισμα προσφοράς, μερικές φορές γνωστό και ως νόμισμα αντισταθμίσματος. Το νόμισμα της προσφοράς εκφράζεται ως τιμή που σχετίζεται με μία μεμονωμένη μονάδα του βασικού νομίσματος.

Το ζεύγος GBP/USD δείχνει την τιμή 1 £ σε USD. Αυτή η αναλογία εμφανίζεται ως αριθμός, όπως για παράδειγμα 1,3809, αποδεικνύοντας ότι το 1 £ αξίζει 1,3809 $. Το GBP/USD είναι ένα από τα ζεύγη που βρίσκεται στις περισσότερες συναλλαγές και είναι γνωστό ως "cable". Αυτό το ψευδώνυμο προέρχεται από ένα υπερατλαντικό καλώδιο (cable) του 19ου αιώνα το οποίο μετέφερε αυτήν την τιμή μεταξύ των ανταλλακτηρίων στο Λονδίνο και τη Νέα Υόρκη.

Όσον αφορά τις συναλλαγές συναλλάγματος, μπορείτε να βρείτε πολλές αγορές ρευστότητας. Μερικά από τα ζεύγη με τον υψηλότερο όγκο συναλλαγών περιλαμβάνουν τα USD/JPY, GBP/USD, USD/CHF και EUR/USD. Αυτά τα ζεύγη είναι γνωστά ως κύρια και αποτελούνται από το δολάριο ΗΠΑ, το Ιαπωνικό γιεν, τη βρετανική λίρα, το ελβετικό φράγκο και το ευρώ.

Γιατί πραγματοποιούν συναλλαγές συναλλάγματος οι χρήστες;

Η αγορά συναλλάγματος δεν είναι μόνο για κερδοσκοπία. Τράπεζες, επιχειρήσεις και άλλα μέρη που χρειάζονται πρόσβαση σε μετρητά στο εξωτερικό συμμετέχουν στις συναλλαγές συναλλάγματος για να διευκολύνουν τις διεθνείς συναλλαγές. Οι εταιρείες συμφωνούν επίσης εκ των προτέρων στις τιμές συναλλάγματος, για τον καθορισμό του κόστους μελλοντικών ανταλλαγών νομισμάτων, το οποίο είναι γνωστό και ως αντιστάθμιση. Μια άλλη περίπτωση χρήσης είναι η δημιουργία αποθεματικών από τις κυβερνήσεις και η επίτευξη οικονομικών στόχων, συμπεριλαμβανομένης της σύνδεσης νομισμάτων ή της ενίσχυσης των εισαγωγών/εξαγωγών.

Για μεμονωμένους επενδυτές, υπάρχουν επίσης ελκυστικά χαρακτηριστικά στην αγορά συναλλάγματος:

Η μόχλευση επιτρέπει ακόμη και στους μικρούς επενδυτές να επενδύουν με μεγαλύτερα ποσά κεφαλαίου από αυτά στα οποία έχουν άμεση πρόσβαση.

Το κόστος εισόδου είναι χαμηλό, καθώς είναι δυνατό να αγοράσετε μικρές ποσότητες συναλλάγματος. Η αγορά μιας μετοχής στο χρηματιστήριο μπορεί να σας στοιχίσει χιλιάδες δολάρια, σε σύγκριση με την είσοδο στην αγορά συναλλάγματος για 100 $.

Μπορείτε να πραγματοποιείτε συναλλαγές σχεδόν οποιαδήποτε στιγμή, το οποίο καθιστά το συνάλλαγμα κατάλληλο για όλα τα προγράμματα.

Υπάρχει υψηλή ρευστότητα στην αγορά, καθώς και χαμηλή διαφορά τιμής προσφοράς/πώλησης (Spread).

Τα δικαιώματα προαίρεσης και τα Futures είναι τυπικά προϊόντα. Το Shorting της αγοράς είναι μια επιλογή για τους επενδυτές που δεν θέλουν απλώς να αγοράσουν και να πουλήσουν στην τρέχουσα τιμή της αγοράς.

Πού πραγματοποιούν συναλλαγές συναλλάγματος οι χρήστες;

Σε αντίθεση με τις μετοχές, οι οποίες είναι μέρος συναλλαγών κυρίως σε κεντρικά ανταλλακτήρια όπως το NYSE ή το NASDAQ, οι συναλλαγές FX πραγματοποιούνται σε κόμβους παγκοσμίως. Οι συμμετέχοντες μπορούν να πραγματοποιούν συναλλαγές απευθείας μεταξύ τους μέσω εξωχρηματιστηριακών συναλλαγών (over-the-counter, ή OTC) ή να εισέλθουν σε ένα τεράστιο δίκτυο τραπεζών και μεσαζόντων στη διατραπεζική αγορά.

Η επίβλεψη αυτού του διεθνούς εμπορίου νομισμάτων μπορεί να είναι δύσκολη λόγω των διαφορετικών κανονισμών κάθε νομίσματος. Ενώ πολλές δικαιοδοσίες έχουν αρχές οι οποίες επιβλέπουν τις συναλλαγές στην εγχώρια αγορά, η εμβέλειά τους διεθνώς είναι περιορισμένη. Ενώ μπορεί να χρειαστεί να αποκτήσετε άδεια ή να περάσετε από έναν διαπιστευμένο μεσάζοντα για τις συναλλαγές FX, αυτό δεν εμποδίζει τους επενδυτές να χρησιμοποιούν απλώς άλλες, λιγότερο ρυθμιζόμενες αγορές για τις δραστηριότητές τους.

Τέσσερις μεγάλες ζώνες αποτελούν το μεγαλύτερο μέρος του όγκου συναλλαγών FX: Νέα Υόρκη, Λονδίνο, Τόκιο και Σίδνεϊ. Καθώς η αγορά συναλλάγματος δεν έχει ένα κεντρικό σημείο, θα πρέπει να μπορείτε να βρείτε μια χρηματιστηριακή εταιρεία η οποία μπορεί να σας βοηθήσει να πραγματοποιήσετε συναλλαγές FX σε όλο τον κόσμο.

Υπάρχει μια μεγάλη ποικιλία διαθέσιμων επιλογών για διαδικτυακές υπηρεσίες χρηματιστηριακών εταιρειών, οι οποίες συνήθως είναι δωρεάν. Δεν θα πληρώσετε απευθείας προμήθεια, αλλά οι μεσάζοντες συναλλάγματος θα διατηρήσουν ένα spread μεταξύ της τιμής που προσφέρουν και της πραγματικής τιμής αγοράς. Εάν ξεκινάτε τώρα, επιλέξτε μια χρηματιστηριακή εταιρεία η οποία σας επιτρέπει να πραγματοποιείτε συναλλαγές με μικρο-παρτίδες. Θα αναλύσουμε αυτό το σημείο περαιτέρω, αλλά είναι μακράν ο πιο προσιτός τρόπος για να ξεκινήσετε τις συναλλαγές συναλλάγματος.

Τι κάνει τις συναλλαγές συναλλάγματος μοναδικές;

Το συνάλλαγμα έχει πολλές πτυχές οι οποίες το κάνουν διαφορετικό από άλλες χρηματοπιστωτικές αγορές:

Έχει τεράστια γεωγραφική κάλυψη. Υπάρχουν 180 αναγνωρισμένα ξένα νομίσματα σε όλο τον κόσμο, δημιουργώντας αγορές για αυτά σχεδόν σε κάθε χώρα.

Έχει εξαιρετικά υψηλή ρευστότητα και τεράστιο όγκο συναλλαγών.

Οι τιμές της αγοράς του επηρεάζονται από πολλούς παγκόσμιους παράγοντες. Αυτοί περιλαμβάνουν την πολιτική, τις οικονομικές συνθήκες, την κερδοσκοπία, τα εμβάσματα και άλλα.

Είναι ανοιχτό για συναλλαγές περίπου 24 ώρες την ημέρα, πέντε ημέρες την εβδομάδα. Καθώς η αγορά δεν είναι πλήρως κεντρική, κάποιο ανταλλακτήριο ή μια χρηματιστηριακή εταιρεία είναι σχεδόν πάντα ανοιχτά για χρήση. Οι αγορές είναι κλειστές το Σαββατοκύριακο, αλλά υπάρχουν ακόμα διαθέσιμες συναλλαγές εκτός ωραρίου σε ορισμένες πλατφόρμες.

Τα margin κέρδους του μπορεί να είναι χαμηλά, εκτός εάν υπάρχει υψηλός όγκος συναλλαγών. Οι μικρές διαφορές στην ισοτιμία μπορούν να γίνουν κερδοφόρες μέσω μεγάλων συναλλαγών.

Πώς πραγματοποιούν συναλλαγές συναλλάγματος οι χρήστες;

Υπάρχουν μερικές επιλογές τις οποίες μπορούν να κάνουν οι μεμονωμένοι επενδυτές όσον αφορά το συνάλλαγμα. Ο πιο απλός τρόπος είναι να αγοράσουν ένα ζεύγος νομισμάτων στην αγορά Spot και να το διακρατήσουν. Για παράδειγμα, αγοράζετε EUR στο ζεύγος USD/EUR. Εάν το νόμισμα αντισταθμίσματος ανατιμηθεί, μπορείτε να το πουλήσετε για το βασικό νόμισμα και να αποκομίσετε κέρδος.

Μπορείτε επίσης να κάνετε μόχλευση των κεφαλαίων σας για να αυξήσετε το διαθέσιμο κεφάλαιο. Σε αυτήν την περίπτωση, μπορείτε να πραγματοποιείτε συναλλαγές χρησιμοποιώντας δανεικά κεφάλαια, αρκεί να καλύπτετε τις ζημίες σας. Μια άλλη πιθανότητα που πρέπει να λάβετε υπόψη είναι τα δικαιώματα προαίρεσης συναλλάγματος, τα οποία σας επιτρέπουν να αγοράσετε ή να πουλήσετε ένα ζεύγος σε μια καθορισμένη τιμή, σε μια συγκεκριμένη ημερομηνία. Οι συμβάσεις Futures είναι επίσης δημοφιλείς και σας υποχρεώνουν να εισέλθετε σε μια συναλλαγή σε μια συμφωνημένη τιμή στο μέλλον.

Μια συναρπαστική πτυχή των συναλλαγών συναλλάγματος είναι η δυνατότητα αποκόμισης κέρδους μέσω διαφοροποιήσεων των επιτοκίων. Οι κεντρικές τράπεζες παγκοσμίως ορίζουν διαφορετικά επιτόκια τα οποία παρέχουν επενδυτικές ευκαιρίες στους επενδυτές συναλλάγματος. Πραγματοποιώντας συναλλαγές με τα μετρητά σας και με την κατάθεσή τους σε ξένη τράπεζα, είναι πιθανό να κερδίσετε περισσότερα χρήματα απ' ότι αν αφήνατε τα κεφάλαιά σας στο σπίτι.

Ωστόσο, υπάρχουν επιπλέον κόστη, συμπεριλαμβανομένων των προμηθειών εμβασμάτων, των τραπεζικών χρεώσεων και των διαφορετικών φορολογικών καθεστώτων. Θα πρέπει να εξετάσετε όλα τα πιθανά επιπλέον κόστη για να αποδώσουν οι στρατηγικές σας. Οι ευκαιρίες και τα κέρδη από το αρμπιτράζ συνήθως είναι ελάχιστα, επομένως τα margin σας θα είναι στενά. Μια απροσδόκητη προμήθεια μπορεί να εξαλείψει όλα τα αναμενόμενα κέρδη σας.

Τι είναι το pip;

Ένα pip (percentage in point, δηλαδή ποσοστό σε σημείο) είναι η μικρότερη δυνατή αύξηση της τιμής που μπορεί να κάνει ένα ζεύγος συναλλάγματος. Εξετάζοντας ξανά το ζεύγος GBP/USD:

Μια κίνηση προς τα πάνω ή προς τα κάτω ύψους 0,0001 θα ήταν το ελάχιστο ποσό που μπορεί να κινηθεί το ζεύγος (1 pip). Ωστόσο, δεν πραγματοποιούνται οι συναλλαγές όλων των νομισμάτων με τέσσερα δεκαδικά ψηφία. Κάθε ζεύγος με το Ιαπωνικό γιεν ως προσφορά έχει κανονικά pip 0,01, καθώς δεν υπάρχουν δεκαδικά στο νόμισμα.

Pipette

Κάποιοι μεσάζοντες και ανταλλακτήρια ξεπερνούν το πρότυπο και προσφέρουν ζεύγη τα οποία επεκτείνουν τον αριθμό των δεκαδικών ψηφίων. Το GBP/USD, για παράδειγμα, θα φτάσει τα πέντε δεκαδικά ψηφία, αντί για τα συνηθισμένα τέσσερα. Το USD/JPY έχει συνήθως δύο δεκαδικά ψηφία, αλλά μπορεί να φτάσει τα τρία. Αυτό το επιπλέον δεκαδικό ψηφίο είναι γνωστό ως pipette.

Τι είναι η παρτίδα στις συναλλαγές συναλλάγματος;

Στις συναλλαγές συναλλάγματος, τα νομίσματα αγοράζονται και πωλούνται σε συγκεκριμένα ποσά, γνωστά ως παρτίδες. Σε αντίθεση με τα χρηματιστήρια, αυτές οι παρτίδες ξένων νομισμάτων συμμετέχουν σε συναλλαγές σε καθορισμένες τιμές. Μια παρτίδα είναι συνήθως 100.000 μονάδες του βασικού νομίσματος σε ένα ζεύγος, αλλά υπάρχουν και μικρότερα ποσά που μπορείτε να αγοράσετε, συμπεριλαμβανομένων παρτίδων mini, micro και nano.

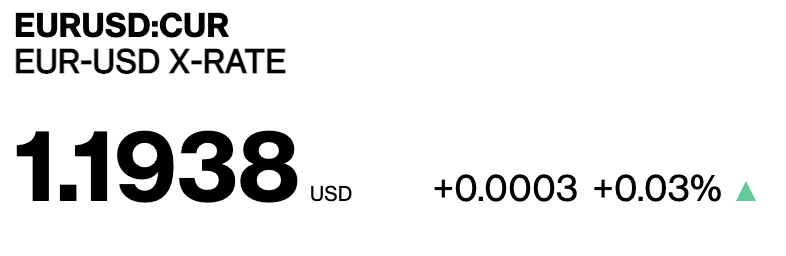

Όταν δουλεύετε με παρτίδες, είναι εύκολο να υπολογίσετε τα κέρδη και τις ζημίες σας με αλλαγές pip. Ας δούμε το ζεύγος EUR/USD ως παράδειγμα:

Εάν αγοράσετε μια τυπική παρτίδα EUR/USD, έχετε αγοράσει 100.000 € για 119.380 $. Εάν το ζεύγος αυξήσει την τιμή του κατά ένα pip και πουλήσετε την παρτίδα σας, αυτό ισούται με μια αλλαγή 10 μονάδων του νομίσματος προσφοράς. Αυτή η ανατίμηση σημαίνει ότι θα πουλήσετε τα 100.000 € σας για 119.390 $ και έχετε κέρδος 10 $. Εάν η τιμή αυξηθεί κατά δέκα pip, τότε θα είναι ένα κέρδος ύψους 100 $.

Καθώς οι συναλλαγές γίνονται όλο και πιο ψηφιοποιημένες, έχει μειωθεί η δημοτικότητα των παρτίδων τυπικού μεγέθους, προς όφελος πιο ευέλικτων επιλογών. Από την άλλη πλευρά του φάσματος, οι μεγάλες τράπεζες αύξησαν ακόμη και το μέγεθος των τυπικών παρτίδων τους έως και σε 1 εκατομμύριο, για να καλύψουν τον μεγάλο όγκο συναλλαγών.

Πώς λειτουργεί η μόχλευση στις συναλλαγές συναλλάγματος;

Ένα από τα μοναδικά χαρακτηριστικά της αγοράς συναλλάγματος είναι τα σχετικά μικρά margin κέρδους. Για να αυξήσετε τα κέρδη σας, θα πρέπει να αυξήσετε τον όγκο συναλλαγών σας. Οι τράπεζες μπορούν να το κάνουν αυτό αρκετά εύκολα, αλλά οι χρήστες μπορεί να μην έχουν πρόσβαση σε αρκετά κεφάλαια και μπορούν, αντ' αυτού, να χρησιμοποιήσουν τη μόχλευση.

Η μόχλευση σάς επιτρέπει να δανείζεστε χρήματα από έναν μεσάζοντα με σχετικά μικρή πρόσθετη εγγύηση. Οι μεσάζοντες προβάλουν ποσά μόχλευσης ως πολλαπλασιασμό του παρεχόμενου κεφαλαίου. Για παράδειγμα, το 10x ή το 20x είναι ίσο με το 10πλάσιο ή το 20πλάσιο των χρημάτων σας. 10.000 $ με μόχλευση 10x θα σας έδιναν 100.000 $ για συναλλαγές.

Για να δανειστούν αυτά τα χρήματα, οι επενδυτές διατηρούν ένα ποσό Margin, το οποίο χρησιμοποιεί ένας μεσάζων για να καλύψει πιθανές ζημίες. Ένα Margin 10% είναι 10x, ένα Margin 5% είναι 20x και ένα Margin 1% είναι 100x. Μέσω της μόχλευσης, αντιμετωπίζετε τις πλήρεις απώλειες ή τα κέρδη μιας επένδυσης, με βάση το συνολικό ποσό μόχλευσης. Με άλλα λόγια, η μόχλευση ενισχύει τα κέρδη και τις ζημίες σας.

Ας δούμε ένα παράδειγμα με το ζεύγος EUR/USD. Εάν θέλατε να αγοράσετε μία παρτίδα από αυτό το ζεύγος (100.000 €), θα χρειαστείτε περίπου 120.000 $ με την τρέχουσα τιμή. Εάν είστε μικρός επενδυτής χωρίς πρόσβαση σε αυτά τα κεφάλαια, μπορείτε να εξετάσετε το ενδεχόμενο να αποκτήσετε μόχλευση 50x (Margin κέρδους 2%). Σε αυτήν την περίπτωση, πρέπει μόνο να παρέχετε 2.400 $ για να αποκτήσετε πρόσβαση στα 120.000 $ στην αγορά συναλλάγματος.

Εάν το ζεύγος μειωθεί κατά 240 pip (2.400 $), η θέση σας θα κλείσει και ο λογαριασμός σας θα ρευστοποιηθεί (χάνετε όλα τα χρήματά σας). Όταν χρησιμοποιείται μόχλευση, μικρές μεταβολές στην τιμή μπορεί να οδηγήσουν σε ξαφνικές, μεγάλες αλλαγές στα κέρδη ή τις ζημίες σας. Οι περισσότεροι μεσάζοντες θα σας επιτρέψουν να αυξήσετε το Margin στον λογαριασμό σας και να κάνετε συμπλήρωση κεφαλαίων όπως απαιτείται.

Πώς λειτουργεί η αντιστάθμιση στο συνάλλαγμα;

Σε οποιοδήποτε κυμαινόμενο νόμισμα, υπάρχει πάντα η πιθανότητα για μεταβολή της ισοτιμίας. Ενώ οι κερδοσκόποι προσπαθούν να αποκομίσουν κέρδη από την μεταβλητότητα, άλλοι χρήστες εκτιμούν τη σταθερότητα. Για παράδειγμα, μια εταιρεία που σχεδιάζει να επεκταθεί διεθνώς μπορεί να θέλει να κλειδώσει μια ισοτιμία, για να προγραμματίσει καλύτερα τα έξοδά της. Μπορεί να το κάνει πολύ εύκολα με μια διαδικασία που ονομάζεται αντιστάθμιση.

Ακόμη και οι κερδοσκόποι μπορεί να θέλουν να κλειδώσουν μια συγκεκριμένη ισοτιμία για να προστατευτούν από ένα οικονομικό σοκ ή μια οικονομική κρίση. Μπορείτε να αρχίσετε την αντιστάθμιση στα επιτόκια FX με διάφορα χρηματοοικονομικά μέσα. Οι πιο συνηθισμένες μέθοδοι είναι η χρήση Futures ή συμβολαίων δικαιωμάτων προαίρεσης. Με μια σύμβαση Futures, ένας επενδυτής είναι υποχρεωμένος να πραγματοποιήσει συναλλαγή με συγκεκριμένο επιτόκιο και ποσό σε μελλοντική ημερομηνία.

Συμβάσεις Futures

Ας υποθέσουμε ότι συνάπτετε μια σύμβαση Futures για να αγοράσετε μία παρτίδα USD/EUR στα 0,8400 (αγορά 100.000 $ για 84.000 €) σε ένα χρόνο. Μπορεί, ενδεχομένως, να πουλάτε στην Ευρωζώνη και να θέλετε να επαναπατρίσετε τα κέρδη σας σε ένα χρόνο. Μια σύμβαση Futures αφαιρεί τον κίνδυνο πιθανής ανατίμησης του δολαρίου ΗΠΑ έναντι του ευρώ και σας βοηθά να προγραμματίσετε καλύτερα τα οικονομικά σας. Σε αυτήν την περίπτωση, εάν το δολάριο ΗΠΑ ανατιμηθεί, κάθε ευρώ θα αγοράζει λιγότερα δολάρια κατά τον επαναπατρισμό των κεφαλαίων.

Εάν το δολάριο ΗΠΑ ανατιμηθεί και το USD/EUR είναι στο 1.0000 σε ένα χρόνο, χωρίς σύμβαση Futures, η ισοτιμία Spot θα ήταν 100.000 $ για 100.000 €. Ωστόσο, αντί αυτής της ισοτιμίας, θα εισέλθετε στη συμφωνημένη σύμβαση μιας παρτίδας USD/EUR για 0,8400 (100.000 $ για 84.000 €). Σε αυτό το απλό παράδειγμα, θα έχετε εξοικονομήσει κόστος 16.000 € ανά παρτίδα, χωρίς να υπολογίσετε τυχόν προμήθειες.

Δικαιώματα προαίρεσης

Τα δικαιώματα προαίρεσης προσφέρουν έναν παρόμοιο τρόπο μείωσης του κινδύνου μέσω αντιστάθμισης. Όμως, σε αντίθεση με τα Futures, τα δικαιώματα προαίρεσης σάς δίνουν την επιλογή να αγοράσετε ή να πουλήσετε ένα περιουσιακό στοιχείο σε προκαθορισμένη τιμή στην ίδια ή πριν από μια συγκεκριμένη ημερομηνία. Αφού πληρώσετε μια τιμή αγοράς (τιμή δικαιώματος), ένα δικαίωμα προαίρεσης μπορεί να σας προστατεύσει από μια ανεπιθύμητη ανατίμηση ή υποτίμηση ενός ζεύγους νομισμάτων.

Για παράδειγμα, εάν μια βρετανική εταιρεία πουλά αγαθά και υπηρεσίες στις ΗΠΑ, θα μπορούσε να αγοράσει ένα δικαίωμα προαίρεσης αγοράς GBP/USD. Αυτό το μέσο τής επιτρέπει να αγοράζει GBP/USD στο μέλλον σε προκαθορισμένη τιμή. Εάν η λίρα ανατιμηθεί ή διατηρήσει την ισοτιμία της κατά την πληρωμή σε δολάρια ΗΠΑ, η εταιρεία έχει χάσει μόνο την τιμή που καταβλήθηκε για το συμβόλαιο δικαιωμάτων προαίρεσης. Εάν η λίρα υποτιμηθεί έναντι του δολαρίου, θα έχει ήδη αντισταθμίσει το επιτόκιο και μπορεί να λάβει καλύτερη τιμή από αυτήν που προσφέρεται στην αγορά.

Για περισσότερες πληροφορίες σχετικά με τις συμβάσεις Futures και τα συμβόλαια δικαιωμάτων προαίρεσης, ανατρέξτε στην ενότητα Τι είναι τα προθεσμιακά συμβόλαια και οι συμβάσεις Futures; και στην ενότητα Τι είναι τα συμβόλαια δικαιωμάτων προαίρεσης;

Καλυμμένο αρμπιτράζ επιτοκίου

Με τα επιτόκια να ποικίλλουν παγκοσμίως, οι επενδυτές συναλλάγματος μπορούν να κάνουν αρμπιτράζ αυτών των διαφορών ενώ αντισταθμίζουν τον κίνδυνο μεταβολής μιας ισοτιμίας. Ένας από τους πιο συνηθισμένους τρόπους για να γίνει αυτό είναι με το καλυμμένο αρμπιτράζ επιτοκίου. Αυτή η στρατηγική συναλλαγών αντισταθμίζει τις μελλοντικές κινήσεις των τιμών του ζεύγους νομισμάτων, για μείωση του κινδύνου.

Βήμα 1: Εύρεση ευκαιρίας για αρμπιτράζ

Ας πάρουμε, για παράδειγμα, το ζεύγος EUR/USD με ισοτιμία 1.400. Το επιτόκιο για τις καταθέσεις στην Ευρωζώνη είναι 1%, ενώ στις ΗΠΑ είναι 2%. Επομένως, οι επενδύσεις ύψους 100.000 € στην Ευρωζώνη θα σας δώσουν 1.000 € σε κέρδος μετά από ένα χρόνο. Ωστόσο, εάν μπορούσατε να επενδύσετε τα χρήματα στις ΗΠΑ, θα σας παρείχαν κέρδος 2.000 € εάν η ισοτιμία διατηρηθεί. Ωστόσο, αυτό το απλοποιημένο παράδειγμα δεν λαμβάνει υπόψη τις προμήθειες, τις τραπεζικές χρεώσεις και άλλα έξοδα που θα πρέπει επίσης να λάβετε υπόψη.

Βήμα 2: Αντιστάθμιση του επιτοκίου FX

Χρησιμοποιώντας μια μονοετή σύμβαση Futures EUR/USD με προθεσμιακό επιτόκιο 1,4100, μπορείτε να επωφεληθείτε από το βελτιωμένο επιτόκιο στις ΗΠΑ και να εγγυηθείτε μια σταθερή απόδοση. Το προθεσμιακό επιτόκιο είναι το συμφωνημένο επιτόκιο FX, το οποίο χρησιμοποιείται στη σύμβαση.

Μια τράπεζα ή ένας μεσάζων υπολογίζει αυτό το επιτόκιο με έναν μαθηματικό τύπο που λαμβάνει υπόψη τα διαφορετικά επιτόκια και την τρέχουσα τιμή spot. Το προθεσμιακό επιτόκιο προσθέτει μια τιμή δικαιώματος ή μια έκπτωση σε σύγκριση με το επιτόκιο Spot, ανάλογα με τις συνθήκες της αγοράς. Κατά την προετοιμασία για το αρμπιτράζ, συνάπτουμε μια σύμβαση Futures για την αγορά μιας παρτίδας EUR/USD με επιτόκιο 1,41 σε ένα χρόνο.

Βήμα 3: Ολοκλήρωση του αρμπιτράζ

Σε αυτήν τη στρατηγική, πουλάτε μια παρτίδα EUR/USD σε τιμή 1.400 στην αγορά spot, για να λάβετε 140.000 $ με κόστος 100.000 €. Μόλις έχετε τα κεφάλαια από τη συναλλαγή spot σας, τα καταθέτετε στις ΗΠΑ για ένα έτος, με επιτόκιο 2%. Όταν τελειώσει το έτος, θα έχετε συνολικά 142.800 $.

Στη συνέχεια θα πρέπει να μετατρέψετε τα 142.800 $ σε ευρώ. Με τη σύμβαση Futures, πουλάτε πίσω τα 142.800 $ στην τιμή των 1,4100, όπως συμφωνήθηκε, λαμβάνοντας περίπου 101.276,60 €.

Βήμα 4: Σύγκριση κερδών

Ας συγκρίνουμε το κέρδος που λαμβάνετε εδώ, με και χωρίς αντιστάθμιση του επιτοκίου, υποθέτοντας ότι όλα τα υπόλοιπα ισχύουν. Αφού περάσετε από τη στρατηγική καλυμμένου αρμπιτράζ επιτοκίου στις ΗΠΑ, θα έχετε 101.276,60 €. Εάν δεν κάνατε αντιστάθμιση, θα είχατε 102.000 €, όπως αναφέρθηκε προηγουμένως. Γιατί λοιπόν οι άνθρωποι κάνουν αντιστάθμιση, αφού οδηγεί σε λιγότερα κέρδη;

Κατά κύριο λόγο, οι επενδυτές κάνουν αντιστάθμιση για να αποφύγουν τον κίνδυνο διακυμάνσεων της ισοτιμίας. Ένα ζεύγος νομισμάτων σπάνια θα παραμείνει σταθερό μέσα σε ένα έτος. Έτσι, ενώ το κέρδος είναι 723,40 € λιγότερο, καταφέραμε να εγγυηθούμε τουλάχιστον 1.276,60 €. Ένας άλλος παράγοντας είναι ότι υποθέτουμε ότι η κεντρική τράπεζα δεν θα αλλάξει το επιτόκιο κατά τη διάρκεια του έτους, κάτι που δεν συμβαίνει πάντα.

Συμπεράσματα

Για όποιον ενδιαφέρεται για τα διεθνή οικονομικά, τις συναλλαγές και τις παγκόσμιες υποθέσεις, η αγορά συναλλάγματος παρέχει μια μοναδική εναλλακτική λύση στις μετοχές. Για τους μικρούς επενδυτές, οι συναλλαγές συναλλάγματος μπορεί να φαίνονται λιγότερο προσβάσιμες από τα κρυπτονομίσματα ή τις μετοχές. Αλλά με την άνοδο των διαδικτυακών μεσαζόντων και τον αυξανόμενο ανταγωνισμό για την παροχή χρηματοοικονομικών υπηρεσιών στο κοινό, το συνάλλαγμα δεν είναι τόσο απρόσιτο. Πολλοί επενδυτές συναλλάγματος βασίζονται στη μόχλευση για να αποκομίσουν αξιοπρεπή κέρδη. Αυτές οι στρατηγικές ενέχουν υψηλό κίνδυνο ρευστοποίησης, επομένως βεβαιωθείτε ότι κατανοείτε πολύ καλά τους μηχανισμούς πριν αναλάβετε κινδύνους.