TL;DR - RESUMEN

Forex es el mercado más grande del mundo por volumen de trading y liquidez. Corredores, empresas, gobiernos y otros agentes económicos negocian divisas y derivados de divisas para permitir el comercio internacional.

Los traders también utilizan el mercado por motivos especulativos. Se pueden encontrar varias oportunidades de arbitraje con tipos de cambio y tipos de interés, lo que hace que el mercado sea popular para hacer trading en grandes volúmenes o con apalancamiento.

El mercado de forex se compone de pares de divisas fiat y sus precios de mercado relativos. Estos pares normalmente se compran y venden en lote. Un lote estándar contiene 100,000 unidades de la moneda base del par, pero hay otros tamaños más pequeños disponibles, que van hasta 100 unidades.

Los traders suelen utilizar el apalancamiento para aumentar las cantidades que pueden invertir con su capital. También puedes compensar el riesgo utilizando plazos y swaps para operar un par de divisas por un precio específico en el futuro. La combinación de estos dos instrumentos con otros productos y estrategias de trading crea una variedad de oportunidades de inversión para los traders de forex.

Introducción

Incluso si no operas con forex, el mercado de divisas internacionales a menudo juega un papel importante en tu vida diaria. Si bien los efectos de una caída en el mercado de valores no siempre son tan obvios, un cambio en el valor de tu moneda puede afectar el precio de los bienes y servicios. Si has estado en el extranjero, es probable que también hayas tenido que cambiar tu moneda y pagar una tasa que depende de las cotizaciones y tasas de cambio actuales.

Forex es una clase de activos única que se diferencia de las acciones, las materias primas y los bonos. Cuando nos sumergimos en lo que lo hace diferente, es evidente por qué existe un mercado tan grande y la necesidad de un mercado de divisas verdaderamente global.

¿Qué es forex?

El mercado forex comprende dos actividades principales: el trading que facilita las transacciones económicas y el trading especulativo. Para las empresas y otras entidades que operan en los mercados internacionales, la compra y venta de divisas es una obligación. Obtener tus fondos de vuelta a casa o comprar bienes en el extranjero es un caso de uso clave del mercado de divisas.

Los traders también buscan ganar dinero con oportunidades a largo plazo, como tasas de interés fluctuantes. Los acontecimientos económicos y la geopolítica también provocan graves fluctuaciones a lo largo del tiempo en los mercados de divisas. Al comprar una moneda ahora y mantenerla, se pueden obtener ganancias a largo plazo. También puedes acordar tipos de cambio con una visión al futuro con los contratos de futuros en una apuesta a favor o en contra del mercado.

El forex puede ser un desafío para los usuarios más pequeños. Sin pedir prestado o tener una gran cantidad de capital inicial, el arbitraje y el trading a corto plazo se vuelven mucho más difíciles. Este aspecto ha llevado a que los bancos e instituciones financieras internacionales proporcionen la mayor parte del volumen que vemos en el mercado cambiario.

¿Qué es un par de forex?

GBP/USD muestra el precio de 1 GBP cotizada en USD. Esta relación se muestra como un número, como 1,3809, lo que demuestra que 1 GBP vale 1,3809 dólares. GBP/USD es uno de los pares operados con más frecuencia y se conoce como cable. Este apodo proviene de un cable transatlántico del siglo XIX que retransmitía esta tasa entre los exchanges de Londres y Nueva York.

Cuando se trata de trading de forex, puedes encontrar muchos mercados líquidos. Algunos de los pares con el mayor volumen de trading son USD/JPY, GBP/USD, USD/CHF y EUR/USD. Estos pares se conocen como los principales y consisten en el dólar estadounidense, el yen japonés, la libra esterlina británica, el franco suizo y el euro

¿Por qué la gente hace trading con forex?

El mercado de divisas no se trata solo de especulaciones. Los bancos, las empresas y otras partes que necesitan acceso a efectivo extranjero participan en el trading de forex para facilitar las transacciones internacionales. Las empresas también acuerdan de antemano los tipos de cambio para fijar los costos de futuros cambios de divisas, lo que se conoce como cobertura. Otro caso de uso es que los gobiernos acumulen reservas y cumplan los objetivos económicos, incluida la vinculación de divisas o el impulso de las importaciones/exportaciones.

Para los traders individuales, el mercado de divisas también tiene características atractivas:

- El apalancamiento permite que incluso los pequeños traders inviertan con sumas de capital mayores a las que tienen acceso directo.

- Los costos de entrada son bajos, ya que es posible comprar pequeñas cantidades de moneda. Comprar una acción en el mercado de valores puede costarte miles de dólares, en comparación con ingresar al mercado de divisas por 100 USD.

- Puedes hacer trading en casi cualquier momento, lo que hace que el mercado de divisas sea adecuado para todos los horarios.

- Existe una alta liquidez en el mercado, así como un diferencial de compra/venta bajo.

- Las opciones y futuros son productos estándar. Hacer short al mercado es posible para los traders que no solo quieren comprar y vender en spot al precio de mercado actual.

¿Dónde hacen trading las personas con forex?

A diferencia de las acciones que se operan principalmente en bolsas centralizadas como NYSE o NASDAQ, el trading de forex se realiza en centros de todo el mundo. Los participantes pueden negociar directamente entre sí a través del over-the-counter (OTC) o ingresar a una enorme red de bancos y corredores en el mercado interbancario.

Supervisar este trade internacional de divisas puede resultar complicado debido a las diferentes regulaciones de cada moneda. Si bien muchas jurisdicciones tienen agencias que supervisan el trading dentro del mercado nacional, su alcance internacional es limitado. Si bien es posible que debas adquirir una licencia o pasar por un corredor acreditado para tu trading de forex, esto no impide que los traders simplemente utilicen otros mercados menos regulados para sus actividades.

Cuatro zonas principales constituyen la mayor parte del volumen de trading de forex: Nueva York, Londres, Tokio y Sydney. Como el mercado forex no tiene un punto central, deberías poder encontrar una agencia de corretaje que pueda ayudarte a operar con divisas en todo el mundo.

Existe una amplia variedad de opciones disponibles para los servicios de corretaje en línea que generalmente son gratuitos. No pagarás una comisión directa, pero los corredores de divisas mantendrán un diferencial sobre el precio que ofrecen y el precio real del mercado. Si estás comenzando, elige un corredor que te permita hacer trading con micro lotes. Cubriremos este punto más adelante, pero es, con mucho, la forma más accesible de comenzar a hacer trading en forex.

¿Qué hace que el trading de forex sea único?

Forex tiene muchos aspectos que lo diferencian de otros mercados financieros:

- Tiene una gran cobertura geográfica. Hay 180 monedas extranjeras reconocidas en todo el mundo, lo que crea mercados para ellas en casi todos los países.

- Es extremadamente líquido y tiene un enorme volumen de trading.

- Sus precios de mercado se ven afectados por numerosos factores globales. Estos incluyen política, condiciones económicas, especulación, remesas y más.

- Está abierto al mercado aproximadamente las 24 horas del día, cinco días a la semana. Debido a que el mercado no está completamente centralizado, casi siempre hay una bolsa o corretaje disponible para tu uso. Los mercados están cerrados los fines de semana, pero todavía hay operaciones fuera de horario disponibles en algunas plataformas.

- Sus márgenes de beneficio pueden ser bajos a menos que operes en grandes volúmenes. Se pueden rentabilizar ligeras diferencias en el tipo de cambio mediante grandes transacciones.

¿Cómo hace trading la gente en forex?

Hay algunas opciones cuando se trata de forex que pueden tomar los traders individuales. La forma más sencilla es comprar un par de divisas en el mercado spot y mantenerlo (hold). Por ejemplo, compra EUR en el par USD/EUR. Si la contra divisa se aprecia, puedes venderla por tu divisa base y llevarte una ganancia.

Un aspecto interesante del trading de forex es la posibilidad de obtener beneficios a través de diferenciales de tipos de interés. Los bancos centrales de todo el mundo establecen diferentes tipos de interés que brindan oportunidades de inversión para los traders de forex. Al intercambiar tu efectivo y depositarlo en un banco extranjero, es posible ganar más dinero que si dejas tus fondos en casa.

Sin embargo, existen costos adicionales, que incluyen comisiones de remesas, cargos bancarios y diferentes regímenes fiscales. Debes considerar todos los posibles costos adicionales para que tus estrategias funcionen. Las oportunidades y ganancias de arbitraje suelen ser mínimas, por lo que tus márgenes serán reducidos. Una comisión inesperada puede acabar con todas las ganancias esperadas.

¿Qué es un pip?

Un pip (porcentaje en puntos) es el incremento de precio más pequeño posible que puede hacer un par de forex. Mirando GBP/USD nuevamente:

Un movimiento hacia arriba o hacia abajo de 0.0001 sería la cantidad mínima que el par puede moverse (1 pip). Sin embargo, no todas las monedas se operan con cuatro decimales. Cualquier par con el yen japonés como cotización estándar tiene un pip de 0.01 debido a que no hay decimalización de la moneda.

Pipettes

Algunos corredores y exchanges rompen el estándar y ofrecen pares que extienden el número de decimales. GBP/USD, por ejemplo, irá a cinco lugares decimales en lugar de los cuatro habituales. El USD/JPY suele tener dos decimales, pero puede llegar a tres. Este decimal adicional se conoce como pipette.

¿Qué es un lote en el trading de forex?

En el trading de forex , las divisas se compran y venden en cantidades específicas conocidas como lotes. A diferencia de los mercados de valores, estos lotes de monedas extranjeras se operan a valores establecidos. Un lote suele ser 100.000 unidades de la moneda base en un par, pero también puedes comprar cantidades más pequeñas, incluidos lotes mini, micro y nano.

Lote | Unidades |

Estándar | 100.000 |

Mini | 10.000 |

Micro | 1,000 |

Nano | 100 |

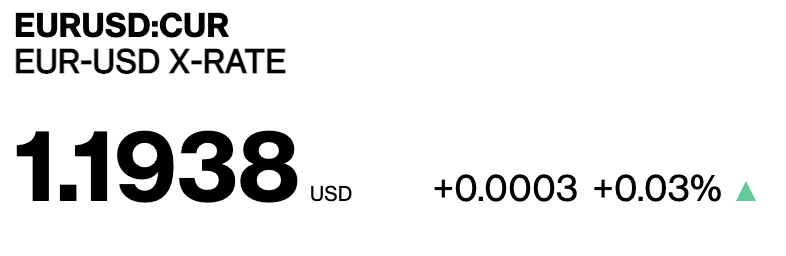

Cuando se trabaja con lotes, es fácil calcular sus ganancias y pérdidas con cambios de pip. Veamos EUR/USD como ejemplo:

Si compras un lote estándar de EUR/USD, has comprado 100.000 EUR por 119.380 USD. Si el par aumenta su precio en un pip y vendes tu lote, esto equivale a un cambio de 10 unidades de la divisa cotizada. Esta apreciación significa que venderás tus 100.000 EUR por 119.390 USD y obtendrás una ganancia de 10 USD. Si el precio aumenta diez pips, entonces será una ganancia de 100 USD.

A medida que el trading se ha vuelto cada vez más digitalizado, los tamaños de lote estándar han disminuido en popularidad a favor de opciones más flexibles. Por otra parte, los grandes bancos incluso han aumentado el tamaño de sus lotes estándar hasta 1 millón para adaptarse al gran volumen que operan.

¿Cómo funciona el apalancamiento en el trading de forex?

Uno de los rasgos únicos del mercado forex son sus márgenes de beneficio relativamente pequeños. Para mejorar tus ganancias, deberás aumentar el volumen que estás operando. Los bancos pueden hacer esto con bastante facilidad, pero es posible que las personas no tengan acceso a suficiente capital y en su lugar puedan utilizar el apalancamiento.

Veamos un ejemplo. Si quisieras comprar un lote de este par (100.000 EUR), necesitarías aproximadamente 120.000 USD al precio actual. Si eres un pequeño trader sin acceso a estos fondos, podrías considerar obtener un apalancamiento de 50x (margen del 2%). En este caso, solo necesitas proporcionar 2,400 USD para acceder a 120,000 USD en el mercado de divisas.

Si el par baja 240 pips (2,400 USD), tu posición se cerrará y tu cuenta se liquidará (perderás todos tus fondos). Cuando te apalancas, los pequeños movimientos en el precio pueden provocar cambios repentinos y grandes en tus ganancias o pérdidas. La mayoría de los corredores te permitirán aumentar el margen de tu cuenta y recargarlo según sea necesario.

¿Cómo funciona la cobertura en forex?

Con cualquier moneda flotante, siempre existe la posibilidad de que el tipo de cambio se mueva. Mientras que los especuladores intentan obtener beneficios de la volatilidad, otros valoran la estabilidad. Por ejemplo, una empresa que planea expandirse internacionalmente puede querer fijar un tipo de cambio para planificar mejor sus gastos. Pueden hacer esto con bastante facilidad con un proceso llamado cobertura.

Contratos de futuros

Supón que ingresas un contrato de futuros para comprar un lote de USD/EUR a 0.8400 (compras 100,000 USD por 84,000 EUR) en un año. Quizás estés vendiendo en la Eurozona y quieras repatriar tus ganancias en un año. Un contrato de futuros elimina el riesgo de una posible apreciación del dólar estadounidense frente al euro y te ayuda a planificar mejor tus finanzas. En este caso, si el dólar estadounidense se aprecia, cada euro comprará menos dólares al repatriar los fondos.

Si el dólar estadounidense se aprecia y el USD/EUR está en 1.000 Sin embargo, en lugar de esta comisión, ingresaría el contrato previamente acordado de un lote de USD/EUR a 0.8400 (100,000 USD por 84,000 EUR). En este sencillo ejemplo, habrás ahorrado un coste de 16,000 EUR por lote, sin tener en cuenta ninguna comisión.

Opciones

Las opciones ofrecen una forma similar de reducir el riesgo mediante la cobertura. Pero a diferencia de los futuros, las opciones te dan la opción de comprar o vender un activo a un precio predeterminado en una fecha específica o antes. Después de pagar un precio de compra (la prima), un contrato de opción puede protegerte de una apreciación o depreciación no deseada en un par de divisas.

Por ejemplo, si una empresa británica vende bienes y servicios en los EE. UU., Podrían comprar una opción call GBP/USD. Este instrumento les permite comprar GBP/USD en el futuro a un precio predeterminado. Si la libra se ha apreciado o mantenido su tasa cuando se realiza el pago en dólares estadounidenses, la empresa solo ha perdido el precio pagado por el contrato de opciones. Si la libra se deprecia frente al dólar, ya habrán cubierto su tasa y podrán obtener un precio mejor que el ofrecido en el mercado.

Arbitraje de tasa de interés cubierta

Con las tasas de interés que varían en todo el mundo, los traders de forex pueden arbitrar estas diferencias mientras compensan el riesgo de que se mueva el tipo de cambio. Una de las formas más comunes de hacer esto es con el arbitraje de tasas de interés cubiertas. Esta estrategia de trading cubre los movimientos de precios futuros del par de divisas para reducir el riesgo.

Paso 1: encontrar una oportunidad de arbitraje

Toma, por ejemplo, el par EUR/USD con una tasa de 1.400. La tasa de interés para los depósitos en la Eurozona es del 1%, mientras que en los EE.UU. Es del 2%. Entonces, 100.000 EUR invertidos en la Eurozona te devolverán 1,000 EUR de beneficio después de un año. Sin embargo, si pudiera invertir el dinero en los EE.UU., Te proporcionaría 2,000 EUR de ganancia si se mantiene el tipo de cambio. Sin embargo, este ejemplo simplificado no tiene en cuenta las comisiones, los costos bancarios y otros gastos que también debes tener en cuenta.

Paso 2: cobertura de tu tipo de cambio

Con un contrato de futuros EUR/USD a un año con una tasa a plazo de 1.4100, puedes aprovechar la tasa de interés mejorada en la de EE.UU y garantizar un rendimiento fijo. La tasa a plazo es la tasa de cambio acordada que se utiliza en el contrato.

Un banco o corredor calcula esta tasa con una fórmula matemática que considera diferentes tasas de interés y el precio spot actual. La tasa a plazo agrega una prima o un descuento en comparación con la tasa spot según las condiciones del mercado. En preparación para el arbitraje, entramos en un contrato de futuros para vender un lote de EUR/USD a una tasa de 1.41 en un año.

Paso 3: completar el arbitraje

En esta estrategia, compras un lote de EUR/USD a 1.400 en el mercado spot para darte 100,000 EUR por 140,000 USD. Una vez que tengas los fondos de tu trade en spot, deposítalos en los EE.UU. Durante un año con un interés del 2%. Cuando termine el año, tendrás 142,800 USD en total.

El siguiente paso es convertir los 142,800 USD a Euros. Con el contrato de futuros, vendes (short) los 142,800 USD a la tasa de 1.4100 acordada, lo que te da aproximadamente 101,276.60 EUR.

Paso 4: Comparar las ganancias

Comparemos la ganancia que obtienes aquí con y sin cobertura de la tasa, asumiendo que todo lo demás se mantiene. Después de pasar por la estrategia de arbitraje de intereses cubiertos en EE.UU., Tendrás 101,276.60 EUR. Si no se cubriera, tendrías 102,000 EUR, como se mencionó anteriormente. Entonces, ¿por qué la gente se protege si esto genera menos ganancias?

Principalmente, los traders se protegen para evitar el riesgo de fluctuaciones en el tipo de cambio. Un par de divisas rara vez se mantendrá estable durante un año. Entonces, mientras que el beneficio es de 723.40 EUR menos, hemos conseguido al menos garantizar 1,276.60 EUR. Otro factor es que asumimos que el banco central no cambiará la tasa de interés durante el año, lo que no siempre es el caso.

En conclusión

Para cualquier persona interesada en la economía internacional, el comercio y los asuntos globales, el mercado forex ofrece una alternativa única a las acciones y los valores. El trading de forex puede parecer menos accesible que las criptomonedas o las acciones para los pequeños inversores. Pero con el auge de los corredores en línea y la creciente competencia para llevar los servicios financieros al público, forex no está tan fuera de tu alcance. Muchos traders de forex confían en el apalancamiento para obtener ganancias decentes. Estas estrategias conllevan un alto riesgo de liquidación, así que asegúrate de comprender muy bien los mecanismos antes de asumir riesgos.