L'instrument financier sous-jacent d'un contrat à terme peut être n'importe quel type d'actif : action, matière première, devise, paiement d'intérêts ou obligation.

Cependant, contrairement aux contrats à terme gré à gré, les contrats à terme sont normalisés du point de vue contractuel (en tant qu'accords juridiques) et sont tradés sur des places spécifiques (bourse de contrats futures). Les contrats à terme sont donc ainsi soumis à un ensemble de règles particuliers, pouvant inclure par exemple, la taille des contrats et les taux d'intérêt quotidiens. Dans de nombreux cas, l'exécution des contrats à terme est garantie par une chambre de compensation (clearing house), permettant aux parties de trader avec des risques de contrepartie réduits.

Si des formes primitives de marchés à terme existent depuis l'Europe du 17e siècle, le Dōjima Rice Exchange (Japan) est considéré comme le premier échange de contrats à terme de l'histoire. Au Japon du début du 18e siècle, la plupart des paiements étaient effectués en riz, de sorte que les contrats à terme ont commencé à être utilisés comme moyen de se couvrir contre les risques associés à l'instabilité des prix du riz.

Avec la démocratisation des systèmes de trading électronique, la popularité des contrats à terme, ainsi qu'une série de cas d'utilisation, se sont répandus dans l'ensemble du secteur financier.

Les différentes fonctions des contrats à terme

Dans le contexte de l'industrie financière, les contrats à terme remplissent généralement certaines des fonctions suivantes :

- Couverture et gestion des risques : les contrats à terme peuvent être utilisés pour limiter ses risques. Par exemple, un fermier peut vendre des contrats à terme de ses produits afin de s'assurer d'en obtenir un certain prix dans le futur, même si les conditions du marché sont défavorables. Ou encore, un investisseur japonais qui possède des obligations du Trésor américain peut acheter des contrats futures JPYUSD pour un montant égal au paiement du coupon trimestriel (taux d'intérêt) afin de bloquer la valeur du coupon en JPY à un taux prédéfini et ainsi couvrir son exposition au dollar.

- Levier : les contrats à terme permettent aux investisseurs d'utiliser des effets de levier. Ces contrats ayant une date d'expiration, les investisseurs peuvent utiliser des effets de levier sur leurs positions. Par exemple, un effet de levier 3:1 permet aux traders d'avoir une position trois fois plus importante que son solde.

- Position courte : les contrats à terme permettent aux investisseurs de prendre une position courte sur un actif. Lorsqu'un investisseur décide de vendre des contrats à terme sans même posséder l'actif sous-jacent, on parle de « position à nue ».

- Diversifier ses actifs : les investisseurs peuvent s'exposer à des actifs qu'il est difficile de trader sur le marché spot. Les matières premières telles que le pétrole sont généralement coûteuses à livrer et impliquent des frais de stockage élevés. Grâce aux contrats à terme, les investisseurs et les traders peuvent spéculer sur une plus grande variété de classes d'actifs sans avoir à les négocier physiquement.

- Découverte des prix : les marchés à terme sont un guichet unique pour vendeurs et acheteurs ( l'offre rencontre la demande) pour plusieurs classes d'actifs telles que les matières premières. Le prix de pétrole peut par exemple être déterminé en fonction de la demande en temps réel sur les marchés futures, plutôt que par une interaction physique dans une station service.

Mécanisme de règlement

La date d'expiration d'un contrat à terme est le dernier jour où l'activité de trading est possible pour ce contrat spécifique. Passé cette date, le trading est interrompu et les contrats sont réglés. Il existe deux principaux mécanismes de règlement des contrat à terme :

- Règlement physique : l'actif sous-jacent est échangé entre les deux parties ayant convenu d'un contrat à un prix prédéfini. La partie qui était short (vente) a l'obligation de livrer l'actif à la partie long (achat).

- Règlement en espèces : l'actif sous-jacent n'est pas échangé directement. À la place, une partie paie à l'autre un montant qui reflète la valeur actuelle de l'actif. Voici un exemple typique d'un contrat à terme réglé en espèces : un contrat à terme sur le pétrole, où l'argent est échangé plutôt que des barils sur le pétrole, car il serait assez compliqué de négocier physiquement des milliers de barils.

Les contrats à terme réglés en espèces sont plus pratiques et plus populaires que les contrats réglés physiquement, même pour les titres financiers liquides ou les instruments à revenu fixe dont la propriété peut être transférée assez rapidement (du moins en comparaison avec des actifs physiques comme des barils de pétrole).

Cependant, les contrats à terme réglés en espèces peuvent conduire à la manipulation du prix de l'actif sous-jacent. Ce type de manipulation du marché est communément appelé « changement de clôture », c'est-à-dire un terme qui décrit des activités de trading anormales qui perturbent intentionnellement les registres d'ordres lorsque les contrats à terme se rapprochent de leur date d'expiration.

Stratégies de sortie pour les contrats à terme

Après avoir pris une position sur un contrat à terme, les traders ont trois possibilités :

- Compensation : désigne l'action de clôturer une position de contrat à terme en créant une opération inverse de même valeur. Ainsi, si un trader est short sur 50 contrats à terme, il peut ouvrir une position long de taille égale, neutralisant ainsi sa position initiale. La stratégie de compensation permet aux traders de réaliser leurs gains ou pertes avant la date de règlement.

- Rollover : cela se produit lorsqu'un trader décide d'ouvrir une nouvelle position sur un contrat à terme après avoir compensé sa position initiale, prolongeant ainsi la date d'expiration. Par exemple, si un trader est long sur 30 contrats à terme expirant la première semaine de janvier, mais qu'il souhaite prolonger sa position pendant six mois, il peut compenser la position initiale et ouvrir une nouvelle position de la même taille, la date d'expiration étant fixée à la première semaine de juillet.

- Règlement : si un trader ne réalise pas de compensation ou de rollover, le contrat sera normalement réglé sa date d'expiration. À ce stade, les parties concernées sont légalement tenues d'échanger leurs actifs (ou leurs liquidités) en fonction de leur position.

Modèles de prix des contrats à terme : le contango et la rétrogradation

À partir du moment où les contrats à terme sont créés et jusqu'à leur règlement, le prix du marché des contrats change constamment en réponse aux forces d'achat et de vente.

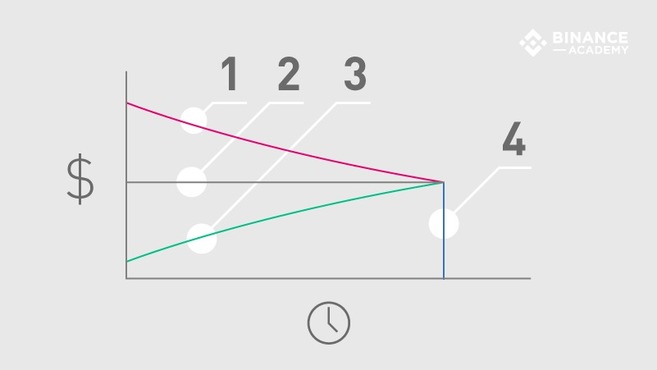

La relation entre l'échéance et les prix variables des contrats à terme génère différents modèles de prix, que l'on appelle communément le contango (1) et la rétrogradation (3). Ces modèles de prix sont directement liés au prix au comptant attendu (2) d'un actif à la date d'expiration (4), comme illustré ci-dessous.

- Contango (1) : condition de marché où le prix du contrat à terme est supérieur au prix au comptant attendu.

- Prix au comptant attendu (2) : prix anticipé de l'actif au moment du règlement (date d'expiration). Il convient de noter que le prix au comptant attendu n'est pas toujours constant, c'est-à-dire qu'il peut varier en fonction de l'offre et de la demande du marché.

- Rétrogradation (3) : condition de marché où le prix du contrat à terme est inférieur au prix au comptant attendu.

- Date d'expiration (4) : le dernier jour des activités de trading pour un contrat à terme avant le règlement.

Alors que les conditions de marché de contango ont tendance à être plus favorables aux vendeurs (positions short) qu'aux acheteurs (positions long), les marchés de rétrogradation sont généralement plus avantageux pour les acheteurs.

Dans un scénario de contango, les contrats à terme sont tradés au-dessus du prix au comptant prévu, généralement pour des raisons de commodité. Par exemple, un trader de contrats à terme peut décider de payer une prime pour des marchandises physiques qui seront livrées à une date ultérieure, de sorte qu'il n'a pas à se soucier de payer des dépenses telles que le stockage et l'assurance (l'or est un bon populaire). En outre, les entreprises peuvent utiliser des contrats à terme pour bloquer leurs dépenses futures sur des valeurs prévisibles, en achetant des produits de base indispensables à leur service (exemple : un producteur de pain peut acheter des contrats à terme sur le blé).

D'autre part, un marché de déport a lieu lorsque les contrats à terme sont tradés en dessous du prix au comptant attendu. Les spéculateurs achètent des contrats à terme dans l'espoir de réaliser un gain si le prix augmente comme prévu. Par exemple, un trader de contrats à terme peut acheter des contrats de barils de pétrole à 30 $ chacun aujourd'hui, alors que le prix au comptant prévu est de 45 $ pour l'année prochaine.

Pour conclure

En tant que type normalisé de contrat à terme gré à gré, les contrats à terme font partie des outils les plus utilisés dans le secteur financier et leurs diverses fonctionnalités les rendent adaptés à un large éventail de cas d'utilisation. Toutefois, il est important de bien comprendre les mécanismes sous-jacents des contrats à terme et leurs marchés particuliers avant d'investir dedans.