Forward- ja futuurilepingud on lepingud, mis võimaldavad kauplejatel, investoritel ja toorainetootjatel spekuleerida vara tulevase hinnaga. Need lepingud toimivad kahe osapoole kohustusena, mis võimaldab kaubelda instrumendiga tulevikulisel kuupäeval (lõpptähtajal) lepingu sõlmimise hetkel kokkulepitud hinnaga.

Forward- või futuurilepingu aluseks olevaks finantsinstrumendiks võib olla mis tahes vara, näiteks aktsia, tooraine, valuuta, intressimakse või isegi võlakiri.

Kuid erinevalt forwardlepingutest on futuurilepingud lepingu seisukohast standardiseeritud (juriidiliste kokkulepetena) ja nendega kaubeldakse spetsiaalsetes kohtades (futuurilepingute börsid). Seetõttu kehtivad futuurilepingute suhtes konkreetsed eeskirjad, mis võivad hõlmata näiteks lepingute suurust ja päevaseid intressimäärasid. Paljudel juhtudel tagab futuurilepingute täitmise arvelduskoda, mis võimaldab osapooltel kaubelda vähendatud vastaspoole riskidega.

Kuigi 17. sajandil loodi Euroopas futuuriturgude algelised vormid, peetakse Dōjima riisibörsi (Jaapan) esimeseks loodud futuuribörsiks. 18. sajandi alguses tehti Jaapanis enamik makseid riisiga, mistõttu hakati kasutama futuurilepinguid, et kaitsta end ebastabiilsete riisihindadega seotud riskide eest.

Elektrooniliste kauplemissüsteemide tekkimisega muutus futuurilepingute populaarsus koos mitmesuguste kasutusviisidega laialt levinud kogu finantssektoris.

Futuurilepingute funktsioonid

Finantssektori kontekstis täidavad futuurilepingud tavaliselt mõnda järgmistest funktsioonidest.

Riskimaandamine ja riskijuhtimine: futuurilepinguid saab kasutada konkreetse riski maandamiseks. Näiteks võib põllumajandustootja müüa oma toodetele futuurilepinguid, et tagada tulevikus kindel hind, hoolimata ebasoodsatest sündmustest ja turukõikumistest. Või võib Jaapani investor, kes omab USA riigivõlakirju, osta JPYUSD futuurlepinguid summa eest, mis on võrdne kvartaalse kupongimaksega (intressimäärad), et lukustada kupongi väärtus JPY-des eelnevalt kindlaks määratud kursiga ja seega teha USD-positsiooni riskimaandamist.

Võimendus: futuurilepingud võimaldavad investoritel luua võimendatud positsioone. Kuna lepingud arveldatakse aegumiskuupäeval, saavad investorid oma positsiooni võimendada. Näiteks 3:1 võimendus võimaldab kauplejatel siseneda positsiooni, mis on kolm korda suurem kui nende kauplemiskonto saldo.

Lühike positsioon: futuurilepingud võimaldavad investoritel vara lühikeseks müüa. Kui investor otsustab müüa futuurilepinguid ilma alusvara omamata, nimetatakse seda tavaliselt „katteta positsiooniks“.

Varade mitmekesisus: investorid saavad kokku puutuda varadega, millega on raske kohapeal kaubelda. Toorainete, nagu nafta, tarnimine on tavaliselt kulukas ja nendega kaasnevad suured ladustamiskulud, kuid futuurilepingute kasutamise kaudu saavad investorid ja kauplejad spekuleerida suurema hulga varaklassidega, ilma et nad peaksid nendega füüsiliselt kauplema.

Hindade avastamine: futuuriturg on ühepeatuseline koht kus müüjad ja ostjad (nt pakkumine ja nõudlus) kohtuvad mitme varaklassi, näiteks toorainete puhul. Näiteks nafta hinda saab määrata pigem seoses reaalajas toimuva nõudlusega futuuriturgudel kui kohaliku suhtluse kaudu bensiinijaamas.

Arveldusmehhanismid

Futuurlepingu aegumiskuupäev on selle konkreetse lepinguga kauplemise viimane päev. Pärast seda kauplemine peatatakse ja lepingud arveldatakse. Futuurlepingute arveldamiseks on kaks peamist mehhanismi:

Füüsiline arveldus: alusvara vahetatakse kahe lepingu sõlminud poole vahel eelnevalt kindlaks määratud hinnaga. Pool, kes müüs lühikeseks (müüs), on kohustatud andma vara üle poolele, kellel oli pikk positsioon (ostis).

Rahaarveldus: alusvara otse ei vahetata. Selle asemel maksab üks pool teisele poolele summa, mis kajastab vara jooksvat väärtust. Üks tüüpiline näide rahas arveldatavast futuurilepingust on nafta futuurileping, mille puhul vahetatakse pigem raha kui naftabarreleid, kuna tuhandete barrelitega füüsiline kauplemine oleks üsna keeruline.

Sularahas arveldatavad futuurilepingud on mugavamad ja seetõttu populaarsemad kui füüsiliselt arveldatavad lepingud, isegi likviidsete finantsväärtpaberite või fikseeritud tuluga instrumentide puhul, mille omandit saab üsna kiiresti üle kanda (vähemalt võrreldes füüsiliste varadega, nagu naftabarrelid).

Sularahas arveldatavad futuurilepingud võivad aga viia alusvara hinnaga manipuleerimiseni. Seda tüüpi turumanipulatsiooni nimetatakse tavaliselt „banging the close“ – mis on termin, mis kirjeldab ebanormaalset kauplemistegevust, mis tahtlikult häirib tehingukorralduste raamatuid, kui futuurilepingud lähenevad oma aegumiskuupäevale.

Futuurilepingutest väljumise strateegiad

Pärast futuurilepingu positsiooni võtmist on kolm peamist tegevust, mida futuuridega kauplejad saavad teha:

tasaarvestus: viitab futuurilepingu positsiooni sulgemisele, luues vastupidise sama väärtusega tehingu. Seega, kui kauplejal on 50 lühikeseks müüdud futuurilepingut, võib ta avada võrdse suurusega pika positsiooni, neutraliseerides oma esialgse positsiooni. Tasaarvestusstrateegia võimaldab kauplejatel realiseerida oma kasumit või kahjumit enne arvelduspäeva.

Pikendamine: (rollover) toimub siis, kui kaupleja otsustab avada uue futuurilepingu positsiooni pärast esialgse tasaarvestamist, pikendades sisuliselt aegumiskuupäeva. Näiteks kui kaupleja on pikas positsioonis 30 futuurilepinguga, mis aeguvad jaanuari esimesel nädalal, kuid ta soovib oma positsiooni pikendada kuue kuu võrra, võib ta esialgse positsiooni tasaarvestada ja avada uue sama suure positsiooni, mille aegumiskuupäevaks on määratud juuli esimene nädal.

Arveldus: kui futuuridega kaupleja ei tasaarvesta või pikendata oma positsiooni, arveldatakse leping lõpptähtajal. Sel hetkel on asjaosalised õiguslikult kohustatud vahetama oma vara (või sularaha) vastavalt oma positsioonile.

Futuurilepingute hinnamustrid: contango ja normaalne deport (backwardation)

Alates hetkest, mil futuurilepingud luuakse, kuni nende arveldamiseni muutub lepingu turuhind pidevalt vastuseks ostu- ja müügijõududele.

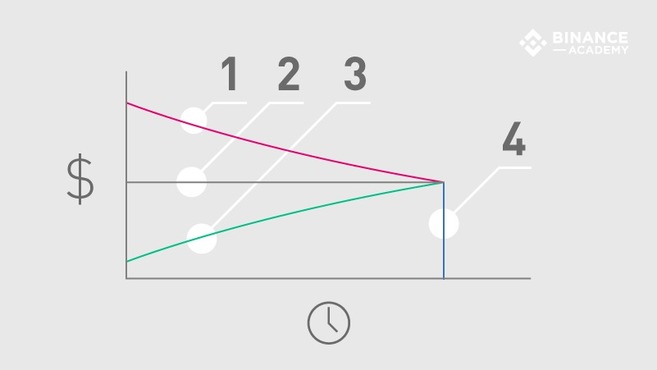

Futuurlepingute tähtaja ja muutuvate hindade vaheline seos loob erinevaid hinnamustreid, mida tavaliselt nimetatakse contangoks (1) ja normaalseks depordiks (3). Need hinnamustrid on otseselt seotud vara eeldatava turuhinnaga (2) aegumiskuupäeval (4), nagu on allpool näidatud.

Contango (1): turutingimus, kus futuurilepingu hind on kõrgem kui eeldatav tulevane turuhind.

Eeldatav turuhind (2): eeldatav vara hind arveldamise hetkel (aegumiskuupäev). Pane tähele, et oodatav turuhind ei ole alati konstantne, st see võib muutuda sõltuvalt turu pakkumisest ja nõudlusest.

Normaalne deport (3): turutingimus, kus futuurilepingute hind on madalam kui eeldatav tulevane turuhind.

Aegumiskuupäev (4): konkreetse futuurilepingu viimane kauplemispäev enne arveldamist.

Kuigi contango turutingimused kipuvad olema soodsamad müüjatele (lühikesed positsioonid) kui ostjatele (pikad positsioonid), on normaalsed deport-turud tavaliselt soodsamad ostjatele.

Aegumiskuupäevale lähenedes eeldatakse, et futuurilepingu hind läheneb järk-järgult hetkehinnale, kuni need on lõpuks sama väärtusega. Kui futuurileping ja turuhind ei ole aegumiskuupäeval samad, saavad kauplejad arbitraaživõimalustest kiiret kasumit teenida.

Contango stsenaariumi puhul kaubeldakse futuurilepingutega eeldatavast turuhinnast kõrgemal, tavaliselt mugavuse tõttu. Näiteks võib futuuridega kaupleja otsustada maksta lisatasu füüsilise kauba eest, mis tarnitakse tulevikus, nii et ta ei pea muretsema selliste kulude nagu ladustamise ja kindlustuse eest (kuld on populaarne näide). Lisaks võivad ettevõtted kasutada futuurilepinguid, et lukustada oma tulevased kulutused prognoositavale väärtusele, ostes oma teenuse jaoks hädavajalikke kaupu (nt leivatootja ostab nisu futuurilepinguid).

Teisest küljest toimub normaalne deport-turg siis, kui futuurilepingutega kaubeldakse oodatavast turuhinnast madalamal tasemel. Spekuleerijad ostavad futuurilepinguid lootuses saada kasumit, kui hind ootuspäraselt tõuseb. Näiteks võib futuuridega kaupleja osta täna naftabarreli lepinguid 30 dollari eest, samas kui järgmise aasta oodatav turuhind on 45 dollarit.

Lõppmärkused

Kuna futuurilepingud on standardiseeritud forwardlepingute liik, on need finantssektoris üks enim kasutatavaid vahendeid ja nende erinevad funktsioonid muudavad need sobivaks paljude eri kasutusviiside jaoks. Siiski on oluline, et enne vahendite investeerimist oleks hea arusaamine futuurilepingute ja nende konkreetsete turgude aluseks olevatest mehhanismidest.

Kuigi vara hinna „lukustamine“ tulevikus on teatud tingimustel kasulik, ei ole see alati turvaline – eriti kui lepingutega kaubeldakse marginaaliga. Seetõttu kasutatakse sageli riskijuhtimisstrateegiaid, et leevendada futuurilepingutega kauplemisega seotud vältimatuid riske. Mõned spekuleerijad kasutavad ka tehnilise analüüsi indikaatoreid koos fundamentaalse analüüsi meetoditega, et saada ülevaade futuuriturgude hinnamuutusest.