Forwardové a futures kontrakty sú v podstate zmluvy, ktoré umožňujú obchodníkom, investorom a výrobcom komodít špekulovať o budúcej cene aktíva. Tieto kontrakty fungujú ako záväzok dvoch strán, ktorý umožňuje obchodovanie s nástrojom k budúcemu dátumu (dátum vypršania platnosti) za cenu dohodnutú v okamihu vytvorenia kontraktu.

Podkladovým finančným nástrojom forwardového alebo futures kontraktu môže byť akékoľvek aktívum, napríklad kapitál, komodita, mena, platba úroku, dokonca aj dlhopis.

Futures kontrakty, na rozdiel od forwardových kontraktov, sú štandardizované z pohľadu kontraktu (ako právne dohody) a obchoduje sa s nimi na konkrétnych miestach (burzy futures kontraktov). Preto futures kontrakty podliehajú určitému súboru pravidiel, medzi ktoré môže patriť napríklad veľkosť kontraktov a denné úrokové sadzby. V mnohých prípadoch je realizácia futures kontraktov garantovaná zúčtovacím centrom, čo umožňuje stranám obchodovanie so zníženým rizikom protistrany.

Hoci primitívne formy futures trhov vznikali v Európe v 17. storočí, za prvú burzu futures sa považuje ryžová burza Dōjima (Japonsko). Na začiatku 18. storočia sa väčšina platieb v Japonsku uskutočňovala vo forme ryže. Preto sa futures kontrakty začali používať ako spôsob zabezpečenia proti rizikám spojeným s nestabilnými cenami ryže.

So vznikom elektronických obchodných systémov sa popularita futures kontraktov, spolu s celým radom prípadov použitia, rozšírila v celom finančnom odvetví.

Funkcie futures kontraktov

V kontexte finančného odvetvia futures kontrakty štandardne slúžia na niektoré z nasledujúcich funkcií:

Zaistenie a riadenie rizika: futures kontrakty je možné využiť na zmiernenie špecifického rizika. Farmár môže napríklad predávať futures kontrakty na svoje produkty, aby si zabezpečil, že v budúcnosti dostane určitú cenu, a to aj napriek nepriaznivým udalostiam a výkyvom na trhu. Alebo japonský investor, ktorý vlastní americké štátne dlhopisy, si môže kúpiť futures kontrakty JPYUSD za sumu rovnajúcu sa štvrťročnej výplate kupónu (úrokové sadzby) ako spôsob, ako uzamknúť hodnotu kupónu v JPY pri vopred stanovenej sadzbe, a tým zabezpečiť svoje vystavenie USD.

Finančná páka: futures kontrakty umožňujú investorom vytvárať pozície s pákovým efektom. Keďže kontrakty sa vyrovnávajú v deň vypršania platnosti, investori môžu pre svoju pozíciu využiť pákový efekt. Napríklad pákový efekt 3 : 1 umožňuje obchodníkom vstúpiť do pozície trikrát väčšej, než je ich zostatok na obchodnom účte.

Krátka expozícia: futures kontrakty umožňujú investorom krátkodobé vystavenie aktívu. Keď sa investor rozhodne predať futures kontrakty bez toho, aby vlastnil podkladové aktívum, bežne sa to označuje ako „nekrytá pozícia“.

Rozmanitosť aktív: investori sú schopní vystaviť sa aktívam, s ktorými je ťažké spotové obchodovanie. Dodanie komodít, ako napríklad ropa, je zvyčajne nákladné a zahŕňa vysoké náklady na skladovanie. Pomocou futures kontraktov však investori a obchodníci môžu špekulovať s rozmanitejšou ponukou tried aktív bez toho, aby s nimi museli fyzicky obchodovať.

Zisťovanie cien: trhy s futures sú jednotné kontaktné miesto pre predajcov a kupujúcich (t. j. stretáva sa tu ponuka a dopyt) pre viacero tried aktív, ako napríklad komodity. Napríklad cenu ropy možno stanoviť skôr vo vzťahu k dopytu na trhoch s futures v reálnom čase než prostredníctvom osobnej návštevy čerpacej stanice.

Mechanizmy vyrovnania

Dátum vypršania platnosti futures kontraktu je posledný deň, kedy prebieha obchodná činnosť pre konkrétny kontrakt. Potom sa obchodovanie zastaví a kontrakty sa vyrovnajú. Na vyrovnanie futures kontraktov existujú dva hlavné mechanizmy:

Fyzické vyrovnanie: podkladové aktívum sa vymení medzi dvomi stranami, ktoré podpísali zmluvu, za vopred stanovenú cenu. Predávajúca strana (krátka pozícia) má povinnosť dodať aktívum kupujúcej strane (dlhá pozícia).

Peňažné vyrovnanie: podkladové aktívum sa nevymieňa priamo. Namiesto toho jedna strana zaplatí druhej strane sumu, ktorá odráža aktuálnu hodnotu aktív. Jedným z typických príkladov futures kontraktov vyrovnaných v hotovosti je futures kontrakt na ropu, kde sa vymieňa skôr hotovosť než barely s ropou, pretože fyzické obchodovanie s tisíckami barelov by bolo zrejme dosť komplikované.

Futures kontrakty vyrovnané v hotovosti sú pohodlnejšie, preto sú aj obľúbenejšie ako kontrakty s fyzickým vyrovnaním. Platí to dokonca aj v prípade likvidných finančných cenných papierov alebo nástrojov s pevným výnosom, ktorých vlastníctvo sa dá previesť pomerne rýchlo (aspoň v porovnaní s fyzickými aktívami, ako sú barely ropy).

Futures kontrakty vyrovnané v hotovosti však môžu viesť k manipulácii s cenou podkladového aktíva. Tento typ trhovej manipulácie sa štandardne označuje ako „ovplyvňovanie ceny po uzávierke“. Ide o termín, ktorý popisuje abnormálne obchodné aktivity, ktoré zámerne narúšajú knihy objednávok, keď sa blíži dátum vypršania platnosti futures kontraktov.

Výstupné stratégie pre futures kontrakty

Po uzavretí futures kontraktu existujú tri hlavné činnosti, ktoré môžu obchodníci s futures vykonávať:

Kompenzácia: označuje činnosť uzavretia pozície futures kontraktu vytvorením opačnej transakcie s rovnakou hodnotou. To znamená, že ak má obchodník 50 futures kontraktov v krátkej pozícii, môže otvoriť dlhú pozíciu s rovnakou veľkosťou, čím neutralizuje svoju počiatočnú pozíciu. Stratégia kompenzácie umožňuje obchodníkom realizovať svoje zisky alebo straty pred dátumom vyrovnania.

Predĺženie: nastáva, keď sa obchodník rozhodne otvoriť novú pozíciu futures kontraktu po kompenzácii jeho pôvodnej pozície, čím sa v podstate predĺži dátum vypršania platnosti. Ak má napríklad obchodník 30 futures kontraktov v dlhej pozícii, ktorých platnosť vyprší v prvý januárový týždeň, ale chce svoju pozíciu predĺžiť o 6 mesiacov, môže predĺžiť počiatočnú pozíciu a otvoriť novú pozíciu s rovnakou veľkosťou s dátumom vypršania platnosti určeným na prvý júlový týždeň.

Vyrovnanie: ak futures obchodník nevykompenzuje alebo nepredĺži svoju pozíciu, zmluva bude vyrovnaná v deň vypršania platnosti. V tomto bode sú zúčastnené strany zo zákona povinné vymeniť si svoj majetok (alebo hotovosť) podľa ich pozície.

Cenové modely futures kontraktov: contango a normálna backwardation

Od okamihu vytvorenia futures kontraktov až po ich vyrovnanie sa trhová cena kontraktov neustále mení. Je to v podstate reakcia na nákupné a predajné sily.

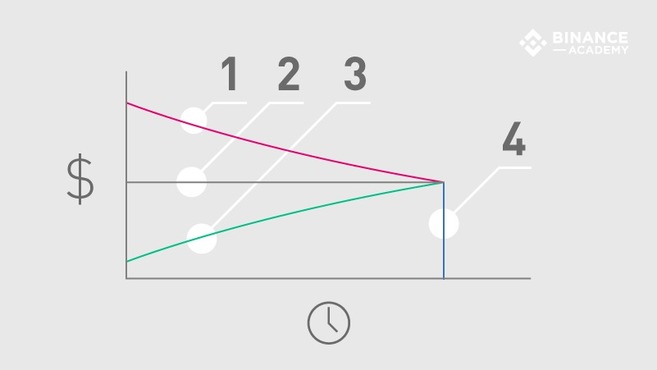

Vzťah medzi splatnosťou a meniacimi sa cenami futures kontraktov vytvára rôzne cenové modely, ktoré sa bežne označujú ako contango (1) a normálna backwardation (3). Tieto cenové modely priamo súvisia s očakávanou spotovou cenou (2) aktíva k dátumu vypršania platnosti (4), ako je znázornené nižšie.

Contango (1): stav na trhu, pri ktorom je cena futures kontraktu vyššia ako očakávaná budúca spotová cena.

Očakávaná spotová cena (2): očakávaná cena aktíva v okamihu vyrovnania (dátum vypršania platnosti). Upozorňujeme, že očakávaná spotová cena nie je vždy konštantná. To znamená, že sa môže meniť v závislosti od ponuky a dopytu na trhu.

Normálna backwardation (3): stav na trhu, pri ktorom je cena futures kontraktov nižšia ako očakávaná budúca spotová cena.

Dátum vypršania platnosti (4): posledný deň obchodných aktivít pre konkrétny futures kontrakt pred vyrovnaním.

Zatiaľ čo model contango zvykne byť priaznivejší pre predávajúcich (krátke pozície) ako pre kupujúcich (dlhé pozície), trhy s normálnou backwardation zvyknú byť priaznivejšie pre kupujúcich.

S blížiacim dátumom vypršania platnosti sa očakáva, že cena futures kontraktu bude postupne približovať k spotovej cene, až kým nakoniec obe nedosiahnu rovnakú hodnotu. Ak k dátumu vypršania platnosti futures kontrakt a spotová cena nie sú rovnaké, obchodníci budú môcť dosiahnuť rýchle zisky z arbitrážnych príležitostí.

V modeli contango sa futures kontrakty obchodujú nad očakávanou spotovou cenou, väčšinou z dôvodu prehľadnosti. Futures obchodník sa napríklad môže rozhodnúť zaplatiť prémiu za fyzické komodity, ktoré budú dodané v budúcnosti, takže sa nemusí zaoberať platením nákladov, ako napr. skladovanie a poistenie (obľúbeným príkladom je zlato). Okrem toho môžu spoločnosti použiť futures kontrakty na uzamknutie svojich budúcich výdavkov na predvídateľných hodnotách, nákupom komodít, ktoré sú pre ich služby nevyhnutné (napr. výrobca chleba nakupujúci futures kontrakty na pšenicu).

Na druhej strane, trh s normálnou backwardation sa vyskytuje vtedy, keď sa futures kontrakty obchodujú pod očakávanou spotovou cenou. Špekulanti nakupujú futures kontrakty v nádeji, že zarobia, ak cena podľa očakávania stúpne. Futures obchodník môže napríklad dnes nakupovať kontrakty na barely ropy za 30 USD, zatiaľ čo očakávaná spotová cena na budúci rok je 45 USD.

Záverečné myšlienky

Ako štandardizovaný typ forwardových zmlúv patria futures kontrakty medzi najpoužívanejšie nástroje vo finančnom odvetví. Vďaka rôznym funkciám sa hodia na širokú škálu prípadov použitia. Než investujete finančné prostriedky, je dôležité dôkladne porozumieť základom fungovania futures kontraktov a ich konkrétnych trhov.

Aj keď „uzamknutie“ ceny aktíva v budúcnosti je za určitých okolností užitočné, nie vždy je to bezpečné. Najmä ak sú zmluvy obchodované na maržu. Na zmiernenie nevyhnutných rizík spojených s obchodovaním s futures kontraktmi sa preto často používajú stratégie riadenia rizík. Niektorí špekulanti tiež používajú indikátory technickej analýzy spolu s metódami fundamentálnej analýzy, aby získali prehľad o cenovom pohybe na trhoch s futures.