Contenido

La

venta en corto permite a los traders beneficiarse del declive del precio de un activo. Se trata de una forma muy habitual de gestionar el

riesgo de caída,

proteger (hedge) los fondos existentes o, simplemente, expresar una perspectiva

bajista sobre el mercado.

Sin embargo, la venta en corto puede ser a veces una

estrategia de trading excepcionalmente arriesgada. No sólo porque el precio de un activo no tiene un límite superior, sino también por los "short squeezes". Un "short squeeze" puede describirse como un alza repentina del precio. Cuando ésta se produce, muchos vendedores en corto quedan “atrapados” y por ello se apresuran a salir, tratando de cubrir sus posiciones.

En este artículo, analizaremos qué es un "short squeeze", cómo puedes prepararte para uno e, incluso, de qué manera aprovecharte con una

posición larga.

Un "short squeeze" se produce cuando el precio de un activo aumenta de forma brusca, debido a que muchos vendedores en corto se ven forzados a abandonar sus posiciones.

Los vendedores en corto apuestan que el precio de un activo caerá. Si por el contrario, el precio sube, las posiciones cortas empiezan a acumular una pérdida no realizada. A medida que el precio sube, los vendedores en corto pueden verse obligados a cerrar sus posiciones. Esto puede ocurrir vía activación de

stop-losses o

liquidaciones (en contratos con

margen y

futuros). Y también puede producirse, simplemente, porque los traders cierren manualmente sus posiciones para evitar pérdidas aún mayores.

Y bien, ¿cómo cierran sus posiciones los vendedores en corto? Comprando. Es por ello por lo que un "short squeeze" produce una brusca subida del precio. A medida que los vendedores en corto cierran sus posiciones, un efecto dominó de órdenes de compra añade más leña al fuego. Por ello, un "short squeeze" se ve normalmente acompañado por un repunte equivalente en el

volumen de trading.

Este es otro punto a considerar. Cuánto mayor es el interés de los cortos, más fácil será que los vendedores en corto queden atrapados y se vean forzados a cerrar sus posiciones. En otras palabras, cuanta más

liquidez pueda quedar atrapada, mayor será el incremento de la volatilidad gracias al "short squeeze". En este sentido, un "short squeeze" es un incremento temporal de la demanda acompañado de un descenso de la oferta.

Lo contrario de un "short squeeze" es un "long squeeze" –aunque es menos común. Un "long squeeze" es un efecto similar, que se produce cuando los longs se ven atrapados por una presión de venta dominó, lo que lleva a una caída brusca del precia.

Los "short squeeze" ocurren cuando se produce un repentino incremento de la presión de compra. Si has leído nuestro artículo sobre el

shorting o venta en corto, sabrás que ésta puede ser un estrategia de mucho riesgo. Sin embargo, lo que hace que un "short squeeze" sea un acontecimiento particularmente

volátil, es la prisa repentina por cubrir de forma rápida posiciones cortas (a través de órdenes de compra). Esto incluye la activación de muchas

órdenes stop-loss en un nivel del precio relevante, así como muchos vendedores en corto cerrando manualmente sus posiciones al mismo tiempo.

Un short squeeze puede ocurrir esencialmente en cualquier mercado financiero donde se pueda tomar una posición en corto. Al mismo tiempo, la falta de opciones para vender en corto en un mercado también puede generar grandes burbujas de precios. Después de todo, si no hay una buena forma de apostar contra un activo, es posible que siga subiendo durante un período prolongado.

Un requisito previo de un short squeeze puede ser una mayoría de

posiciones en corto sobre

posiciones en largo. Naturalmente, si hay significativamente más posiciones en corto que en largo, hay más liquidez disponible para avivar el fuego. Esta es la razón por la que la relación largo / corto puede ser una herramienta útil para los traders que quieran estar atentos al

sentimiento del mercado. Si deseas verificar la relación largo / corto en tiempo real para

Binance Futures, puedes hacerlo en

esta página.

Algunos traders avanzados buscarán oportunidades potenciales de short squeeze para ir en largo y beneficiarse del rápido aumento del precio. Esta estrategia incluirá acumular una posición antes de que ocurra el squeeze y usar el pico rápido para vender a un precio más alto.

Los short squeezes son muy comunes en el mercado de valores. Por lo general, esto implica un bajo sentimiento en torno a una empresa, un precio de acciones alto percibido y una gran cantidad de posiciones en corto. Si por ejemplo, surgen noticias positivas inesperadas, todas esas posiciones cortas se ven obligadas a comprar, lo que lleva a un aumento en el precio de la acción. Aun así, un short squeeze es más un

patrón técnico que un

evento fundamental.

Según algunas estimaciones, las acciones de Tesla (TSLA) habían sido una de las acciones con más posiciones en corto de la historia. Aun así, el precio ha experimentado una serie de fuertes subidas, probablemente atrapando a muchos vendedores en corto.

Los short squeezes también son bastante comunes en los mercados de

criptomonedas, sobre todo en los mercados de

Bitcoin. El

mercado de derivados de Bitcoin utiliza posiciones de alto apalancamiento, y estas pueden quedar atrapadas o

liquidadas con movimientos de precios relativamente pequeños. Como tal, los short y long squeezes ocurren con frecuencia en los mercados de Bitcoin. Si deseas evitar ser liquidado o atrapado en tales movimientos, considera cuidadosamente la cantidad de

apalancamiento que estás utilizando. También debes adoptar una estrategia de

gestión de riesgos adecuada.

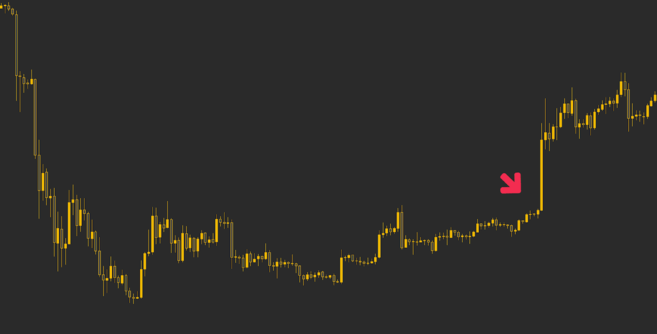

Echa un vistazo a este rango de precios de Bitcoin a continuación desde principios de 2019. El precio se mantuvo en un rango después de un fuerte movimiento a la baja. El

sentimiento del mercado probablemente fue bastante bajo, ya que muchos inversores estarían buscando posiciones en corto, esperando la continuación de la tendencia bajista.

Posible short squeeze en el mercado BTC / USD.

Sin embargo, el precio voló a través del rango con tanta prisa que el área ni siquiera se volvió a probar durante mucho tiempo. Solo se volvió a probar años después, durante la pandemia de coronavirus (también conocida como

"Jueves Negro"). Este rápido movimiento se debió muy probablemente a una amplia cobertura de cortos.

En resumen, se produce un short squeeze cuando los

vendedores en corto quedan atrapados y se ven obligados a cubrir sus posiciones, lo que lleva a un fuerte aumento de precios.

Los short squeezes pueden ser especialmente

volátiles en mercados muy

apalancados. Cuando muchos traders e inversores utilizan un alto apalancamiento, los movimientos de precios también tienden a ser más bruscos, ya que las

liquidaciones en cascada pueden provocar un efecto de cascada.

¿Aún tienes más preguntas sobre cómo ir en corto en

Bitcoin y

criptomonedas? Consulta nuestra plataforma de preguntas y respuestas,

Ask Academy, donde la comunidad de Binance responderá tus preguntas.