Čo je model Stock to Flow?

Zjednodušene povedané, model Stock to Flow (SF alebo S2F) je spôsob, ako merať hojnosť konkrétneho zdroja. Pomer Stock to Flow je množstvo zdroja držaného v rezervách vydelené množstvom, ktoré sa ročne vyprodukuje.

Model Stock to Flow sa vo všeobecnosti aplikuje na prírodné zdroje. Zoberme si ako príklad zlato. Aj keď sa odhady môžu líšiť, Svetová rada pre zlato odhaduje, že celkovo sa doteraz vyťažilo okolo 190 000 ton zlata. Toto množstvo (t. j. celková dodávka) môžeme označiť ako zásoby (stock). Medzitým sa každý rok vyťaží asi 2 500 až 3 200 ton zlata. Toto množstvo môžeme označiť ako príliv (flow).

Pomocou týchto dvoch údajov môžeme vypočítať pomer Stock to Flow. Ale čo to v skutočnosti vlastne znamená? V podstate to ukazuje, aké množstvo daného zdroja sa dostane na trh každý rok v pomere k celkovej dodávke. Čím vyšší je pomer Stock to Flow, tým menšie množstvo vstupuje na trh v porovnaní s celkovou dodávkou. Aktívum s vyšším pomerom Stock to Flow by si teda teoreticky malo dlhodobo udržať svoju hodnotu.

Naproti tomu spotrebný tovar a priemyselné komodity majú zvyčajne nízky pomer Stock to Flow. Prečo je to tak? Keďže ich hodnota zvyčajne pochádza z ich zničenia alebo spotreby, zásoby slúžia zvyčajne len na pokrytie dopytu. Tieto zdroje nemusia mať nevyhnutne vysokú hodnotu ako majetok, takže zvyčajne nefungujú dobre ako investičné aktíva. V niektorých výnimočných prípadoch môže cena rýchlo vzrásť, ak sa v budúcnosti očakáva nedostatok, ale inak výroba drží krok s dopytom.

Je dôležité poznamenať, že samotný nedostatok nemusí znamenať, že zdroj by mal byť cenný. Napríklad zlato nie je až také vzácne – veď k dispozícii je 190 000 ton! Pomer Stock to Flow naznačuje, že je cenné, pretože ročná produkcia v porovnaní s existujúcimi zásobami je relatívne nízka a konštantná.

Aký je pomer Stock to Flow zlata?

Zlato má historicky najvyšší pomer Stock to Flow spomedzi drahých kovov. Ale koľko to presne je? Vráťme sa k nášmu predchádzajúcemu príkladu. Vydeľme celkovú dodávku 190 000 ton číslom 3 200 a dostaneme pomer Stock to Flow na úrovni približne 59. To nám hovorí, že pri súčasnej rýchlosti produkcie by ťažba 190 000 ton zlata trvala približne 59 rokov.

Stojí za to mať na pamäti, že odhady, koľko nového zlata sa každý rok vyťaží, sú... nuž, len odhadmi. Ak zvýšime ročnú produkciu (Flow) na 3 500, pomer Stock to Flow klesne na hodnotu približne 54.

Keď už sme pri tom, prečo nevypočítať celkovú hodnotu všetkého vyťaženého zlata? To sa dá v niektorých smeroch prirovnať k trhovej kapitalizácii kryptomien. Ak vezmeme cenu okolo 1 500 USD za trójsku uncu zlata, celková hodnota všetkého zlata vyjde približne 9 biliónov USD. Znie to ako veľa, ak by ste všetko toto zlato spojili do jednej kocky, táto kocka by sa zmestila na jeden futbalový štadión!

Pre porovnanie, najvyššia celková hodnota siete Bitcoin bola koncom roka 2017 okolo 300 miliárd USD a v čase písania tohto článku sa pohybuje na hodnote okolo 120 miliárd USD.

Model Stock to Flow a bitcoin

Ak pochopíte, ako bitcoin funguje, nebude pre vás ťažké pochopiť, prečo by aplikácia modelu Stock to Flow naň mohla dávať zmysel. Model v podstate berie bitcoiny porovnateľne so vzácnymi komoditami, ako napríklad zlato alebo striebro.

Zlato a striebro sa často nazývajú uchovávateľmi hodnoty. V dlhodobom horizonte by si teoreticky mali zachovať svoju hodnotu kvôli ich relatívnemu nedostatku a nízkemu prílevu. Navyše, je veľmi ťažké výrazne zvýšiť ich dodávku v krátkom čase.

Podľa zástancov modelu Stock to Flow je podobným zdrojom aj bitcoin. Je vzácny, jeho výroba je relatívne nákladná a jeho maximálna dodávka je obmedzená na 21 miliónov kusov. Vydávanie dodávok bitcoinu je tiež definované na úrovni protokolu, vďaka čomu je tok úplne predvídateľný. Možno ste už počuli o halvingoch bitcoinu. Ide o situáciu, keď sa množstvo nových dodávok vstupujúcich do systému zníži na polovicu. Deje sa tak každých 210 000 blokov (približne štyri roky).

Celková vyťažená dodávka BTC (%) a bloková dotácia (BTC).

Podľa zástancov tohto modelu tieto vlastnosti v kombinácii vytvárajú vzácny digitálny zdroj s hlboko presvedčivými vlastnosťami na udržanie hodnoty v dlhodobom horizonte. Okrem toho predpokladajú, že existuje štatisticky významný vzťah medzi modelom Stock to Flow a trhovou hodnotou. Podľa prognóz modelu by cena bitcoinu mala v priebehu času zaznamenať výrazný nárast v dôsledku neustáleho znižovania pomeru Stock to Flow.

Okrem iného sa aplikácia modelu Stock to Flow na bitcoin často pripisuje autorovi vystupujúcemu pod menovkou PlanB a jeho článku Modelovanie hodnoty bitcoinu vo vzácnosti.

Aký je pomer Stock to Flow bitcoinu?

Aktuálna cirkulujúca dodávka bitcoinu je približne 18 miliónov bitcoinov, zatiaľ čo nová dodávka je približne 0,7 milióna ročne. V čase písania tohto článku sa pomer Stock to Flow bitcoinu pohybuje okolo 25. Po ďalšom halvingu v máji 2020 sa pomer zvýši na niečo nad 50.

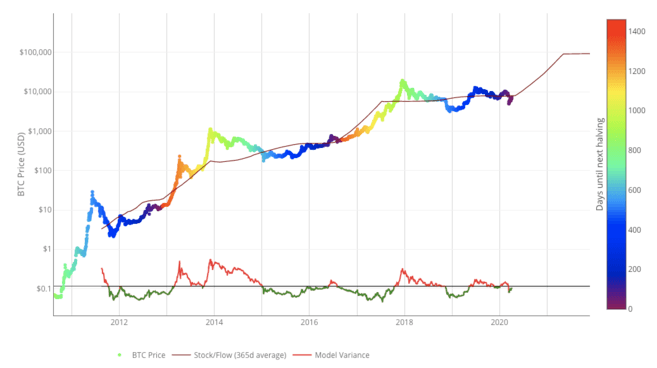

Na obrázku nižšie môžete vidieť historický vzťah 365-dňového kĺzavého priemeru pomeru Stock to Flow bitcoinu s jeho cenou. Farebne sme tiež označili dátumy halvingu bitcoinu na cenovej krivke BTC.

Model Stock to Flow pre bitcoin. Zdroj: LookIntoBitcoin.com

Pozrite si najaktuálnejšie ceny bitcoinu (BTC).

Obmedzenia modelu Stock to Flow

Aj keď je Stock to Flow zaujímavý model na meranie nedostatku, neposkytuje ucelený pohľad. Modely sú silné len do tej miery, do akej sú silné ich predpoklady. V prvom rade, model Stock to Flow sa spolieha na predpoklad, že nedostatok (ako je meraný modelom) by mal ovplyvňovať hodnotu. Podľa kritikov modelu Stock to Flow tento model zlyhá, ak bitcoin nemá iné užitočné vlastnosti okrem nedostatku dodávky.

Nedostatok zlata, predvídateľný tok a globálna likvidita z neho urobili relatívne stabilného uchovávateľa hodnoty v porovnaní s fiat menami, ktoré sú náchylné na devalváciu.

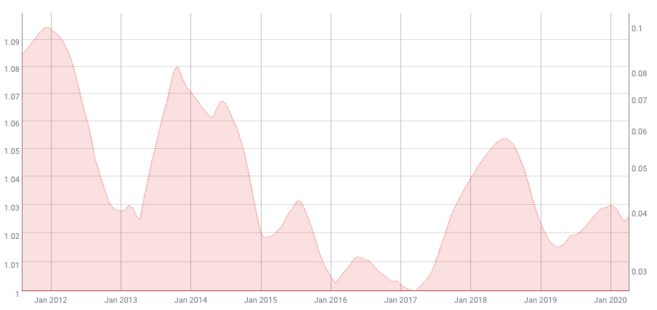

Podľa tohto modelu by sa časom mala znižovať aj volatilita bitcoinu. Potvrdzujú to historické údaje z Coinmetrics.

200-dňový kĺzavý priemer 180-dňovej volatility bitcoinu. Zdroj: Coinmetrics.io

Ocenenie aktíva si vyžaduje zohľadnenie jeho volatility. Ak je volatilita do určitej miery predvídateľná, model oceňovania môže byť spoľahlivejší. Bitcoin je však známy svojimi veľkými cenovými pohybmi.

Zatiaľ čo volatilita môže na makroúrovni klesať, bitcoin je už od svojho počiatku oceňovaný na voľnom trhu. To znamená, že cena je väčšinou samoregulovaná na otvorenom trhu používateľmi, obchodníkmi a špekulantmi. Skombinujte to s relatívne nízkou likviditou a bitcoin bude pravdepodobne náchylnejší na náhle výkyvy volatility ako iné aktíva. Takže ani s tým model nemusí počítať.

Tento model by mohli podkopať aj iné vonkajšie faktory, ako napríklad ekonomické udalosti nazývané čierna labuť. Aj keď je nutné poznamenať, že to isté platí v podstate pre akýkoľvek model, ktorý sa snaží predpovedať cenu aktíva na základe historických údajov. Udalosť Čierna labuť má podľa definície prvok prekvapenia. Historické údaje nedokážu brať do úvahy neznáme udalosti.

Záverečné myšlienky

Model Stock to Flow meria vzťah medzi aktuálne dostupnou dodávkou zdroja a rýchlosťou jeho produkcie. Zvyčajne sa používa na drahé kovy a iné komodity, niektorí však tvrdia, že sa môže vzťahovať aj na bitcoin.

V tomto zmysle možno bitcoin považovať za vzácny digitálny zdroj. Podľa tejto metódy analýzy by jedinečné prínosy bitcoinu mali z neho urobiť aktívum, ktoré si dlhodobo zachováva svoju hodnotu.

Každý model je však taký silný ako jeho predpoklady a nemusí byť schopný zohľadniť všetky aspekty hodnotenia bitcoinu. Navyše, v čase písania tohto článku existuje bitcoin len o niečo viac ako desať rokov. Niektorí by mohli namietať, že modely dlhodobého oceňovania, ako napríklad Stock to Flow, potrebujú väčší súbor údajov pre spoľahlivejšiu presnosť.