Obsah

Model stock to flow (SF nebo S2F) je jednoduše řečeno způsob, jak měřit hojnost určitého zdroje. Poměr stock to flow je množství zdroje drženého v rezervách vydělené ročním vyprodukovaným množstvím.

Model stock to flow se obecně používá u přírodních zdrojů. Ukážeme si to na příkladu zlata. Odhady se sice mohou lišit, ale Světová rada pro zlato (WGC – World Gold Council) odhaduje, že celkem bylo vytěženo kolem 190 000 tun zlata. Tohle množství (tj. celková zásoba) je to, co se v modelu označuje jako stock. Každoročně se vytěží asi 2 500–3 200 tun zlata. Toto množství se v modelu označuje jako flow.

Poměr stock to flow se počítá právě z těchto dvou metrik. Ale co to vlastně znamená? V podstatě to ukazuje, jaký přísun daného zdroje vstupuje každý rok na trh vzhledem k celkové zásobě. Čím vyšší poměr stock to flow je, tím menší přísun vzhledem k celkové zásobě vstupuje na trh. Proto by si aktivum s vyšším poměrem stock to flow mělo teoreticky v dlouhodobém horizontu udržet svou hodnotu.

Naopak spotřební zboží a průmyslové komodity mají obvykle poměr stock to flow nízký. Proč to tak je? Vzhledem k tomu, že jejich hodnota obvykle vychází z toho, že se zničí nebo spotřebují, jejich přísun (zásoba) obvykle slouží jen k tomu, aby pokryla poptávku. Tyto zdroje nemají zrovna vysokou hodnotu jako majetek, takže jako investiční aktiva moc dobře nefungují. Ve výjimečných případech může jejich cena rychle vzrůst, pokud se očekává jejich nedostatek, ale jinak výroba drží krok s poptávkou.

Musíme poznamenat, že samotný nedostatek ještě neznamená, že by zdroj měl být hodnotný. Například zlato až tak vzácné není – přece jen je ho 190 000 tun! Poměr stock to flow napovídá, že je hodnotné, protože je jeho roční produkce ve srovnání se stávající zásobou relativně malá a konstantní.

Zlato mělo ze všech cenných kovů historicky nejvyšší poměr stock to flow. Ale kolik to přesně je? Když se vrátíme k našemu předchozímu příkladu a celkovou zásobu o velikosti 190 000 tun podělíme 3 200 tunami ročně, získáme poměr stock to flow s hodnotou asi 59. To nám říká, že při současné rychlosti produkce by vytěžení 190 000 tun zlata trvalo zhruba 59 let.

Je ale nutné si uvědomit, že odhady budoucí roční těžby zlata jsou jen odhady. Když roční produkci (flow) zvýšíme na 3 500 tun, poměr stock to flow klesne na přibližně 54.

Když už jsme u toho, co si tak spočítat celkovou hodnotu zlata, které kdy bylo vytěženo? Tu je možné v některých ohledech srovnat s

tržní kapitalizací kryptoměn. Pokud budeme počítat s cenou 1 500 USD za trojskou unci, celková hodnota veškerého zlata dosáhne asi 9 bilionů USD. Zní to jako hodně, ale kdybyste všechno zlato slili do jedné kostky, vešla by se na jeden fotbalový stadion.

Nejvyšší hodnota

bitcoinové sítě koncem roku 2017 byla 300 miliard USD a v době psaní tohoto článku se pohybuje kolem 120 miliard USD.

Pokud chápete, jak funguje

Bitcoin, nebude pro vás obtížné pochopit, proč u něj použití modelu stock to flow dává smysl. Tento model v podstatě nahlíží na bitcoiny jako na jiné vzácné komodity (zlato nebo stříbro).

Zlato a stříbro se často označují za uchovatele hodnoty. Teoreticky by si z dlouhodobého hlediska měly vzhledem k relativnímu nedostatku a nízké roční produkci zachovávat svou hodnotu. A co víc, jejich zásobu je velmi obtížné v krátké době výrazně navýšit.

Podle zastánců modelu stock to flow je na tom

Bitcoin podobně. Je vzácný, jeho produkce je poměrně nákladná a jeho

maximální zásoba je omezená 21 miliony coinů. Emise bitcoinů je navíc definována na úrovni protokolu, takže jejich roční produkce je naprosto předvídatelná. Možná jste také slyšeli o

bitcoinovém půlení, kdy se množství nových bitcoinů vstupujících do systému každých 210 000 bloků půlí (přibližně každé čtyři roky).

Celková zásoba vytěžených BTC (%) a odměna za blok (BTC).

Podle zastánců tohoto modelu vytváří kombinace těchto vlastností vzácný digitální zdroj s nesmírně přesvědčivými rysy vhodnými k dlouhodobému udržení hodnoty. Navíc předpokládají, že mezi hodnotou stock to flow a tržní hodnotou existuje statisticky významný vztah. Podle projekcí modelu by cena Bitcoinu měla vzhledem k neustále rostoucímu poměru stock to flow v průběhu času výrazně růst.

Aktuální množství

bitcoinů v oběhu je asi 18 milionů a ročně se vytěží přibližně 0,7 milionů bitcoinů. V době psaní článku se poměr stock to flow Bitcoinu pohyboval kolem hodnoty 25. Po dalším půlení v květnu 2020 se poměr zvýší někam k hodnotě 50.

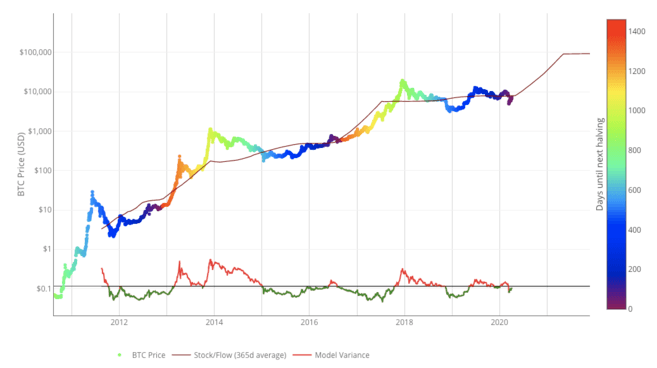

Na následujícím obrázku si můžete prohlédnout historický vztah 365denního

klouzavého průměru ceny Bitcoinu vzhledem k modelu stock to flow. Na svislé ose jsme také označili data

bitcoinového půlení.

Chcete začít s kryptoměnami? Kupte si Bitcoin na platformě Binance!

Model stock to flow je sice zajímavý z pohledu měření vzácnosti, ale nepočítá se všemi částmi celku. Modely jsou jen tak silné jako jejich předpoklady. Model stock to flow se spoléhá na předpoklad, že by vzácnost, tak jak ji tento model měří, měl zvyšovat hodnotu. Pokud Bitcoin nebude mít jiné užitečné vlastnosti než omezenou nabídku, tak podle kritiků modelu stock to flow tento model selže.

Vzácnost zlata, jeho předvídatelná těžba a globální likvidita z něj ve srovnání s devalvujícími fiat měnami udělaly relativně stabilní uchovatel hodnoty.

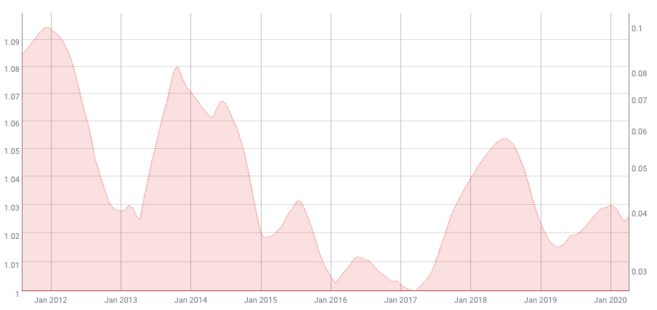

Podle tohoto modelu by volatilita Bitcoinu měla také časem klesnout. Potvrzují to historické údaje z webu Coinmetrics.

200denní klouzavý průměr 180denní volatility Bitcoinu. Zdroj: CoinMetrics.io

Ocenění aktiva vyžaduje zohlednění jeho volatility. Pokud je volatilita do jisté míry předvídatelná, může být model oceňování spolehlivější. Bitcoin je ale notoricky známý svými velkými cenovými pohyby.

Zatímco volatilita může na makro úrovni klesat, Bitcoin je oceňován na volném trhu už od svého počátku. To znamená, že cenu z velké části samoregulují uživatelé, obchodníci a spekulanti na otevřeném trhu. Když to spojíme s relativně nízkou

likviditou, Bitcoin bude pravděpodobně vystaven náhlým výkyvům volatility mnohem víc než jiná aktiva. Což také nemusí tento model umět započítat.

Model stock to flow mohou podrýt další externí faktory, jako jsou

neočekávané ekonomické události (takzvané „black swan events“ - události typu černá labuť). To ale na druhou stranu platí pro prakticky libovolný model, který se snaží předpovídat cenu aktiva na základě historických dat. Neočekávaná událost je už ze své podstaty překvapením a historická data nemohou s neznámými událostmi počítat.

Model stock to flow měří vztah mezi aktuálně dostupnou zásobou zdroje a jeho rychlostí produkce. Obvykle se používá u drahých kovů a dalších komodit, ale podle některých může platit i pro Bitcoin.

V tomto smyslu je možné na Bitcoin nahlížet jako na vzácný digitální zdroj. Podle této metody analýzy by z něj jeho jedinečné vlastnosti měly udělat aktivum, které si dlouhodobě udržuje hodnotu.

Každý model je ale jen tak silný jako jeho předpoklady, které nemusí být schopny zohlednit všechny aspekty ocenění Bitcoinu. A co víc, v době psaní tohoto článku je tu Bitcoin jen něco málo přes deset let. Někteří by mohli namítnout, že dlouhodobé modely ocenění, jako je model stock to flow, potřebují ke spolehlivější přesnosti větší množství dat.