Úvod

Pre nováčika v obchodovaní alebo investovaní môže byť čítanie grafov náročná úloha. Niektorí sa spoliehajú na svoj vnútorný pocit a investujú na základe svojej intuície. Aj keď táto stratégia môže dočasne fungovať v býčom trhovom prostredí, z dlhodobého hľadiska to s najväčšou pravdepodobnosťou nebude.

Obchodovanie a investovanie sú v podstate hry pravdepodobnosti a riadenia rizík. Takže schopnosť čítať sviečkové grafy je životne dôležitá pre takmer akýkoľvek investičný štýl. Tento článok vysvetlí, čo sú sviečkové grafy a ako ich čítať.

Čo je to sviečkový graf?

Sviečkový graf je typ finančného grafu, ktorý graficky znázorňuje pohyby ceny aktíva v danom časovom rámci. Ako už názov napovedá, skladá sa zo sviečok, z ktorých každý predstavuje rovnaký čas. Sviečky môžu predstavovať prakticky akékoľvek obdobie, od sekúnd až po roky.

Sviečkové grafy pochádzajú približne zo 17. storočia. Za ich vytvorenie ako nástroja na vytváranie grafov sa často pripisuje japonský obchodník s ryžou zvaný Homma. Jeho nápady boli pravdepodobne tým, čo poskytlo základ tomu, čo sa teraz používa ako moderný sviečkový graf. Hommove zistenia boli vylepšené mnohými, najmä Charlesom Dowom, jedným z otcov modernej technickej analýzy.

Zatiaľ čo sviečkové grafy možno použiť na analýzu akýchkoľvek iných typov údajov, väčšinou sa používajú na uľahčenie analýzy finančných trhov. Ak sa správne používajú, sú to nástroje, ktoré môžu obchodníkom pomôcť zmerať pravdepodobnosť výsledkov v pohybe cien. Môžu byť užitočné, pretože umožňujú obchodníkom a investorom vytvárať si vlastné nápady na základe ich analýzy trhu.

Ako fungujú sviečkové grafy?

Na vytvorenie jednotlivých sviečok sú potrebné nasledujúce cenové body:

Open – Prvá zaznamenaná obchodná cena aktíva v danom časovom rámci.

High — Najvyššia zaznamenaná obchodná cena aktíva v danom časovom rámci.

Nízka – Nnajnižšia zaznamenaná obchodná cena aktíva v danom časovom rámci.

Cena po uzávierke — Posledná zaznamenaná obchodná cena aktíva v danom časovom rámci.

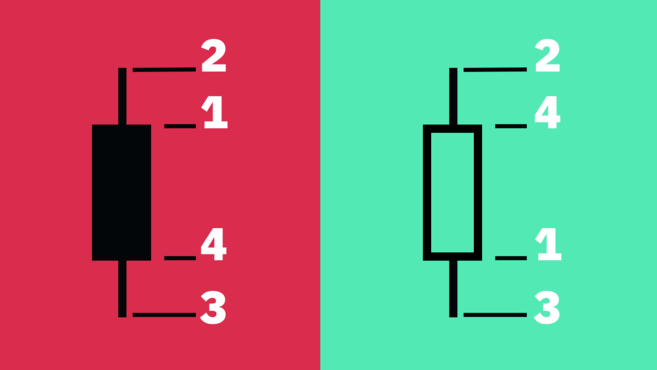

Súhrnne sa tento súbor údajov často označuje ako hodnoty OHLC. Vzťah medzi cenou pri otvorení, vysokou, nízkou a cenou po uzávierke určuje, ako bude sviečka vyzerať.

Vzdialenosť medzi Cenou pri otvorení a Cenou po uzávierke sa označuje ako telo, zatiaľ čo vzdialenosť medzi telom a Vysokou/Nízkou sa označuje ako knôt alebo tieň. Vzdialenosť medzi Vysokou a Nízkou cenou sviečky sa nazýva rozsah sviečky.

Ako čítať sviečkové grafy

Mnohí obchodníci považujú sviečkové grafy za čitateľnejšie ako konvenčnejšie stĺpcové a čiarové grafy, aj keď poskytujú podobné informácie. Sviečkové grafy sa dajú prečítať na prvý pohľad a ponúkajú jednoduché znázornenie cenovej akcie.

V praxi sviečka zobrazuje bitku medzi býkmi a medveďmi za určité obdobie. Vo všeobecnosti platí, že čím je telo dlhšie, tým intenzívnejší bol nákupný alebo predajný tlak počas meraného časového rámca. Ak sú knôty na sviečke krátke, znamená to, že maximum (alebo minimum) meraného časového rámca bolo blízko zatváracej ceny.

Farba a nastavenia sa môžu líšiť v závislosti od rôznych nástrojov na vytváranie grafov, ale vo všeobecnosti, ak je telo zelené, znamená to, že aktívum sa uzavrelo vyššie, ako sa otvorilo. Červená znamená, že cena sa počas meraného časového rámca posunula dole, takže Cena po uzávierke (Close) bola nižšia ako Cena pri otvorení (Open).

Niektorí chartisti uprednostňujú použitie čiernobielych zobrazení. Takže namiesto použitia zelenej a červenej, grafy predstavujú pohyby nahor s dutými sviečkami a pohyby nadol s čiernymi sviečkami.

Čo vám sviečkové grafy nepovedia

Aj keď sú svietniky užitočné pri poskytovaní všeobecnej predstavy o cenovom pohybe, nemusia poskytnúť všetko, čo potrebujete na komplexnú analýzu. Napríklad svietniky nezobrazujú podrobne, čo sa stalo v intervale medzi Open a Close, iba vzdialenosť medzi týmito dvoma bodmi (spolu s najvyššou a najnižšou cenou).

Napríklad, zatiaľ čo knôty svietnika nám hovoria o najvyššom a najnižšom období, nevedia nám povedať, ktorý z nich bol prvý. Vo väčšine nástrojov na vytváranie grafov je však možné časový rámec zmeniť, čo obchodníkom umožňuje priblížiť sa k nižším časovým rámcom, aby získali ďalšie podrobnosti.

Sviečkové grafy môžu tiež obsahovať veľa trhového šumu, najmä pri mapovaní nižších časových rámcov. Sviečky sa môžu meniť veľmi rýchlo, čo môže sťažiť ich interpretáciu.

Sviečky Heikin-Ashi

Doteraz sme diskutovali o tom, čo sa niekedy označuje ako japonský sviečkový graf. Existujú však aj iné spôsoby výpočtu sviečok. Technika Heikin-Ashi je jednou z nich.

Heikin-Ashi znamená v japončine „priemerná sviečka“. Takéto sviečkové grafy sa spoliehajú na upravený vzorec, ktorý využíva údaje o priemernej cene. Hlavným cieľom je vyhladiť cenový pohyb a odfiltrovať trhový šum. Ako také môžu sviečky Heikin-Ashi uľahčiť rozpoznanie trendov spotových trhov, cenových vzorcov a možných zvratov.

Obchodníci často používajú sviečky Heikin-Ashi v kombinácii s japonskými sviečkami, aby sa vyhli falošným signálom a zvýšili šance na rozpoznanie trhových trendov. Zelené sviečky Heikin-Ashi bez spodných chvostov vo všeobecnosti naznačujú silný vzostupný trend, zatiaľ čo červené sviečky bez horných knôtov môžu poukazovať na silný klesajúci trend.

Aj keď môžu byť sviečky Heikin-Ashi mocným nástrojom, ako každá iná technika technickej analýzy majú svoje obmedzenia. Keďže tieto sviečky používajú údaje o priemernej cene, vývoj modelov môže trvať dlhšie. Tiež nezobrazujú cenové medzery a môžu zakryť iné cenové údaje.

Záverečné myšlienky

Sviečkové grafy sú jedným z najzákladnejších nástrojov pre každého obchodníka alebo investora. Poskytujú nielen vizuálnu reprezentáciu cenového pohybu pre dané aktívum, ale ponúkajú aj flexibilitu pri analýze údajov v rôznych časových rámcoch.

Rozsiahla štúdia sviečkových grafov a vzorov v kombinácii s analytickým myslením a dostatkom praxe môže obchodníkom nakoniec poskytnúť výhodu nad trhom. Napriek tomu väčšina obchodníkov a investorov súhlasí s tým, že je dôležité zvážiť aj iné metódy, ako napríklad fundamentálnu analýzu.