Осторожно! Много текста.

Токены эластичного предложения имеют изменяющееся предложение. Идея состоит в том, что вместо волатильности цен меняется предложение токенов через события, называемые перебазированием.

Представьте, что протокол Биткоина может регулировать количество Биткоинов в кошельках пользователей для достижения целевой цены. Сегодня у вас 1 BTC. Вы просыпаетесь на следующий день, и теперь у вас есть 2 BTC, но каждый из них обесценился на половину. Так работает механизм перебазирования.

Введение

Уникальный механизм, стоящий за ними, позволяет проводить множество экспериментов. Давайте посмотрим, как работают эти токены.

Что такое токен эластичного предложения

Но ведь многие криптовалюты уже работают с меняющимся предложением, ведь так? Это правда. На данный момент с каждым новым блоком создается 6,25 BTC. После халвинга в 2024 году это число сократится до 3,125 за блок. Выпуск монет предсказуем и позволяет сосчитать, сколько BTC будет в обращении в следующем году или после халвинга.

Токены эластичного предложения работают иначе. Как упоминалось ранее, механизм перебазирования регулирует число токенов в обращении. Допустим, у нас есть токен эластичного предложения, который нацелен на достижение цены в 1 USD. Если цена превысит 1 USD, после перебазирования предложение увеличится и цена каждого токена упадет. Если же цена будет ниже 1 USD, перебазирование сократит предложение, в результате чего цена токенов вырастет.

Что это значит? В результате перебазирования количество токенов в кошельках пользователей изменится. Допустим, у нас есть перебазированный USD (rUSD) — гипотетический токен, целевая цена которого — 1 USD. В нашем аппаратном кошельке находится 100 rUSD. Предположим, цена снижается до 1 USD. Тогда после перебазирования в кошельке останется только 96 rUSD, но в то же время, каждый из них будет стоить больше, чем до перебазирования.

Иными словами, в результате перебазирования запасы пользователей останутся прежними относительно общего предложения. Если до перебазирования у вас был 1% предложения, то и после него у вас будет 1%, даже если количество монет в кошельке изменится. В итоге ваша доля останется прежней независимо от цифр на балансе.

Примеры перебазирования токенов

Ampleforth

Ampleforth — одна из первых монет, которая начала работать с эластичным предложением. Ampleforth стремится быть синтетическим товаром без обеспечения с ценой 1 AMPL = 1 USD. Перебазирование этой монеты происходит каждые 24 часа.

Хотя технически AMPL — это стейблкоин, ценовой график этой монеты демонстрирует, насколько волатильными могут быть токены эластичного предложения.

Цена AMPL стремится к $1, но она может быть весьма волатильной.

Данный ценовой график показывает только цену отдельных токенов AMPL и не учитывает изменения в предложении. Ampleforth крайне волатильна, и торговать ей может быть рискованно.

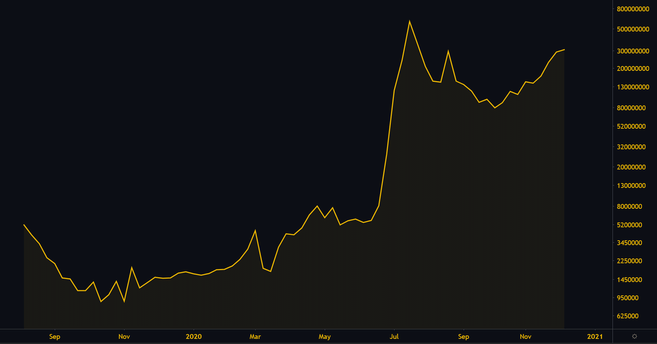

Логарифмическая кривая рыночной капитализации AMPL.

Yam Finance

YAM — это эксперимент под управлением сообщества, где все токены были распределены посредством майнинга ликвидности. Во время его запуска не было ни премайнинга, ни распределения среди основателей — любой пользователь мог свободно получить токены посредством фарминга доходности.

Будучи новым и неизвестным проектом, Yam привлек в свои стейкинг-пулы 600 миллионов долларов США менее чем за два дня. Его высокая ликвидность объяснялась тем, что фарминг YAM был нацелен на держателей популярных монет DeFi, таких как COMP, LEND, LINK, MKR, SNX, ETH, YFI и ETH-AMPL Uniswap LP.

Однако из-за ошибки в механизме перебазирования было создано гораздо больше монет, чем планировалось. Сообщество решило перезапустить проект и перевести его на новый токен-контракт, самостоятельно профинансировав аудит. Теперь будущее Yam полностью зависит от держателей токена YAM.

Риски токенов эластичного предложения

Инвестирование в токены эластичного предложения может быть крайне рискованным. Вкладывайте средства только с полной уверенностью в своих действиях. Старайтесь не опираться исключительно на ценовые графики, поскольку после перебазирования количество ваших токенов изменится.

В результате можно как получить прибыль, так и понести убытки. Если перебазирование будет происходит в период падения цены токена, то вы не только потеряете деньги, но и будете терять токены после каждого перебазирования!

Если вы недостаточно разберетесь в вопросе, инвестиции в перебазируемые токены могут привести к серьезным потерям. Инвестируйте в токены эластичного предложения, только если хорошо понимаете принципы их работы. В противном случае вы не сможете контролировать свои инвестиции и принимать обдуманные решения.

Резюме

Токены эластичного предложения — это довольно интересное нововведение в DeFi. Как мы выяснили, они представляют собой монеты и токены, предложение которых регулируется алгоритмом для достижения целевой цены.

Останутся ли токены эластичного предложения лишь необычным экспериментом или же они займут свою нишу в мире криптовалют? Пока сказать трудно. Однако некоторые протоколы DeFi уже разрабатываются с намерением развивать эту идею.