Tóm lược

Token có nguồn cung đàn hồi có nguồn cung lưu hành có thể thay đổi. Ý tưởng là thay vì biến động giá, điều thay đổi nguồn cung token là các sự kiện được gọi là các rebase (tái cơ sở).

Hãy tưởng tượng nếu giao thức Bitcoin có thể điều chỉnh lượng bitcoin trong ví của người dùng để đạt được giá mục tiêu. Bạn có 1 BTC hôm nay. Bạn thức dậy vào ngày mai và bây giờ bạn có 2 BTC, nhưng mỗi BTC có giá trị chỉ bằng một nửa so với ngày hôm qua. Đó là cách cơ chế rebase hoạt động.

Giới thiệu

Cơ chế độc đáo đằng sau chúng cho phép thực hiện rất nhiều thử nghiệm. Hãy cùng điểm qua nhé.

Token có nguồn cung đàn hồi là gì?

Vậy là hầu hết các đồng tiền mã hóa không thay đổi nguồn cung? Chính xác là như vậy. Hiện tại, có 6,25 BTC mới được đúc với mỗi khối mới. Sau khi giảm một nửa vào năm 2024, con số này sẽ giảm xuống còn 3,125 mỗi khối. Đó là tỷ lệ có thể dự đoán được, vì vậy chúng ta có thể ước tính lượng BTC sẽ tồn tại trong năm tới hoặc sau kỳ giảm một nửa tiếp theo.

Các token có nguồn cung đàn hồi hoạt động theo các cách khác nhau. Như đã đề cập, các token có nguồn cung đàn hồi điều chỉnh nguồn cung lưu hành token theo định kỳ. Giả sử chúng ta có một token có nguồn cung đàn hồi cố gắng đạt được giá trị là 1 USD. Nếu giá trên 1 USD, cơ chế rebase sẽ làm tăng nguồn cung hiện tại, làm giảm giá trị của mỗi token. Ngược lại, nếu giá dưới 1 USD, cơ chế rebase sẽ làm giảm nguồn cung, làm cho mỗi token có giá trị cao hơn.

Điều này có ý nghĩa như thế nào trong thực tế? Số lượng token trong ví của người dùng sẽ thay đổi nếu xảy ra quá trình rebase. Giả sử chúng ta có Rebase USD (rUSD), một token giả định cố gắng đạt mục tiêu giá 1 USD. Bạn có 100 rUSD an toàn trong ví phần cứng của mình. Giả sử giá giảm xuống dưới 1 USD. Sau khi rebase xảy ra, bạn sẽ chỉ có 96 rUSD trong ví của mình, nhưng đồng thời, mỗi khoản sẽ có giá trị tương ứng cao hơn so với trước khi rebase.

Ý tưởng của cơ chế này là tỷ lệ nắm giữ của bạn với tổng nguồn cung sẽ không thay đổi với rebase. Nếu bạn đã có 1% nguồn cung trước khi rebase, bạn vẫn phải có 1% sau đó, ngay cả khi số lượng đồng tiền mã hóa trong ví của bạn đã thay đổi. Về bản chất, bạn giữ cổ phần của mình trong mạng, bất kể giá là bao nhiêu.

Các ví dụ về token có nguồn cung đàn hồi

Ampleforth

Ampleforth là một trong những đồng tiền đầu tiên hoạt động với nguồn cung có thể đàn hồi. Ampleforth hướng tới mục tiêu trở thành hàng hóa tổng hợp không tập trung, trong đó 1 AMPL cố gắng đạt mục tiêu giá 1 USD. Toàn bộ quá trình này lặp lại sau mỗi 24 giờ.

Mặc dù về mặt kỹ thuật là một stablecoin, nhưng biểu đồ giá AMPL cho bạn thấy mức độ biến động của các token có nguồn cung đàn hồi.

Giá AMPL cố gắng giữ mục tiêu 1 đô la, nhưng nó vẫn khá dễ bay hơi.

Lưu ý, biểu đồ giá này chỉ hiển thị giá của từng token AMPL và không tính đến những thay đổi về nguồn cung. Mặc dù vậy, Ampleforth rất dễ bay hơi và nó trở thành một đồng tiền khá rủi ro.

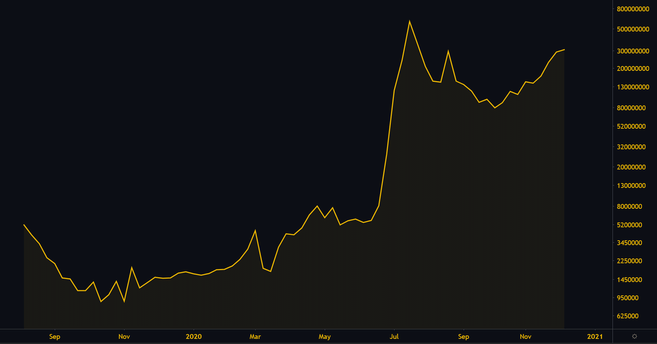

Vốn hóa thị trường AMPL trên thang đo logarit.

Yam Finance

YAM là một thử nghiệm hoàn toàn thuộc sở hữu của cộng đồng, vì tất cả các token đều được phân phối thông qua khai thác thanh khoản. Không có tiền đặt trước, không có sự phân bổ của người sáng lập – toàn bộ token dành cho tất cả mọi người thông qua các chương trình khai thác lợi suất.

Là một dự án hoàn toàn mới và chưa được biết đến nhiều, giá trị bị khóa trên Yam đã đạt được 600 triệu đô-la trên các bể stake, trong vòng chưa đầy hai ngày. Điều có thể đã thu hút rất nhiều thanh khoản là YAM đã nhắm mục tiêu cụ thể đến những người nắm giữ một số đồng token DeFi phổ biến nhất. Đó là các token COMP, LEND, LINK, MKR, SNX, ETH, YFI và ETH-AMPL Uniswap LP.

Tuy nhiên, do một lỗi trong cơ chế rebase, có nhiều nguồn cung hơn đã được đào như kế hoạch. Dự án cuối cùng đã được khởi chạy lại và chuyển sang một hợp đồng token mới sau cuộc kiểm định do cộng đồng tài trợ và nỗ lực chung. Tương lai của Yam hoàn toàn nằm trong tay những người nắm giữ YAM.

Rủi ro của token có nguồn cung đàn hồi

Token có nguồn cung đàn hồi là các khoản đầu tư có rủi ro cao và rất nguy hiểm. Bạn chỉ nên đầu tư vào chúng nếu bạn hoàn toàn hiểu những gì bạn đang làm. Hãy nhớ rằng, việc xem xét biểu đồ giá sẽ không hữu ích vì số lượng token bạn nắm giữ sẽ thay đổi sau khi các đợt tăng giá xảy ra.

Chắc chắn, điều này có thể khuếch đại lợi nhuận của bạn lên phía trước, nhưng nó cũng có thể khuếch đại tổn thất của bạn. Nếu các đợt giảm giá xảy ra trong khi giá token giảm, bạn không chỉ mất tiền do giá token giảm, mà bạn còn sở hữu ngày càng ít token sau mỗi lần rebase!

Vì chúng khá khó hiểu nên việc đầu tư vào các token có nguồn cung đàn hồi có thể sẽ dẫn đến thua lỗ cho hầu hết các nhà giao dịch. Chỉ đầu tư vào các token có nguồn cung đàn hồi nếu bạn có thể nắm bắt đầy đủ các cơ chế đằng sau chúng. Nếu không, bạn không kiểm soát được khoản đầu tư của mình và sẽ không thể đưa ra quyết định sáng suốt.

Tổng kết

Token có nguồn cung đàn hồi là một trong những đổi mới đáng chú ý trong DeFi. Như chúng ta đã thấy, đây là những đồng tiền và token có thể điều chỉnh nguồn cung theo thuật toán để cố gắng đạt được giá mục tiêu.

Các token có nguồn cung đàn hồi chỉ là một thử nghiệm thú vị hay chúng sẽ đạt được sự thu hút đáng kể và tạo ra một thị trường ngách mới? Điều này đó khó nói trước. Nhưng chắc chắn có những thiết kế giao thức DeFi mới đang được phát triển để cố gắng đưa ý tưởng này đi xa hơn.