Moving Average Convergence Divergence (MACD) este un indicator de tip oscilator care este utilizat pe scară largă de către comercianți pentru analiza tehnică (TA). MACD este un instrument de urmărire a tendințelor care utilizează medii mobile pentru a determina momentumul unei acțiuni, criptomonede sau al altui activ care se tranzacționează.

Dezvoltat de Gerald Appel la sfârșitul anilor 1970, indicatorul Moving Average Convergence Divergence urmărește evenimentele de preț care au avut loc deja și, astfel, se încadrează în categoria indicatorilor lagging (care oferă semnale bazate pe acțiunile sau datele din trecut ale prețurilor). MACD poate fi util pentru măsurarea impulsului pieței și a posibilelor tendințe ale prețurilor și este utilizat de mulți traderi pentru a identifica punctele potențiale de intrare și ieșire.

Înainte de a aprofunda mecanismele MACD, este important să înțelegeți conceptul de medii mobile. O medie mobilă (MA) este pur și simplu o linie care reprezintă valoarea medie a datelor anterioare într-o perioadă predefinită. În contextul piețelor financiare, mediile mobile sunt printre cei mai populari indicatori pentru analiza tehnică (TA) și pot fi împărțite în două tipuri diferite: medii mobile simple (SMA) și medii mobile exponențiale (EMA). În timp ce SMA cântăresc toate intrările de date în mod egal, EMA acordă mai multă importanță celor mai recente valori ale datelor (puncte de preț mai noi).

Cum funcționează MACD

Indicatorul MACD este generat prin scăderea a două medii mobile exponențiale (EMA) pentru a crea linia principală (linia MACD), care este apoi utilizată pentru a calcula un alt EMA care reprezintă linia de semnal.

În plus, există histograma MACD, care este calculată pe baza diferențelor dintre aceste două linii. Histograma, împreună cu celelalte două linii, fluctuează deasupra și sub o linie centrală, care este cunoscută și sub numele de linia zero.

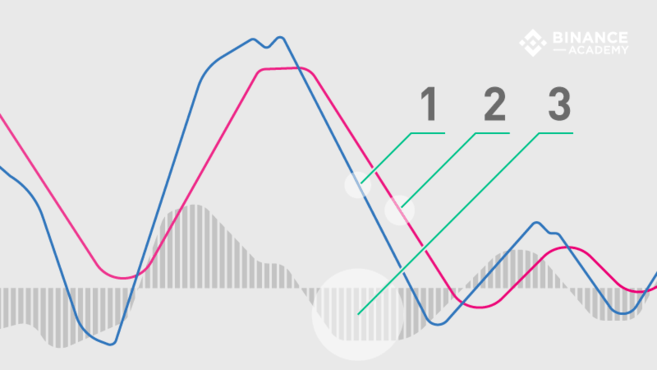

Prin urmare, indicatorul MACD este format din trei elemente care se deplasează în jurul liniei zero:

Linia MACD (1): ajută la determinarea impulsului ascendent sau descendent (tendința pieței). Se calculează prin scăderea a două medii mobile exponențiale (EMA).

Linia de semnal (2): un EMA al liniei MACD (de obicei EMA pe perioadă de 9 zile). Analiza combinată a liniei de semnal cu linia MACD poate fi utilă în identificarea potențialelor inversări sau puncte de intrare și ieșire.

Histograma (3): o reprezentare grafică a divergenței și convergenței dintre linia MACD și linia de semnal. Cu alte cuvinte, histograma se calculează pe baza diferențelor dintre cele două linii.

Linia MACD

În general, mediile mobile exponențiale sunt măsurate în funcție de prețurile de închidere ale unui activ, iar perioadele utilizate pentru calcularea celor două EMA sunt, de obicei, stabilite ca 12 perioade (mai rapide) și 26 de perioade (mai lente). Perioada poate fi configurată în diferite moduri (minute, ore, zile, săptămâni, luni), dar acest articol se va concentra pe setările zilnice. Totuși, indicatorul MACD poate fi personalizat pentru a se potrivi diferitelor strategii de tranzacționare.

Dacă luăm ca exemplu intervalele de timp standard, linia MACD în sine se calculează prin scăderea EMA de 26 de zile din EMA de 12 zile.

Linia MACD = EMA 12z - EMA 26zDupă cum am menționat, linia MACD oscilează deasupra și sub linia zero, iar aceasta este ceea ce semnalează încrucișările cu linia centrală, indicând traderilor când EMA de 12 și 26 de zile își schimbă poziția relativă.

Linia de semnal

În mod implicit, linia de semnal este calculată dintr-o linie EMA de 9 zile a liniei principale și, ca atare, oferă informații suplimentare despre mișcările sale anterioare.

Linia de semnal = EMA 9z a liniei MACDDeși nu sunt întotdeauna exacte, atunci când linia MACD și linia de semnal se încrucișează, aceste evenimente sunt, de obicei, considerate semnale de inversare a tendinței, mai ales atunci când au loc la extremitățile graficului MACD (mult deasupra sau mult sub linia zero).

Histograma MACD

Histograma nu este altceva decât o înregistrare vizuală a mișcărilor relative ale liniei MACD și ale liniei de semnal. Se calculează pur și simplu scăzând una din cealaltă:

Histograma MACD = linia MACD - linia de semnalCu toate acestea, în loc să adauge o a treia linie mobilă, histograma este alcătuită dintr-un grafic cu bare, fiind mai ușor de citit și interpretat vizual. Rețineți că barele histogramei nu au nimic de-a face cu volumul de tranzacționare al activului.

Setări MACD

După cum am menționat, setările implicite pentru MACD se bazează pe EMA pe perioade de 12, 26 și 9 - deci, MACD (12, 26, 9). Cu toate acestea, unii analiști tehnici și grafici modifică perioadele pentru a crea un indicator mai sensibil. De exemplu, MACD (5, 35, 5) este adesea folosit pe piețele financiare tradiționale împreună cu intervale de timp mai mari, cum ar fi graficele săptămânale sau lunare.

Merită să menționăm că, din cauza volatilității ridicate a piețelor de criptomonede, creșterea sensibilității indicatorului MACD poate fi riscantă, deoarece probabil va avea ca rezultat mai multe semnale false și informații înșelătoare.

Cum să citiți graficele MACD

După cum sugerează și numele, indicatorul Moving Average Convergence Divergence urmărește relațiile dintre mediile mobile, iar corelația dintre cele două linii poate fi descrisă ca fiind fie convergentă, fie divergentă. Este convergentă atunci când liniile se apropie una de cealaltă și divergentă când se îndepărtează.

Totuși, semnalele relevante ale indicatorului MACD sunt legate de așa-numitele încrucișări, care au loc atunci când linia MACD trece deasupra sau sub linia centrală (încrucișări cu linia centrală) sau deasupra sau sub linia de semnal (încrucișări cu linia de semnal).

Rețineți că încrucișările atât cu linia centrală, cât și cu cea de semnal pot avea loc de mai multe ori, producând multe semnale false și complicate - în special în ceea ce privește activele volatile, cum ar fi criptomonedele. Prin urmare, nu ar trebui să vă bazați doar pe indicatorul MACD.

Încrucișări cu linia centrală

Încrucișările cu linia centrală au loc atunci când linia MACD se mișcă fie în zona pozitivă, fie în cea negativă. Când trece deasupra liniei centrale, valoarea MACD pozitivă indică faptul că EMA de 12 zile este mai mare decât cea de 26 de zile. În schimb, un MACD negativă este afișată atunci când linia MACD trece sub linia centrală, ceea ce înseamnă că media pe 26 de zile este mai mare decât pe 12 zile. Cu alte cuvinte, o linie MACD pozitivă sugerează un impuls ascendent mai puternic, în timp ce una negativă poate indica un impuls mai puternic în jos.

Încrucișarea cu linia de semnal

Când linia MACD trece deasupra liniei de semnal, traderii o interpretează adesea ca pe o potențială oportunitate de cumpărare (punct de intrare). În schimb, atunci când linia MACD trece sub linia de semnal, traderii tind să o considere o oportunitate de vânzare (punct de ieșire).

Deși încrucișările cu linia de semnal pot fi utile, ele nu sunt întotdeauna de încredere. De asemenea, merită să luați în considerare locul în care au loc pe grafic ca o modalitate de a minimiza riscurile. De exemplu, dacă încrucișarea indică o cumpărare, dar indicatorul de linie MACD este sub linia centrală (negativ), condițiile de piață pot fi considerate în continuare bearish. În schimb, dacă o încrucișare cu linia de semnal indică un potențial punct de vânzare, dar indicatorul liniei MACD este pozitiv (peste linia zero), condițiile de piață sunt în continuare bullish. Într-un astfel de scenariu, urmărirea semnalului de vânzare poate prezenta mai mult risc (având în vedere tendința mai mare).

MACD și divergențele de preț

Împreună cu încrucișarea cu linia centrală și liniile de semnal, graficele MACD pot oferi, de asemenea, perspective prin divergențele dintre diagrama MACD și acțiunea prețului activului.

De exemplu, dacă acțiunea prețului unei criptomonede atinge un maxim mai mare, în timp ce MACD creează un maxim mai scăzut, am avea o divergență bearish, ceea ce indică faptul că, în ciuda creșterii prețului, impulsul ascendent (presiunea de cumpărare) nu este la fel de puternic precum era. Divergențele bearish sunt, de obicei, interpretate ca oportunități de vânzare, deoarece tind să precedă inversarea prețurilor.

Invers, dacă linia MACD formează două minime în creștere care se aliniază cu două minime în scădere ale prețului activelor, atunci aceasta este considerată o divergență bullish, ceea ce sugerează că, în ciuda scăderii prețului, presiunea de cumpărare este mai puternică. Divergențele bullish tind să precedă inversările prețurilor, indicând potențial un minim pe termen scurt (de la un trend descendent la un trend ascendent).

Gânduri de încheiere

Când vine vorba de analiză tehnică, oscilatorul Moving Average Convergence Divergence este unul dintre cele mai utile instrumente disponibile. Nu numai pentru că este relativ ușor de utilizat, ci și pentru că este destul de eficient în identificarea atât a tendințelor pieței, cât și a momentumului pieței.

Cu toate acestea, ca majoritatea indicatorilor TA, MACD nu este întotdeauna precis și poate furniza numeroase semnale false și înșelătoare - în special în cazul activelor volatile sau în timpul unei acțiuni de preț slabe sau laterale. În consecință, mulți traderi folosesc MACD cu alți indicatori - cum ar fi indicatorul RSI - pentru a reduce riscurile și pentru a confirma în continuare semnalele.