Introduktion

Grafmønstre er talrige, når det kommer til teknisk analyse. Vi har allerede talt om dem i En begyndervejledning til klassiske grafmønstre og 12 populære candlestick-grafer i teknisk analyse. Der er dog mange andre mønstre derude, der kan være nyttige for dagshandlende, svinghandlende og langsigtede investorer. Det gyldne kryds og dødskrydset er to gode eksempler.

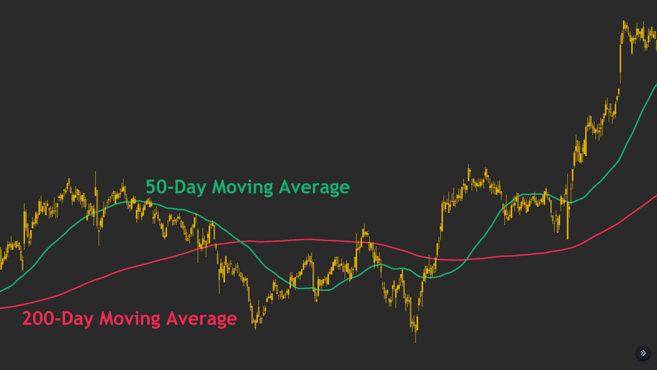

Før vi kommer ind på, hvad et gyldent kryds og et dødskryds er, skal vi forstå, hvad et glidende gennemsnit (moving average, MA) er. Kort sagt er det en linje, der er plottet over en prisgraf, som måler aktivets gennemsnitspris for en given tidsramme. F.eks. vil et 200-dages glidende gennemsnit måle den gennemsnitlige pris på aktivet i de sidste 200 dage. Hvis du vil læse mere om glidende gennemsnit, kan du læse denne artikel: Forklaring af glidende gennemsnit.

Hvad er et gyldent kryds og et dødskryds, og hvordan kan handlende bruge dem i deres handelsstrategi?

Hvad er et gyldent kryds?

Et gyldent kryds (eller en gylden krydsning) er et grafmønster, der involverer et kortsigtet glidende gennemsnit, der krydser over et langsigtet glidende gennemsnit. Typisk bruges 50-dages glidende gennemsnit som det kortsigtede gennemsnit, og 200-dages glidende gennemsnit bruges som det langsigtede gennemsnit. Dette er dog ikke den eneste måde at anskue en gylden krydsning. Det kan ske inden for enhver tidsramme, og den grundlæggende idé er, at et kortsigtet gennemsnit krydser over et langsigtet gennemsnit.

Typisk sker et gyldent kryds i tre faser:

Det kortsigtede glidende gennemsnit er under det langsigtede glidende gennemsnit i en nedadgående tendens.

Tendensen vender, og det kortsigtede glidende gennemsnit krydser over det langsigtede glidende gennemsnit.

En opadgående tendens, hvor det kortsigtede glidende gennemsnit forbliver over det langsigtede glidende gennemsnit.

Et gyldent kryds, der indikerer en ny opadgående tendens i bitcoin.

I mange tilfælde kan et gyldent kryds betragtes som et bullish signal. Hvorfor? Ideen er enkel. Vi ved, at et glidende gennemsnit måler gennemsnitsprisen på et aktiv i den periode, det tegner. I denne forstand, når et kortsigtet glidende gennemsnit er under et langsigtet glidende gennemsnit, betyder det, at den kortsigtede prisudvikling er bearish sammenlignet med den langsigtede prisudvikling.

Hvad sker der nu, når det kortsigtede gennemsnit krydser over det langsigtede gennemsnit? Den kortsigtede gennemsnitspris går højere end den langsigtede gennemsnitspris. Dette indikerer et potentielt skift i retning af markedstendensen, og det er derfor, et gyldent kryds betragtes som bullish.

I den konventionelle fortolkning involverer et gyldent kryds 50-dages krydsning af glidende gennemsnit over 200-dages glidende gennemsnit. Den generelle idé bag det gyldne kryds er imidlertid, at et kortsigtet glidende gennemsnit krydser over et langsigtet glidende gennemsnit. I denne forstand kunne vi også have gyldne kryds, der sker på andre tidsrammer (15 minutter, 1 time, 4 timer osv.). Alligevel har højere tidsrammesignaler en tendens til at være mere pålidelige end lavere tidsrammesignaler.

Indtil videre har vi betragtet et gyldent kryds med det, der kaldes et simpelt glidende gennemsnit (simple moving average, SMA). Der er dog en anden populær måde til at beregne et glidende gennemsnit kaldet det eksponentielle glidende gennemsnit (exponential moving average, EMA). Hertil bruges der en anden formel, der lægger større vægt på den seneste prisudvikling.

EMA'er kan også bruges til at lede efter bullish og bearish krydsninger, herunder det gyldne kryds. Eftersom EMA'er reagerer hurtigere på de seneste prisbevægelser, kan de krydsningssignaler, de producerer, være mindre pålidelige og give flere falske signaler. Alligevel er EMA-krydsninger populære blandt handlende som et værktøj til at identificere tendensvendinger.

Hvad er et dødskryds?

Et dødskryds er i bund og grund det modsatte af et gyldent kryds. Det er et grafmønster, hvor et kortsigtet glidende gennemsnit krydser under et langsigtet glidende gennemsnit. F.eks. krydser 50-dages glidende gennemsnit under 200-dages glidende gennemsnit. Som sådan anses et dødskryds typisk for at være et bearish signal.

Typisk sker et dødskryds i tre faser:

Det kortsigtede glidende gennemsnit er over det langsigtede glidende gennemsnit i en opadgående tendens.

Tendensen vender, og det kortsigtede glidende gennemsnit krydser under det langsigtede glidende gennemsnit.

En nedadgående tendens starter, når det kortsigtede glidende gennemsnit forbliver under det langsigtede glidende gennemsnit.

Et dødskryds, der bekræfter en nedadgående tendens i bitcoin.

Nu hvor vi har beskrevet, hvad et gyldent kryds er, er det ret nemt at forstå, hvorfor et dødskryds er et bearish signal. Det kortsigtede gennemsnit krydser under det langsigtede gennemsnit, hvilket indikerer et bearish syn på markedet.

Dødskrydset har givet et bearish signal forud for store økonomiske nedture i historien, som f.eks. i 1929 eller 2008. Det kan dog også give falske signaler såsom i 2016.

Falsk krydsningssignal for dødskryds på SPX i 2016.

Som du kan se i eksemplet, opstod der et dødskryds på markedet, men så blev den opadgående tendens genoptaget, og kort efter opstod der et gyldent kryds.

Gyldent kryds vs. dødskryds – hvad er forskellen?

Vi har gennemgået dem begge, så forskellen mellem dem er ikke svær at forstå. De er i bund og grund hinandens polære modsætninger. Det gyldne kryds kan betragtes som et bullish signal, mens dødskrydset er et bearish signal.

Begge kan bekræftes ved høj handelsvolumen. Nogle tekniske analytikere kan også kontrollere andre tekniske indikatorer, når de ser på krydsningskonteksten. Almindelige eksempler omfatter konvergensdivergensen mellem glidende gennemsnit (MACD) og det relative styrkeindeks (RSI).

Hvad der også er vigtigt at huske er, at glidende gennemsnit er forsinkede indikatorer, og de har ikke nogen forudsigelseskraft. Det betyder, at begge krydsninger typisk vil give en stærk bekræftelse af en tendensvending, der allerede er sket – ikke en vending, der stadig er i gang.

Sådan handler du baseret på gyldne kryds og dødskrydset

Den grundlæggende idé bag disse mønstre er ret ligetil. Hvis du ved, hvordan handlende bruger MACD, vil du let forstå, hvordan du handler disse krydsningssignaler.

Når vi taler om det konventionelle gyldne kryds og dødskrydset, ser vi normalt på den daglige graf. Så en simpel strategi kunne være at købe i tilfælde af et gyldent kryds og sælge ved et dødskryds. Faktisk ville dette have været en relativt vellykket strategi for bitcoin i de sidste par år – selvom der var mange falske signaler undervejs. Som sådan er det typisk ikke den bedste strategi blindt at følge et signal. Du bør derfor overveje andre faktorer, når det kommer til markedsanalyseteknikker.

Hvis du gerne vil vide mere om en nem strategi til at opbygge en langsigtet position, kan du læse Forklaring af udjævning af en position.

Den ovennævnte krydsningsstrategi er baseret på daglige glidende gennemsnit, der krydser. Men hvad med andre tidsperioder? Gyldne kryds og dødskryds sker på samme måde, og handlende kan drage fordel af dem.

Men som med de fleste grafanalyseteknikker er signaler på højere tidsrammer stærkere end signaler på lavere tidsrammer. Et gyldent kryds kan ske på den ugentlige tidsramme, mens du ser på et dødskryds, der sker på timerammen. Derfor er det altid nyttigt at zoome ud og se på det større billede på grafen under hensyntagen til flere aflæsninger.

Noget, som mange handlende også vil kigge efter, når de handler gyldne kryds og dødskryds, er handelsvolumenet. Som med andre grafmønstre kan volumenet være et effektivt værktøj til bekræftelse. Som sådan, når en volumenforøgelse ledsager et krydsningssignal, vil mange handlende være mere sikre på, at signalet er gyldigt.

Når et gyldent kryds forekommer, kan det langsigtede glidende gennemsnit betragtes som et potentielt støtteområde. Omvendt gælder det, at når et dødskryds forekommer, kan det betragtes som et potentielt modstandsområde.

Krydsningssignaler kan også krydstjekkes med signaler fra andre tekniske indikatorer for at lede efter konfluens. Konfluenshandlende kombinerer flere signaler og indikatorer i én handelsstrategi i et forsøg på at gøre handelssignalerne mere pålidelige.

Sammenfatning

Vi har gennemgået nogle af de mest populære krydsningssignaler – det gyldne kryds og dødskrydset.

Et gyldent kryds er et grafmønster, der involverer et kortsigtet glidende gennemsnit, der krydser over et langsigtet glidende gennemsnit. Et dødskryds involverer en kortvarig krydsning af glidende gennemsnit under et langsigtet glidende gennemsnit. De kan begge bruges som pålidelige værktøjer til at bekræfte langsigtede tendensvendinger, uanset om det drejer sig om aktier, valuta eller kryptovaluta.

Har du flere spørgsmål om handel med krydsningssignaler såsom det gyldne kryds og dødskrydset? Tjek vores platform med ofte stillede spørgsmål, Ask Academy, hvor Binance-fællesskabet vil besvare dine spørgsmål om handel.