Базовим фінансовим інструментом форвардного чи ф'ючерсного контракту може бути будь-який актив, такий як акції, товар, валюта, виплата відсотків або навіть облігація.

Проте, на відміну форвардних контрактів, ф'ючерсні контракти стандартизовані з погляду контракту (як юридичні угоди) і торгуються на певних платформах (біржах ф'ючерсних контрактів). Таким чином, ф'ючерсні контракти підпорядковуються певному набору правил, які можуть містити, наприклад, розмір контрактів та щоденні відсоткові ставки. У багатьох випадках виконання ф'ючерсних контрактів гарантується розрахунковою палатою, що дозволяє сторонам торгувати зі зниженими ризиками зі сторони контрагентів.

Хоча примітивні форми ф'ючерсних ринків були створені в Європі в 17 столітті, Рисова біржа Додзіма (Японія) вважається першою створеною ф'ючерсною біржею. На початку 18 століття в Японії більшість платежів здійснювалося рисом, тому ф'ючерсні контракти почали використовуватися як засіб хеджування від ризиків, пов'язаних з нестабільними цінами на рис.

З появою електронних торгових систем популярність ф'ючерсних контрактів, а також низка варіантів їх використання стали поширеними у всій фінансовій галузі.

Функції ф'ючерсних контрактів

У контексті фінансової галузі, ф'ючерсні контракти зазвичай виконують деякі з таких функцій:

- Хеджування та управління ризиками: Ф'ючерсні контракти можуть бути використані для зниження певного ризику. Наприклад, фермер може продавати ф'ючерсні контракти на свою продукцію, щоб гарантувати отримання певної ціни в майбутньому, незважаючи на несприятливі події та коливання ринку. Або японський інвестор, який володіє казначейськими облігаціями США, може купити ф'ючерсні контракти JPYUSD на суму, що дорівнює квартальній купонній виплаті (відсотковій ставці), як спосіб зафіксувати ціну купона в японських єнах за наперед визначеною ставкою і, таким чином, хеджувати свої долари США.

- Кредитне плече: ф'ючерсні контракти дозволяють інвесторам створювати позиції з кредитним плечем. Оскільки контракти розраховуються на дату закінчення дії, інвестори можуть додати кредитне плече до своєї позиції. Наприклад, кредитне плече 3х дозволяє трейдерам входити в позицію, що втричі перевищує баланс їхнього торгового рахунку.

- Короткостроковий доступ: ф'ючерсні контракти – це можливість отримати короткостроковий доступ до активу. Коли інвестор вирішує продати ф'ючерсні контракти, не володіючи базовим активом, це зазвичай називають "чистою позицією".

- Різноманітність активів: інвестори можуть отримати доступ до активів, якими важко торгувати на споті. Доставка таких товарів, як нафта, зазвичай обходиться дорого та пов'язана з високими витратами на зберігання, але завдяки використанню ф'ючерсних контрактів інвестори та трейдери можуть спекулювати на ширшому спектрі класів активів без необхідності фізичної торгівлі ними.

- Утворення ціни: ф’ючерсні ринки – це єдине місце для продавців і покупців (тобто попит та пропозиція зіставляються тут) для декількох класів активів, таких як товари. Наприклад, ціну на нафту можна визначити залежно від попиту на ф'ючерсних ринках у режимі реального часу, а не через поїздку на АЗС.

Механізми розрахунків

Дата закінчення дії ф'ючерсного контракту – це останній день торгової активності для цього конкретного контракту. Після цього торгівля зупиняється і контракти розраховуються. Існує два основних механізми розрахунку ф'ючерсних контрактів:

- Фізичний розрахунок: базовий актив обмінюється між двома сторонами, які домовилися про контракт за наперед визначеною ціною. Сторона з шорт-позицією (продавець) зобов'язується передати актив стороні з лонг-позицією (покупцю).

- Грошовий розрахунок: базовий актив не обмінюється напряму. Натомість одна сторона сплачує іншій стороні суму, що відображає поточну вартість активів. Одним із типових прикладів ф'ючерсного контракту з розрахунками готівкою є ф'ючерсний контракт на нафту, де обмінюються готівкою, а не барелями нафти, оскільки фізично торгувати тисячами барелів було б досить складно.

Ф'ючерсні контракти з розрахунками готівкою зручніші і, отже, популярніші, ніж контракти з фізичними розрахунками, навіть для ліквідних фінансових цінних паперів або інструментів з фіксованим доходом, право власності на які може бути передано досить швидко (принаймні, порівняно з фізичними активами, такими як барелі нафти).

Однак ф'ючерсні контракти з розрахунками готівкою можуть призвести до маніпулювання ціною базового активу. Цей тип маніпулювання ринком включає аномальну торгову активність, яка навмисно порушує роботу книги ордерів, коли термін дії ф'ючерсних контрактів наближається до дати закінчення дії.

Стратегії виходу з ф'ючерсних контрактів

Після відкриття позиції за ф'ючерсним контрактом трейдери можуть виконати три основні дії:

- Компенсація: закриття позиції ф'ючерсного контракту шляхом створення протилежної транзакції тієї самої вартості. Таким чином, якщо трейдер має шорт позицію на 50 ф'ючерсних контрактів, він може відкрити лонг позицію такого самого розміру, нейтралізуючи свою початкову позицію. Стратегія компенсації дозволяє трейдерам реалізувати свої прибутки чи збитки до дати розрахунку.

- Пролонгація: відкриття нової позиції на ф'ючерсний контракт після компенсації початкової позиції – по суті, продовження терміну дії цієї позиції. Припустимо, у трейдера відкрито лонг-позицію по 30 ф'ючерсним контрактам з терміном дії до першого тижня січня, але він хоче продовжити свою позицію ще на шість місяців. У цьому випадку можна компенсувати початкову позицію та відкрити нову того ж розміру з датою експірації в перший тиждень липня.

- Розрахунок: якщо ф'ючерсний трейдер не компенсує або не пролонгує свою позицію, контракт буде розрахований на дату закінчення дії. На цьому етапі залучені сторони згідно із законом зобов'язані обміняти свої активи (або готівку) відповідно до своїх позицій.

Цінові моделі ф'ючерсних контрактів: контанго та звичайна беквордація

З моменту створення ф'ючерсних контрактів і до їх розрахунку, ринкова ціна контрактів постійно змінюватиметься у відповідь на активність покупців та продавців.

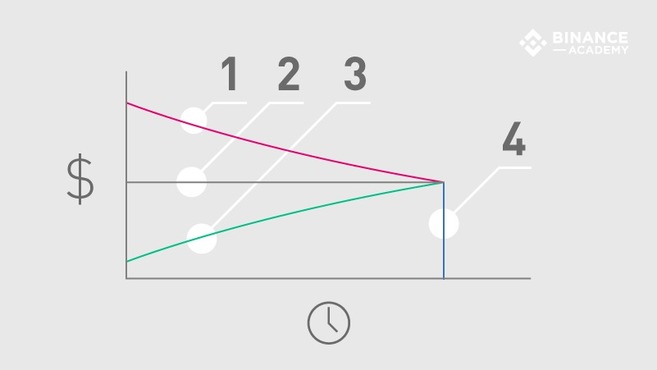

Зв'язок між терміном погашення і цінами ф'ючерсних контрактів, що змінюються, породжує різні цінові моделі, які зазвичай називають контанго (1) і звичайною беквордацією (3). Ці цінові моделі напряму пов'язані з очікуваною спотовою ціною (2) активу на дату закінчення дії (4), як показано нижче.

- Контанго (1): ринкова умова, за якої ціна ф'ючерсного контракту вища, ніж очікувана майбутня спотова ціна.

- Очікувана спотова ціна (2): очікувана ціна активу на момент розрахунку (дати закінчення дії). Зверніть увагу, що очікувана спотова ціна не завжди постійна і може змінюватись в залежності від ринкового попиту та пропозиції.

- Звичайна беквордація (3): ринкові умови, за яких ціна ф'ючерсних контрактів нижча за очікувану майбутню спотову ціну.

- Дата закінчення дії (4): останній день торгової активності за конкретним ф'ючерсним контрактом перед розрахунком.

У той час як ринкові умови контанго, як правило, сприятливіші для продавців (шорт позиції), ніж для покупців (лонг позиції), ринки із звичайною беквордацією зазвичай вигідніші для покупців.

У сценарії з контанго ф'ючерсні контракти торгуються вище за очікувану спотову ціну, зазвичай з міркувань зручності. Наприклад, ф'ючерсний трейдер може вирішити заплатити премію за фізичні товари, які будуть доставлені у майбутньому, тому йому не потрібно турбуватися про оплату таких витрат, як зберігання та страхування (популярним прикладом є золото). Крім того, компанії можуть використовувати ф'ючерсні контракти, щоб зафіксувати свої майбутні витрати на передбачувану вартість, купуючи товари, які необхідні для їх обслуговування (наприклад, виробник хліба купує ф'ючерсні контракти на пшеницю).

З іншого боку, ринок нормальної беквордації відбувається, коли ф'ючерсні контракти торгуються нижче за очікувану спотову ціну. Спекулянти купують ф'ючерсні контракти, сподіваючись отримати прибуток у випадку зростання ціни. Наприклад, ф'ючерсний трейдер може купити контракти на барель нафти сьогодні по 30$ за штуку, тоді як очікувана спотова ціна наступного року становить 45$.

Заключні думки

Ф'ючерсні контракти є стандартизованою версією форвардних контрактів та одним з найпопулярніших інструментів у фінансовій галузі, який має безліч способів застосування. Тим не менш, важливо мати гарне уявлення про основні механізми ф'ючерсних контрактів та їх конкретні ринки, перш ніж інвестувати кошти.