Introducción

Cuando uno piensa en un valor refugio, lo que le vienen a la mente son metales preciosos como el oro o la plata. Se trata de inversiones que los individuos usan como "hedge" (cobertura) frente a las turbulencias de los mercados tradicionales.

¿Qué es una reserva de valor?

Una reserva de valor es un activo capaz de retener valor a lo largo del tiempo. En caso de comprar una buena reserva de valor a día de hoy, tendrás un razonable grado de certeza que su valor no se depreciará con el paso del tiempo. En el futuro, esperarás que el activo valga tanto (o más) que ahora.

Cuando uno piensa en un “valor refugio” de ese tipo, lo más probable es que el oro o la plata le vengan a la mente. Existen un puñado de razones por las que ambos, tradicionalmente, han conservado el valor -algo que abordaremos en breve.

¿Qué convierte a algo en una buena reserva de valor?

Pongamos por caso la comida. Manzanas y bananas tienen cierto valor intrínseco, debido a que los humanos necesitan nutrirse para vivir. Si la comida escasea, dicho artículos serán sin duda muy valiosos. Pero eso no los convierte en buenas reservas de valor. Y es que ambos valdrán mucho menos si los guardas en una caja fuerte durante unos años porque, obviamente, se degradarán.

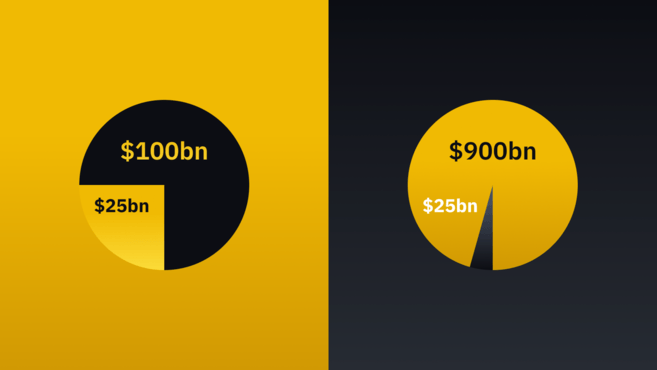

Para verlo más claro, imaginemos que tienes el 25% de la oferta monetaria total que es de $100 mil millones –por tanto, dispones de $25 mil millones. El tiempo pasa, y el gobierno decide imprimir, por ejemplo, $800 mil millones adicionales para estimular la economía. Tu parte del pastel se ha reducido repentinamente al ~3%. Hay muchísimo más dinero en circulación, así que evidentemente tu parte ya no tendrá el mismo poder adquisitivo que solía tener.

La pérdida de poder adquisitivo a lo largo del tiempo.

Como nuestra pasta, citada anteriormente, los dólares no son caros de producir. El escenario de arriba puede desarrollarse en cuestión de días. Con una buena reserva de valor, debería resultar complicado inundar el mercado con nuevas unidades. En otras palabras, tu parte del pastel debería diluirse muy lentamente -si es que llega a hacerlo.

Si tomamos el oro como ejemplo, sabemos que su oferta es finita. También sabemos que es muy difícil de minar. Así que aunque la demanda de oro creciera, no sería cuestión de poner en marcha una impresora y simplemente crear más. El oro deberá seguir siendo extraído de la tierra, igual que siempre. Así que aunque se produzca un influjo en la demanda, la oferta no podrá ser materialmente incrementada para así satisfacerla.

El argumento de Bitcoin como reserva de valor

La tesis de la reserva de valor aplicada a Bitcoin sostiene que se trata de uno de los activos más sólidos conocidos por el hombre. Los defensores de la tesis creen que Bitcoin es la mejor manera de almacenar riqueza, evitando que ésta se vea devaluada con el tiempo.

Así que, ¿por qué motivo ha sido Bitcoin alabado como reserva de valor?

Escasez

Descentralización

Lo que has hecho es equivalente, desde un punto de vista funcional, a sacar una foto de la Mona Lisa y afirmar que ahora existen dos Monas Lisas. Podrás convencerte a ti mismo, pero te deseamos sinceramente mucha suerte tratando de convencer a los demás.

Hemos comentado que existe una especie de gobierno en Bitcoin. Dicho gobierno está formado por cada uno de los usuarios que ejecutan el software. La única forma en que el protocolo puede ser cambiado es si una mayoría de usuarios se ponen de acuerdo respecto a los cambios en cuestión.

Convencer a una mayoría de los usuarios para que se añadan monedas no resultaría una tarea sencilla –después de todo, les estás pidiendo que devalúen sus propios fondos. Tal como están las cosas, incluso alcanzar consenso en la red respecto a elementos aparentemente insignificantes puede llevar años.

A medida que ésta incrementa su tamaño, impulsar cambios resulta cada vez más difícil. Los "holders" pueden, por lo tanto, tener un nivel razonable de seguridad de que la oferta monetaria no se verá inflada. A pesar de que el software ha sido creado por el hombre, la descentralización de la red hace que Bitcoin actúe más como un recurso natural, que como código que puede ser arbitrariamente modificado.

Las propiedades del buen dinero

Los que creen en la tesis de la reserva de valor, también apuntan a ciertas características de Bitcoin que lo convierten en buen dinero. No sólo es un recurso digital escaso, sino que comparte características que han sido tradicionalmente adoptadas por las monedas durante siglos.

Fungibilidad

La fungibilidad de Bitcoin es un tema delicado. Qué moneda en concreto posees, es algo que realmente no debería importar. En la mayoría de casos, 1 BTC = 1 BTC. Sin embargo, la cosa se complica cuando tienes en cuenta que cada unidad puede ser vinculada a sus transacciones previas. Se dan casos en que las empresas ponen en listas negras los fondos que creen que han estado involucrados en actividades criminales -incluso en el caso de que el "holder" los haya recibido más tarde.

¿Es algo que debería importar? Es difícil ver el motivo por el que sí. Cuando pagas por algo con un billete de dólar, ni tú ni el comerciante sabéis dónde fue usado tres transacciones antes. No existe el concepto de historial de transacciones –los billetes nuevos no son más valiosos que los usados.

En el peor escenario, sin embargo, sería posible que los bitcoins más antiguos (con un mayor historial) fueran vendidos por un menor precio que los nuevos. En función de a quién le preguntes, o bien te dirá que este escenario es la mayor amenaza para Bitcoin, o bien algo de lo que no hay que preocuparse. En cualquier caso, por ahora, Bitcoin es fungible desde un punto de vista funcional. Sólo han habido incidentes aislados en que monedas hayan sido congeladas como resultado de un historial sospechoso.

Portabilidad

La portabilidad denota la facilidad de transportar un activo. $10,000 en billetes de $100? Lo suficientemente fácil como para moverse. $10,000 en petróleo? No tanto.

Una buena moneda debe tener un factor de forma pequeño. Debe ser fácil de transportar para que las personas puedan pagarse entre sí por bienes y servicios.

El oro ha sido tradicionalmente excelente en este sentido. Al momento de escribir este artículo, una moneda de oro estándar tiene un valor de casi $1,500. Es poco probable que realices compras por un valor de una onza de oro, por lo que las denominaciones más pequeñas ocupan aún menos espacio.

Mover mil millones de dólares de valor en oro (más de 20 toneladas actualmente) requiere un esfuerzo y gasto tremendos. Incluso con dinero en efectivo, necesitaría cargar varias paletas de billetes de $100. Con Bitcoin, puedes enviar la misma cantidad a cualquier parte del mundo por menos de un dólar.

Divisibilidad

Otra cualidad vital de la moneda es su divisibilidad, es decir, la capacidad de dividirla en unidades más pequeñas. Con oro, puedes tomar una moneda de una onza y cortarla por la mitad para producir dos unidades de media onza. Puedes perder una prima por destruir el bonito dibujo de un águila o un búfalo, pero el valor del oro sigue siendo el mismo. Puedes cortar su unidad de media onza una y otra vez para producir denominaciones más pequeñas.

La divisibilidad es otra área donde sobresale Bitcoin. Solo hay veintiún millones de monedas, pero cada una está compuesta por cien millones de unidades más pequeñas (satoshis). Esto proporciona a los usuarios un gran control sobre sus transacciones, ya que pueden especificar una cantidad para enviar hasta ocho decimales. La divisibilidad de Bitcoin también facilita a los pequeños inversores comprar fracciones de BTC.

Reserva de Valor, Medio de Cambio y Unidad de Cuenta

El sentimiento está dividido sobre el rol actual de Bitcoin. Muchos creen que Bitcoin es simplemente una moneda: una herramienta para mover fondos del punto A al punto B. Entraremos en esto en la siguiente sección, pero esta visión es contraria a lo que defienden muchos proponentes de reservas de valores.

Los defensores de SoV (Reservas de valor) argumentan que Bitcoin debe pasar por etapas antes de convertirse en la moneda definitiva. Comienza como un objeto de colección (posiblemente donde estamos ahora): ha demostrado ser funcional y seguro, pero solo ha sido adoptado por un pequeño nicho. Su audiencia principal consiste principalmente en aficionados y especuladores.

Solo una vez que haya una mayor educación, infraestructura para las instituciones y más confianza en su capacidad para retener el valor, puede avanzar a la siguiente etapa: Reserva de valor. Algunos creen que ya ha alcanzado este nivel.

Si se logran estos tres hitos monetarios, los proponentes ven un futuro en el que Bitcoin se ha convertido en un nuevo estándar que desplaza a las monedas que se usan hoy en día.

El argumento en contra de Bitcoin como reserva de valor

Los argumentos presentados en la sección anterior pueden sonar completamente lógicos para algunos y como locura para otros. Hay un puñado de críticas a la idea de Bitcoin como "oro digital", proveniente tanto de Bitcoiners como de escépticos de las criptomonedas.

Bitcoin como dinero efectivo digital

El argumento sugiere que Bitcoin solo puede ser valioso si los usuarios gastan sus monedas. Al acumularlos, no estás ayudando a la adopción, la estás perjudicando. Si Bitcoin no es ampliamente apreciado como efectivo digital, su propuesta central no está impulsada por la utilidad, sino por la especulación.

Estas diferencias ideológicas llevaron a una bifurcación significativa en 2017. La minoría de Bitcoiners quería un sistema con bloques más grandes, lo que significaba tarifas de transacción más baratas. Debido al mayor uso de la red original, el costo de una transacción podría aumentar drásticamente y poner a muchos usuarios fuera de las transacciones de menor valor. Si hay una tarifa promedio de $10, tiene poco sentido que gaste monedas en una compra de $3.

En la práctica, sin embargo, Lightning Network está lejos de ser perfecta. Las transacciones regulares de Bitcoin son considerablemente más fáciles de entender, mientras que la administración de los canales y la capacidad de Lightning Network viene con una curva de aprendizaje empinada. Queda por ver si se puede racionalizar o si el diseño de la solución es fundamentalmente demasiado complejo para abstraerlo.

Debido a la creciente demanda de espacio en bloque, las transacciones en cadena ya no son tan baratas en las horas pico. Como tal, uno podría presentar el argumento de que no aumentar el tamaño del bloque daña la usabilidad de Bitcoin como moneda.

Ausencia de valor intrínseco

Para muchos, la comparación entre oro y Bitcoin es absurda. La historia del oro es, esencialmente, la historia de la civilización. El metal precioso ha sido una parte crítica de las sociedades durante miles de años. Es cierto que ha perdido parte de su dominio desde la erradicación del patrón oro, pero sigue siendo el activo por excelencia de refugio seguro.

De hecho, parece una exageración comparar los efectos de red del rey de los activos con un protocolo de once años. El oro ha sido venerado tanto como un símbolo de estatus como un metal industrial durante milenios.

Por el contrario, Bitcoin no tiene uso fuera de su red. No puedes usarlo como conductor en electrónica, ni puedes convertirlo en una cadena brillante masiva cuando decides lanzar una carrera de hip-hop. Puedes emular oro (minería, suministro finito, etc.), pero eso no cambia el hecho de que es un activo digital.

Hasta cierto punto, todo el dinero es una creencia compartida: el dólar sólo tiene valor porque el gobierno lo dice y la sociedad lo acepta. El oro sólo tiene valor porque todos están de acuerdo en que sí. Bitcoin no es diferente, pero aquellos que le dan valor siguen siendo un pequeño grupo en el gran esquema. Es probable que hayas tenido muchas conversaciones en tu vida personal en las que hayas tenido que explicar qué es porque la gran mayoría de las personas no lo saben.

Volatilidad y correlación

También hay que considerar la relación de Bitcoin con los mercados tradicionales. Desde el inicio de Bitcoin, han estado en una tendencia alcista constante. La criptomoneda no se ha probado realmente como un activo seguro si a todas las demás clases de activos también les está yendo bien. Los entusiastas de Bitcoin pueden referirse a él como "no correlacionado" con otros activos, pero simplemente no hay forma de saberlo hasta que otros activos sufran mientras Bitcoin se mantiene estable.

Tulipomanía y Beanie Babies

En ambos casos, los inversores acudieron en masa para comprar artículos que percibían como raros con la esperanza de revenderlos para obtener ganancias. En sí mismos, los artículos no eran tan valiosos: eran relativamente fáciles de producir. La burbuja explotó cuando los inversores se dieron cuenta de que estaban sobrevalorando sus inversiones de forma masiva, y los mercados de tulipanes y Beanie babies colapsaron posteriormente.

De nuevo, estas son analogías débiles. El valor de Bitcoin se deriva de la creencia de los usuarios en él, pero, a diferencia de los tulipanes, no se puede cultivar más para satisfacer la demanda. Dicho esto, nada garantiza que los inversores no vean a Bitcoin como sobrevaluado en el futuro, lo que provocará que su propia burbuja explote.

Conclusión

Bitcoin ciertamente comparte la mayoría de las características de una reserva de valor como el oro. El número de unidades es finito, la red está lo suficientemente descentralizada como para ofrecer seguridad a los titulares y se puede utilizar para mantener y transferir valor.

En última instancia, aún debe demostrar su valía como un activo seguro: es demasiado pronto para decirlo con certeza. Las cosas podrían ir en ambos sentidos: el mundo puede huir a Bitcoin en tiempos de crisis económica, o podría seguir siendo utilizado solo por un grupo minoritario.

El tiempo lo dirá.